Akcie společnosti American Airlines Inc v pondělí před zahájením obchodování vzrostly poté, co je společnost Raymond James zvýšila na “buy” díky optimistickému výhledu tržeb a lepší spolupráci s firemními zákazníky. Zvýšení z Market Perform na Outperform provedli analytici Savanthi Syth a Carter Eades, kteří předpověděli cílovou cenu 24 USD, což představuje 38% nárůst oproti současnému ocenění.

Ve zprávě pro investory analytici uvedli: “Naše prognóza výnosů zahrnuje lepší výhled tržeb po aktualizaci ze začátku prosince, atraktivní nastavení konkurenčních kapacit a neoficiální důkazy o lepším zapojení smluvních firemních zákazníků, pravděpodobně za určitou cenu.”

Při zdůrazňování optimistické prognózy společnosti American Airlines zmínili prosincovou aktualizaci prognózy, v níž byly výnosy na jednu dostupnou sedadlovou míli zvýšeny o dva až tři procentní body a pro čtvrté čtvrtletí dosáhly nuly až 1 %. To překonalo jak prognózu společnosti Raymond James, tak konsenzus, který předpovídal pokles o 2 %, resp. 1 %.

Letecká společnost rovněž upravila své rozmezí upraveného zisku na akcii a zvýšila jej na 55 až 75 centů z dřívějších 25 až 50 centů. Konsensuální odhady před aktualizací a předpovědi Raymond James byly na úrovni 39 centů, resp. 50 centů.

American Airlines Group Inc. (AAL)

Syth a Eades byli pozitivně nakloněni desetiletému exkluzivnímu programu kreditních karet letecké společnosti, který odstartuje v roce 2026 a který povede Citigroup, nástupce Barclays. Peněžní odměny z co-brandované karty a dalších partnerů dosáhly za 12 měsíců končících třetím čtvrtletím přibližně 5,6 miliardy USD, přičemž se očekává 10% meziroční růst.

“To ji staví na cestu k dosažení dlouhodobého cíle Delty ve výši 10 miliard dolarů přibližně do roku 2030, kdy American očekává, že přírůstek (oproti roku 2024) před zdaněním bude činit ~1,5 miliardy dolarů,” poznamenali analytici. Před pandemií se míra hotovostních odměn společnosti American pohybovala kolem 7 %, po krizi se zvýšila a tuto míru hodlá udržet i díky nové kartové dohodě.

Společnost Raymond James rovněž upravila cílové ceny dalších amerických leteckých společností, přičemž jako nejpříznivěji umístěné aerolinky vstupující do výsledkové sezóny za čtvrté čtvrtletí vyzdvihla Alaska Air Group Inc, Allegiant Travel Co, JetBlue Airways Corp. a American. Společnost Delta Air Lines Inc. zůstala její hlavní preferencí pro střednědobý až dlouhodobý výhled.

Delta Air Lines, Inc. (DAL)

Analytici poznamenali, že pro letecké společnosti je klíčová ekonomika, zejména kupní síla domácností se středními a vysokými příjmy. Napsali: “Zejména silný americký dolar bude pravděpodobně podporovat mezinárodní poptávku v roce 2025.” Kromě toho silná pozice společnosti American v Jižní Americe a nižší celkové příjmy, které jsou dány mezinárodními sektory, poskytují této letecké společnosti výraznou výhodu oproti starším konkurentům Delta a United, podělili se o své zkušenosti.

Na domácím trhu zůstává sestava slibná, přičemž v zájmu zachování konkurenceschopnosti plánuje upravit kapacitu a přidat větší segmentaci. Realizace těchto plánů by mohla snížit nárůst míst v hlavní kabině z 16 % na 6 %, zatímco nárůst míst v první třídě a míst v extra třídě by se od konce roku 2024 oproti konci roku 2019 zvýšil na 36 %, resp. 77 %.

Analytici zároveň zdůraznili, že regulační prostředí v oblasti leteckého průmyslu by se mohlo v nadcházejících letech výrazně změnit k lepšímu. Očekává se, že nová administrativa pod vedením Donalda Trumpa ustoupí od některých stávajících omezení, což by mohlo vytvořit prostor pro větší flexibilitu v odvětví a podpořit konsolidaci mezi menšími leteckými společnostmi. Tato změna by mohla vést k vyšší pravděpodobnosti fúzí a akvizic, které by menším hráčům umožnily lépe konkurovat větším a etablovaným společnostem. Zlepšení podmínek na regulační úrovni by mohlo přinést nejen efektivnější využívání kapacit, ale také lepší přizpůsobení trhu potřebám zákazníků. Takové posuny by mohly mít významný dopad na celé odvětví a přispět k jeho celkové stabilitě a růstu v dlouhodobém horizontu.

Na akciovém trhu vzrostly akcie společnosti American o 26 % ve srovnání s burzovně obchodovaným fondem U.S. Global JETS, který vzrostl o 34 %, a indexem S&P 500, který letos vzrostl o 25 %.

Latar belakang berita di Amerika Syarikat akan menarik perhatian yang paling banyak. Kursus dolar adalah sangat penting dalam pasaran mata wang dan ekonomi global. Oleh itu, peserta pasaran memberi tumpuan kepada laporan-laporan dari AS dan peristiwa lain. Selepas menganalisis peristiwa-peristiwa di EU dan UK, adalah berguna untuk memahami peristiwa minggu berikutnya di Amerika.

Peristiwa akan bermula pada hari Selasa apabila Indeks Harga Pengeluar (PPI) dikeluarkan, dan Pengerusi Rizab Persekutuan, Jerome Powell akan berucap. PPI itu menarik kerana ia secara langsung mempengaruhi inflasi keseluruhan. Jika pengeluar meningkatkan harga, maka harga dalam rangkaian runcit akan naik, meningkatkan inflasi keseluruhan, dan sebaliknya. Mengenai ucapan Powell, ia tidak memerlukan penjelasan khas. Powell mungkin menyatakan bahawa Fed tidak akan memulakan pelonggaran dasar monetari sehingga ada keyakinan bahawa inflasi akan turun ke 2% dalam jangka sederhana. Memandangkan keadaan ini tidak berlaku sekarang, dan beberapa ahli FOMC telah memberi petunjuk tentang keperluan potensi untuk menaikkan kadar faedah sekali lagi, tidak ada keraguan bahawa Powell akan kekal "dovish."

Laporan utama minggu akan dikeluarkan pada hari Rabu – laporan inflasi untuk April. Nilai dijangka kekal tidak berubah berbanding dengan Mac atau melambatkan maksimum 0.1% menjadi 3.4% pada asas tahunan. Inflasi teras juga dijangka kekal relatif tidak berubah pada kira-kira 3.8%. Data sedemikian boleh menyokong dolar AS, kerana pasaran mungkin sekali lagi yakin bahawa keputusan untuk menurunkan kadar faedah jelas tidak segera.

Data mengenai pasaran perumahan dan pengeluaran perindustrian akan dikeluarkan pada hari Khamis. Dengan laporan-laporan ini, minggu akan berakhir di Amerika Syarikat. Menurut pendapat saya, fokus utama akan pada laporan CPI. Jika ternyata penunjuk telah mula melambatkan lagi, ia boleh membawa akibat yang sangat negatif bagi dolar AS, yang pasaran tidak berminat untuk membelinya walaupun dengan latar belakang berita. Bagi saya, penurunan yang kecil tidak akan mengubah gambaran umum, tetapi pasaran mungkin bertindak balas dengan mengurangkan permintaan untuk dolar, sayangnya. Namun, saya tetap setia kepada analisis gelombang semasa untuk kedua-dua instrumen dan terus mengharapkan penurunan.

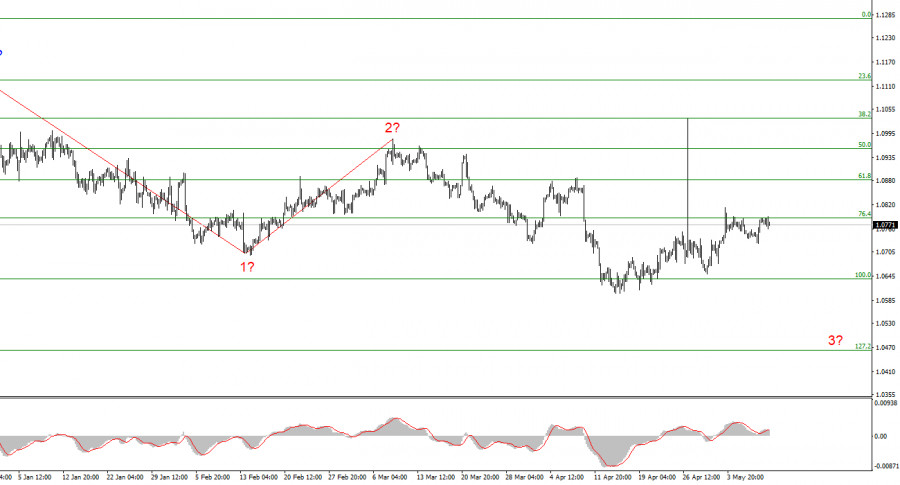

Berdasarkan analisis yang dilakukan ke atas EUR/USD, saya membuat kesimpulan bahawa satu set gelombang menurun sedang terbentuk. Gelombang 2 atau b dan 2 dalam 3 atau c telah selesai, jadi dalam masa terdekat, saya mengharapkan gelombang menurun impulsif 3 dalam 3 atau c untuk terbentuk dengan penurunan yang signifikan dalam instrumen. Saya sedang mempertimbangkan posisi jual dengan sasaran berhampiran tahap 1.0462. Kegagalan untuk menembusi tahap 1.0787, yang bersamaan dengan Fibonacci 76.4%, akan menunjukkan bahawa pasaran bersedia untuk posisi jual baru.

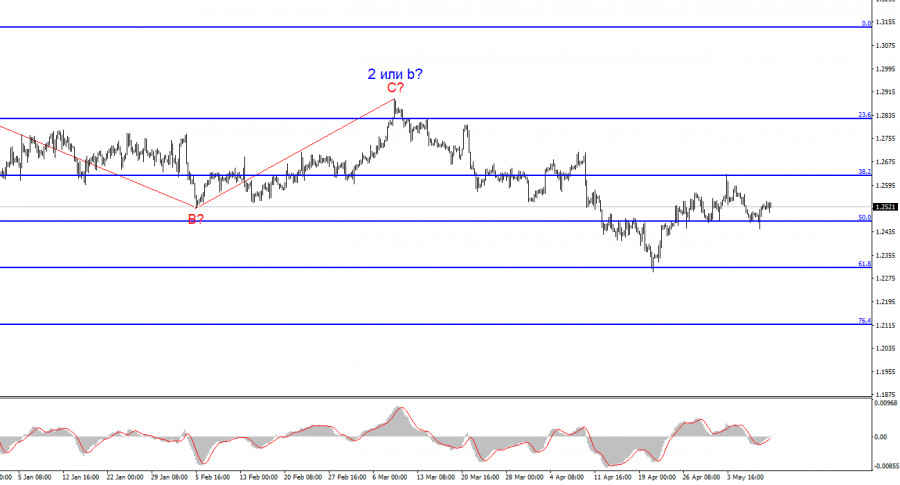

Pola gelombang instrumen GBP/USD menunjukkan penurunan. Saya sedang mempertimbangkan menjual instrumen dengan sasaran di bawah tahap 1.2039, kerana saya percaya bahawa gelombang 3 atau c sedang terbentuk. Percubaan berjaya untuk memecahkan 1.2625, yang bersesuaian dengan 38.2% Fibonacci, menunjukkan penyelesaian gelombang dalaman, korektif 3 atau c, tetapi 1.2470 masih menghalang penjual daripada menyerang, menghalang British daripada membentuk gelombang menurun.

Struktur gelombang haruslah mudah dan boleh difahami. Struktur yang kompleks sukar untuk diuruskan, dan sering membawa perubahan.

Jika anda tidak yakin tentang pergerakan pasaran, lebih baik untuk tidak memasukinya.

Kita tidak boleh menjamin arah pergerakan. Jangan lupa tentang pesanan Stop Loss.

Analisis gelombang boleh digabungkan dengan jenis analisis dan strategi perdagangan lain.

PAUTAN SEGERA