Akcie společnosti American Airlines Inc v pondělí před zahájením obchodování vzrostly poté, co je společnost Raymond James zvýšila na “buy” díky optimistickému výhledu tržeb a lepší spolupráci s firemními zákazníky. Zvýšení z Market Perform na Outperform provedli analytici Savanthi Syth a Carter Eades, kteří předpověděli cílovou cenu 24 USD, což představuje 38% nárůst oproti současnému ocenění.

Ve zprávě pro investory analytici uvedli: “Naše prognóza výnosů zahrnuje lepší výhled tržeb po aktualizaci ze začátku prosince, atraktivní nastavení konkurenčních kapacit a neoficiální důkazy o lepším zapojení smluvních firemních zákazníků, pravděpodobně za určitou cenu.”

Při zdůrazňování optimistické prognózy společnosti American Airlines zmínili prosincovou aktualizaci prognózy, v níž byly výnosy na jednu dostupnou sedadlovou míli zvýšeny o dva až tři procentní body a pro čtvrté čtvrtletí dosáhly nuly až 1 %. To překonalo jak prognózu společnosti Raymond James, tak konsenzus, který předpovídal pokles o 2 %, resp. 1 %.

Letecká společnost rovněž upravila své rozmezí upraveného zisku na akcii a zvýšila jej na 55 až 75 centů z dřívějších 25 až 50 centů. Konsensuální odhady před aktualizací a předpovědi Raymond James byly na úrovni 39 centů, resp. 50 centů.

American Airlines Group Inc. (AAL)

Syth a Eades byli pozitivně nakloněni desetiletému exkluzivnímu programu kreditních karet letecké společnosti, který odstartuje v roce 2026 a který povede Citigroup, nástupce Barclays. Peněžní odměny z co-brandované karty a dalších partnerů dosáhly za 12 měsíců končících třetím čtvrtletím přibližně 5,6 miliardy USD, přičemž se očekává 10% meziroční růst.

“To ji staví na cestu k dosažení dlouhodobého cíle Delty ve výši 10 miliard dolarů přibližně do roku 2030, kdy American očekává, že přírůstek (oproti roku 2024) před zdaněním bude činit ~1,5 miliardy dolarů,” poznamenali analytici. Před pandemií se míra hotovostních odměn společnosti American pohybovala kolem 7 %, po krizi se zvýšila a tuto míru hodlá udržet i díky nové kartové dohodě.

Společnost Raymond James rovněž upravila cílové ceny dalších amerických leteckých společností, přičemž jako nejpříznivěji umístěné aerolinky vstupující do výsledkové sezóny za čtvrté čtvrtletí vyzdvihla Alaska Air Group Inc, Allegiant Travel Co, JetBlue Airways Corp. a American. Společnost Delta Air Lines Inc. zůstala její hlavní preferencí pro střednědobý až dlouhodobý výhled.

Delta Air Lines, Inc. (DAL)

Analytici poznamenali, že pro letecké společnosti je klíčová ekonomika, zejména kupní síla domácností se středními a vysokými příjmy. Napsali: “Zejména silný americký dolar bude pravděpodobně podporovat mezinárodní poptávku v roce 2025.” Kromě toho silná pozice společnosti American v Jižní Americe a nižší celkové příjmy, které jsou dány mezinárodními sektory, poskytují této letecké společnosti výraznou výhodu oproti starším konkurentům Delta a United, podělili se o své zkušenosti.

Na domácím trhu zůstává sestava slibná, přičemž v zájmu zachování konkurenceschopnosti plánuje upravit kapacitu a přidat větší segmentaci. Realizace těchto plánů by mohla snížit nárůst míst v hlavní kabině z 16 % na 6 %, zatímco nárůst míst v první třídě a míst v extra třídě by se od konce roku 2024 oproti konci roku 2019 zvýšil na 36 %, resp. 77 %.

Analytici zároveň zdůraznili, že regulační prostředí v oblasti leteckého průmyslu by se mohlo v nadcházejících letech výrazně změnit k lepšímu. Očekává se, že nová administrativa pod vedením Donalda Trumpa ustoupí od některých stávajících omezení, což by mohlo vytvořit prostor pro větší flexibilitu v odvětví a podpořit konsolidaci mezi menšími leteckými společnostmi. Tato změna by mohla vést k vyšší pravděpodobnosti fúzí a akvizic, které by menším hráčům umožnily lépe konkurovat větším a etablovaným společnostem. Zlepšení podmínek na regulační úrovni by mohlo přinést nejen efektivnější využívání kapacit, ale také lepší přizpůsobení trhu potřebám zákazníků. Takové posuny by mohly mít významný dopad na celé odvětví a přispět k jeho celkové stabilitě a růstu v dlouhodobém horizontu.

Na akciovém trhu vzrostly akcie společnosti American o 26 % ve srovnání s burzovně obchodovaným fondem U.S. Global JETS, který vzrostl o 34 %, a indexem S&P 500, který letos vzrostl o 25 %.

Der Nachrichtenhintergrund in den Vereinigten Staaten wird die meiste Aufmerksamkeit auf sich ziehen. Der Kurs des Dollars ist entscheidend für den Devisenmarkt und die Weltwirtschaft. Daher konzentrieren sich Marktteilnehmer auf US-Berichte und andere Ereignisse. Daher wird es nach Analyse der Ereignisse in der EU und im Vereinigten Königreich nützlich sein, die Ereignisse der folgenden Woche in Amerika zu verstehen.

Die Ereignisse werden sich am Dienstag entfalten, wenn der Erzeugerpreisindex (PPI) veröffentlicht wird und der Vorsitzende der Federal Reserve, Jerome Powell, sprechen wird. Der PPI ist interessant, weil er sich direkt auf die Gesamtinflation auswirkt. Wenn die Hersteller die Preise erhöhen, steigen die Preise im Einzelhandel, was die Gesamtinflation treibt, und umgekehrt. Was Powells Rede betrifft, bedarf sie keiner speziellen Erklärungen. Powell könnte sagen, dass die Fed nicht mit der Lockerung der Geldpolitik beginnen wird, bis es Vertrauen gibt, dass die Inflation mittelfristig auf 2% sinken wird. Da dies derzeit nicht der Fall ist und einige Mitglieder des FOMC bereits auf die mögliche Notwendigkeit hingewiesen haben, die Zinssätze erneut anzuheben, besteht kein Zweifel daran, dass Powell sich weiterhin taubenhaft verhalten wird.

Der Hauptbericht der Woche wird am Mittwoch veröffentlicht – der Inflationsbericht für April. Der Wert wird voraussichtlich im Vergleich zu März unverändert bleiben oder maximal um 0,1% auf 3,4% im Jahresvergleich abnehmen. Die Kerninflation wird ebenfalls voraussichtlich relativ stabil bei rund 3,8% bleiben. Diese Daten könnten den US-Dollar stützen, da der Markt möglicherweise erneut darauf vertraut, dass eine Zinssenkung klar nicht unmittelbar bevorsteht.

Am Donnerstag werden Daten zum Wohnungsmarkt und zur industriellen Produktion veröffentlicht. Mit diesen Berichten endet die Woche im Wesentlichen in den Vereinigten Staaten. Meiner Meinung nach wird der Schwerpunkt auf dem CPI-Bericht liegen. Sollte sich herausstellen, dass der Indikator erneut zu sinken begonnen hat, könnte dies sehr negative Auswirkungen auf den US-Dollar haben, den der Markt trotz des Nachrichtenhintergrunds nicht eifrig kaufen möchte. Ein leichter Rückgang wird meiner Meinung nach das Gesamtbild nicht verändern, aber der Markt könnte mit einer geringeren Nachfrage nach dem Dollar reagieren, leider. Ich bleibe jedoch der aktuellen Wellenanalyse für beide Instrumente treu und erwarte weiterhin einen Rückgang.

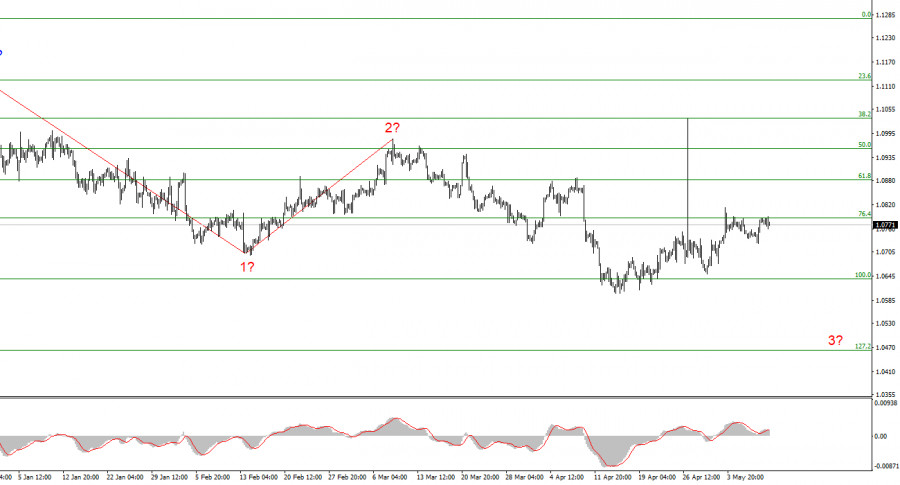

Basierend auf der durchgeführten Analyse von EUR/USD komme ich zu dem Schluss, dass eine bärische Wellenfolge entsteht. Die Wellen 2 oder b und 2 in 3 oder c sind abgeschlossen, daher erwarte ich in naher Zukunft die Bildung einer impulsiven abwärtsgerichteten Welle 3 in 3 oder c mit einem signifikanten Rückgang des Instruments. Ich betrachte Short-Positionen mit Zielen in der Nähe von 1,0462. Ein Scheitern an der Marke von 1,0787, die 76,4% Fibonacci entspricht, zeigt an, dass der Markt bereit für neue Short-Positionen ist.

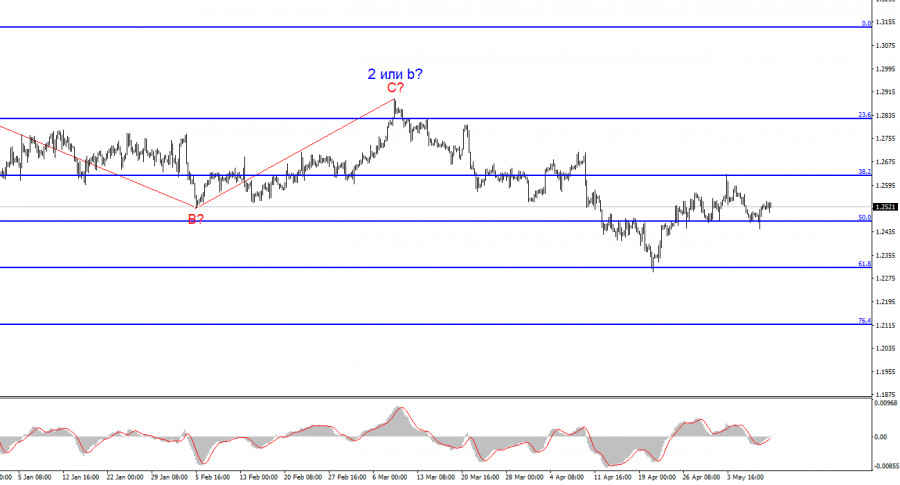

Das Wellenmuster des Instruments GBP/USD deutet auf einen Rückgang hin. Ich erwäge, das Instrument mit Zielen unterhalb des Niveaus von 1,2039 zu verkaufen, da ich glaube, dass sich Welle 3 oder c bildet. Ein erfolgreicher Versuch, die Marke von 1,2625 zu durchbrechen, was 38,2 % Fibonacci entspricht, deutet auf den Abschluss einer internen, korrektiven Welle 3 oder c hin, aber 1,2470 hält die Verkäufer noch davon ab anzugreifen und verhindert, dass die Briten eine abwärts gerichtete Welle aufbauen.

Wellenstrukturen sollten einfach und verständlich sein. Komplexe Strukturen sind schwer zu handhaben und bringen oft Veränderungen mit sich.

Wenn Sie sich nicht sicher über die Bewegung des Marktes sind, wäre es besser, nicht einzusteigen.

Wir können die Richtung der Bewegung nicht garantieren. Vergessen Sie nicht die Stop-Loss-Orders.

Wellenanalyse kann mit anderen Arten von Analysen und Handelsstrategien kombiniert werden.

QUICK LINKS