Akcie společnosti American Airlines Inc v pondělí před zahájením obchodování vzrostly poté, co je společnost Raymond James zvýšila na “buy” díky optimistickému výhledu tržeb a lepší spolupráci s firemními zákazníky. Zvýšení z Market Perform na Outperform provedli analytici Savanthi Syth a Carter Eades, kteří předpověděli cílovou cenu 24 USD, což představuje 38% nárůst oproti současnému ocenění.

Ve zprávě pro investory analytici uvedli: “Naše prognóza výnosů zahrnuje lepší výhled tržeb po aktualizaci ze začátku prosince, atraktivní nastavení konkurenčních kapacit a neoficiální důkazy o lepším zapojení smluvních firemních zákazníků, pravděpodobně za určitou cenu.”

Při zdůrazňování optimistické prognózy společnosti American Airlines zmínili prosincovou aktualizaci prognózy, v níž byly výnosy na jednu dostupnou sedadlovou míli zvýšeny o dva až tři procentní body a pro čtvrté čtvrtletí dosáhly nuly až 1 %. To překonalo jak prognózu společnosti Raymond James, tak konsenzus, který předpovídal pokles o 2 %, resp. 1 %.

Letecká společnost rovněž upravila své rozmezí upraveného zisku na akcii a zvýšila jej na 55 až 75 centů z dřívějších 25 až 50 centů. Konsensuální odhady před aktualizací a předpovědi Raymond James byly na úrovni 39 centů, resp. 50 centů.

American Airlines Group Inc. (AAL)

Syth a Eades byli pozitivně nakloněni desetiletému exkluzivnímu programu kreditních karet letecké společnosti, který odstartuje v roce 2026 a který povede Citigroup, nástupce Barclays. Peněžní odměny z co-brandované karty a dalších partnerů dosáhly za 12 měsíců končících třetím čtvrtletím přibližně 5,6 miliardy USD, přičemž se očekává 10% meziroční růst.

“To ji staví na cestu k dosažení dlouhodobého cíle Delty ve výši 10 miliard dolarů přibližně do roku 2030, kdy American očekává, že přírůstek (oproti roku 2024) před zdaněním bude činit ~1,5 miliardy dolarů,” poznamenali analytici. Před pandemií se míra hotovostních odměn společnosti American pohybovala kolem 7 %, po krizi se zvýšila a tuto míru hodlá udržet i díky nové kartové dohodě.

Společnost Raymond James rovněž upravila cílové ceny dalších amerických leteckých společností, přičemž jako nejpříznivěji umístěné aerolinky vstupující do výsledkové sezóny za čtvrté čtvrtletí vyzdvihla Alaska Air Group Inc, Allegiant Travel Co, JetBlue Airways Corp. a American. Společnost Delta Air Lines Inc. zůstala její hlavní preferencí pro střednědobý až dlouhodobý výhled.

Delta Air Lines, Inc. (DAL)

Analytici poznamenali, že pro letecké společnosti je klíčová ekonomika, zejména kupní síla domácností se středními a vysokými příjmy. Napsali: “Zejména silný americký dolar bude pravděpodobně podporovat mezinárodní poptávku v roce 2025.” Kromě toho silná pozice společnosti American v Jižní Americe a nižší celkové příjmy, které jsou dány mezinárodními sektory, poskytují této letecké společnosti výraznou výhodu oproti starším konkurentům Delta a United, podělili se o své zkušenosti.

Na domácím trhu zůstává sestava slibná, přičemž v zájmu zachování konkurenceschopnosti plánuje upravit kapacitu a přidat větší segmentaci. Realizace těchto plánů by mohla snížit nárůst míst v hlavní kabině z 16 % na 6 %, zatímco nárůst míst v první třídě a míst v extra třídě by se od konce roku 2024 oproti konci roku 2019 zvýšil na 36 %, resp. 77 %.

Analytici zároveň zdůraznili, že regulační prostředí v oblasti leteckého průmyslu by se mohlo v nadcházejících letech výrazně změnit k lepšímu. Očekává se, že nová administrativa pod vedením Donalda Trumpa ustoupí od některých stávajících omezení, což by mohlo vytvořit prostor pro větší flexibilitu v odvětví a podpořit konsolidaci mezi menšími leteckými společnostmi. Tato změna by mohla vést k vyšší pravděpodobnosti fúzí a akvizic, které by menším hráčům umožnily lépe konkurovat větším a etablovaným společnostem. Zlepšení podmínek na regulační úrovni by mohlo přinést nejen efektivnější využívání kapacit, ale také lepší přizpůsobení trhu potřebám zákazníků. Takové posuny by mohly mít významný dopad na celé odvětví a přispět k jeho celkové stabilitě a růstu v dlouhodobém horizontu.

Na akciovém trhu vzrostly akcie společnosti American o 26 % ve srovnání s burzovně obchodovaným fondem U.S. Global JETS, který vzrostl o 34 %, a indexem S&P 500, který letos vzrostl o 25 %.

O histórico de notícias dos EUA atrairá a atenção do mercado. A trajetória do dólar é crucial no mercado de moedas e na economia global. Portanto, os participantes do mercado se concentram nos relatórios dos EUA e em outros eventos. Portanto, após analisar os eventos na UE e no Reino Unido, será útil entender os próximos eventos nos Estados Unidos.

A terça-feira dá início à nova semana com a divulgação do Índice de Preços ao Produtor (PPI) e o discurso do presidente do Federal Reserve, Jerome Powell. O PPI é interessante porque afeta diretamente a inflação geral. Se os produtores aumentam os preços, os preços sobem nas redes de varejo, elevando a inflação geral, e vice-versa. Quanto ao discurso de Powell, ele não requer nenhuma explicação especial. Powell pode dizer que o Fed não começará a reduzir as taxas até que esteja confiante de que a inflação está se movendo para a taxa-alvo de 2%. Como esse não é o caso no momento, e alguns membros do FOMC já sugeriram a possível necessidade de aumentar as taxas de juros novamente, não há dúvida de que Powell permanecerá firme.

O principal relatório da semana será divulgado na quarta-feira - o relatório de inflação de abril. Espera-se que o valor permaneça inalterado em relação a março ou desacelere no máximo 0,1%, para 3,4% em uma base anual. As expectativas são de que o núcleo da inflação também permaneça relativamente inalterado, em torno de 3,8%. Esses dados podem dar suporte ao dólar americano, pois podem tranquilizar o mercado quanto ao fato de que o Fed não está com pressa para reduzir as taxas.

Os dados sobre o mercado imobiliário e a produção industrial serão divulgados na quinta-feira. Com esses relatórios, a semana basicamente terminará nos Estados Unidos. Acredito que o foco principal será o relatório do IPC. Se for constatado que o indicador começou a desacelerar novamente, isso poderá ter consequências muito negativas para o dólar americano, que o mercado não está ansioso para comprar, apesar das notícias de fundo. Para mim, uma leve queda não mudará o quadro geral, mas o mercado pode reagir reduzindo a demanda pelo dólar, infelizmente. No entanto, permaneço fiel à análise de onda atual para ambos os instrumentos e continuo esperando uma queda.

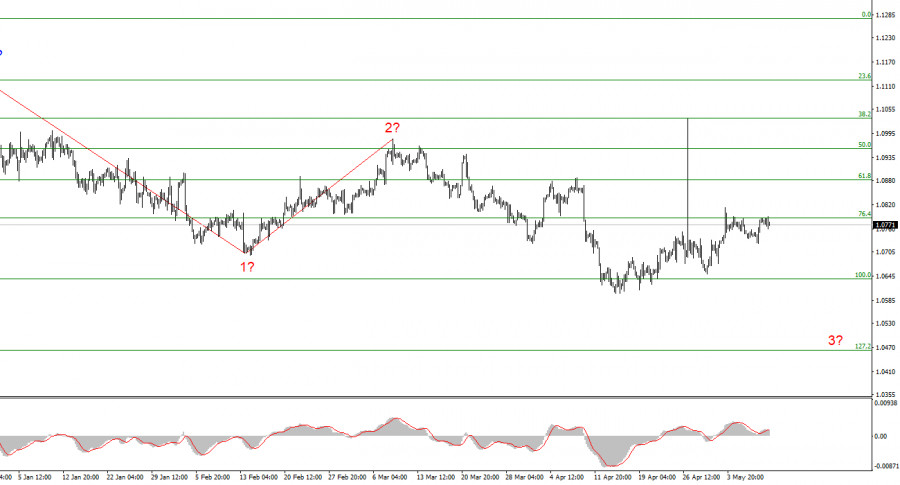

Com base na análise realizada do EUR/USD, concluo à conclusão de que um conjunto de ondas de baixa está sendo formado. As ondas 2 ou b e 2 em 3 ou c estão completas, portanto, em um futuro próximo, espero que uma onda impulsiva de baixa 3 em 3 ou c se forme com um declínio significativo no instrumento. Estou considerando posições de venda com alvos próximos à marca de 1,0462. A tentativa fracassada de ultrapassar 1,0787, que é igual a 76,4% de Fibonacci, indicará que o mercado está pronto para novas posições de venda.

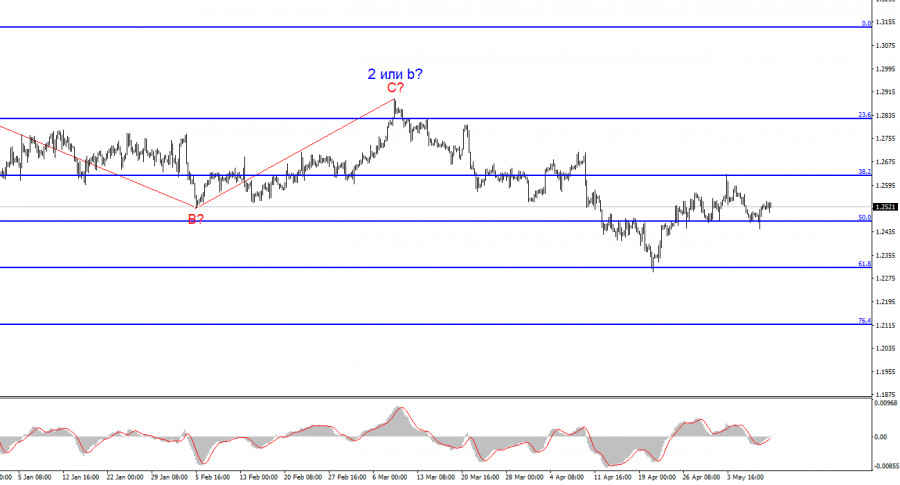

O padrão de onda do par GBP/USD sugere uma queda. Estou considerando vender o instrumento com alvos abaixo do nível 1,2039, porque acredito que a onda 3 ou c está sendo formada. Uma tentativa bem-sucedida de quebrar 1,2625, que corresponde a 38,2% de Fibonacci, indica a conclusão de uma onda interna corretiva 3 ou c, mas 1,2470 ainda está impedindo a ofensiva dos vendedores, evitando que a libra forme uma onda descendente.

As estruturas de ondas devem ser simples e compreensíveis. É difícil trabalhar com estruturas complexas, e elas geralmente trazem mudanças.

Se você não estiver confiante quanto ao movimento do mercado, é melhor não entrar nele.

Não podemos garantir a direção do movimento. Não se esqueça das ordens Stop Loss.

A análise de ondas pode ser combinada com outros tipos de análise e estratégias de negociação.

LINKS RÁPIDOS