Ve světě financí existuje mnoho výrazů, které dokážou rozbouřit nervy investorů. Jedním z nich je „cla“. Ať už jde o potenciální cla, odvetná opatření či nově oznámené tarify, investoři je obvykle přijímají s obavami. Avšak jedno slovo vyvolává ještě větší neklid: nejistota. Právě tato nejistota, která je v posledních týdnech spojena s obchodní politikou prezidenta Donalda Trumpa, se stává hlavním faktorem ovlivňujícím náladu na Wall Street.

Zatím jsme většinu celních dopadů odhadovali především podle 25% cla na dovážená vozidla. To však už brzy nebude stačit. Do výpočtů totiž bude nutné započítat také dopady 25% cla na klíčové automobilové díly, které se do USA dovážejí – a právě tyto součástky mohou zásadním způsobem narušit kontinuitu výroby.

Automobilky jsou obzvlášť citlivé na jakékoli narušení dodavatelských řetězců. Dosud se v debatách o clech hovořilo převážně o zvýšení cen nebo posunu výroby. Co ale hrozba odstávek továren? Tento aspekt byl až donedávna spíše přehlížen, přesto může mít mnohem přímější dopad na hospodaření automobilek.

Nedávný případ, který se týká General Motors (GM), ilustruje tuto hrozbu velmi konkrétně. Michiganský dodavatel společnosti GM podal žalobu na čínského dodavatele druhé úrovně, protože ten odmítl dodávat komponenty bez uhrazení celních nákladů. Dříve se obě strany dohodly na rovnoměrném rozdělení celních poplatků, avšak po prudkém nárůstu tarifů čínský výrobce jednostranně ustoupil od dohody.

Situace se rychle vyhrotila. Podle právního zástupce Josepha Shannona z firmy Bodman mohlo odmítnutí dodávek vést ke kompletní odstávce výroby, která by se nejdříve dotkla přímého dodavatele JAC, a následně také General Motors. Tento případ zřetelně ukazuje, jak rychle a nečekaně může jeden článek řetězce ovlivnit celý průmysl.

Jak by takové přerušení výroby mohlo zasáhnout samotný GM? Pro přesný výpočet by bylo třeba znát konkrétní modely a objem produkce, která by byla odstávkou ohrožena. Nicméně jako orientační příklad může sloužit stávka zaměstnanců odborového svazu UAW z roku 2023, která trvala šest týdnů a stála společnost přibližně 1,1 miliardy dolarů. Jakákoliv rozsáhlejší odstávka způsobená dovozními cly by tedy mohla znamenat miliardové ztráty.

Přestože výše zmíněný soudní spor pravděpodobně skončí smírem, ukazuje na systémovou zranitelnost automobilového odvětví. Podle právníka Daniela Rustmanna ze společnosti Butzel může být tento případ pouhou špičkou ledovce. Tvrdí, že cla jsou příliš vysoká a obtížně vyjednatelná, což může vést k dalším právním sporům a výraznějším otřesům v celém průmyslu.

Akcie General Motors si navzdory turbulentnímu prostředí vedou relativně dobře – k 21. dubnu se jejich cena pohybovala na úrovni 44,43 USD, zatímco tržní kapitalizace společnosti dosahovala 43 miliard dolarů. Hrubá marže činí 12,49 % a GM vyplácí dividendu s výnosem 1,08 %. To vše naznačuje, že se jedná o silnou firmu s dobře řízeným hospodařením.

Nicméně současná situace ukazuje, že i tyto solidní základy mohou být ohroženy vnějšími faktory, které jsou mimo kontrolu samotné firmy. Generální ředitelka GM Mary Barra již dříve uvedla, že vedení společnosti připravuje různé scénáře pro zmírnění dopadů celní politiky. Ale to samo o sobě nestačí – klíčové bude, jak rychle a efektivně budou tato opatření nasazena v praxi.

Investoři by měli vzít v úvahu, že celní politika Donalda Trumpa se může v čase měnit, často bez předchozího varování. Nejistota tak zůstává hlavním rizikem. Zároveň však platí, že každá krize je i příležitostí. Pokud by se podařilo dosáhnout obchodní dohody s Čínou nebo jinými klíčovými partnery, mohlo by to být silným pozitivním impulzem pro akcie GM i celý sektor.

Pro dlouhodobé investory platí jedno důležité doporučení: soustřeďte se na základní kvality firmy – její produktové portfolio, schopnost inovovat, finanční stabilitu a strategii vedení. General Motors má všechny tyto atributy. Navzdory krátkodobým otřesům zůstává dlouhodobý výhled stabilní, a právě proto se jedná o titul, který by mohl mít ve vašem portfoliu pevné místo.

Vývoj celní situace nelze předvídat, ale připravenost a adaptabilita firem jako GM může být klíčem k jejich úspěchu. Investoři, kteří dokážou rozlišit mezi dočasnými turbulencemi a fundamentálními hodnotami, mohou v budoucnu sklízet plody své trpělivosti.

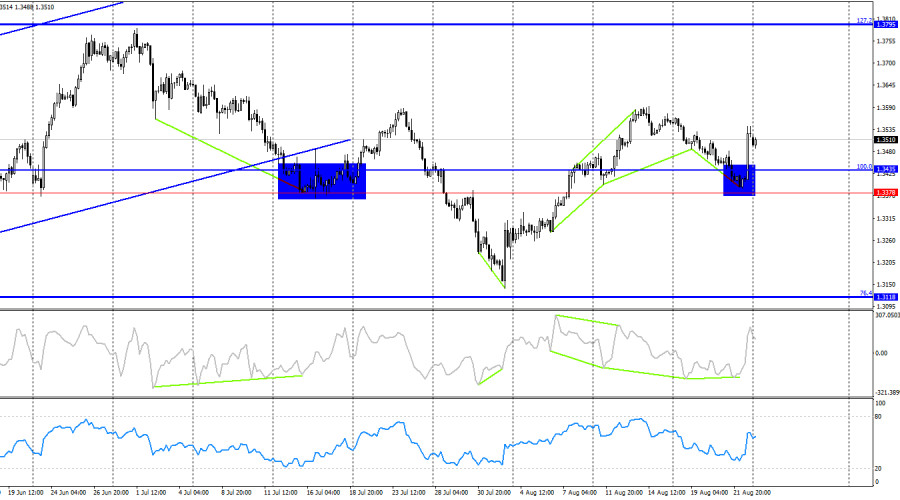

گھنٹہ وار چارٹ پر، جمعہ کو جی بی پی / یو ایس ڈی برطانوی کرنسی کے حق میں پلٹ گیا اور 1.3482 پر 76.4% فیبوناچی سطح سے اوپر مستحکم ہوتے ہوئے تیزی سے اضافہ ہوا۔ اس طرح، پاؤنڈ کی اوپر کی حرکت آج 1.3586 پر اگلی 100.0% ریٹریسمنٹ لیول کی طرف جاری رہ سکتی ہے۔ 1.3482 سے نیچے قیمتوں کا استحکام امریکی ڈالر کے حق میں ہو گا اور کچھ 1.3416–1.3425 کی سپورٹ لیول کی طرف گرے گا۔

لہر کا ڈھانچہ "مندی کا شکار" رہتا ہے، تاہم یہ عجیب لگتا ہے کہ حالیہ ہفتوں میں اس کی بجائے مضبوط نمو کے بعد لگ سکتا ہے۔ آخری مکمل اوپر کی لہر نے پچھلی لہر کی چوٹی کو نہیں توڑا، جبکہ آخری نیچے کی لہر نے پچھلی کم کو نہیں توڑا۔ خبروں کے پس منظر نے ان لہروں کی تشکیل میں اہم کردار ادا کیا جو ہم نے حالیہ ہفتوں میں دیکھی ہیں۔ میرے خیال میں، خبروں کے پس منظر نے پہلے ہی جوڑی کو بیلوں کے حق میں موڑ دیا ہے، اس لیے قریب کی مدت میں یہ رجحان ایک بار پھر "بیلش" بن سکتا ہے۔

جمعہ کو، خبروں کے پس منظر نے بیلوں یا ریچھوں کی حمایت نہیں کی، لیکن بیلوں نے قابو پالیا اور ایک اہم بریک آؤٹ کیا۔ جمعہ کو کوئی معاشی ڈیٹا ریلیز نہیں ہوا تھا، لیکن جیروم پاول کی تقریر بیلوں کے لیے "سرخ پرچم" بن گئی۔ ایف او ایم سی چیئر نے ستمبر میں شرحوں میں کمی کا کوئی وعدہ نہیں کیا۔ اس کے برعکس، انہوں نے تاجروں کی توجہ آئندہ افراط زر اور لیبر مارکیٹ کے اعداد و شمار کی اہمیت کی طرف دلائی۔ اس نے صرف یہ نوٹ کیا کہ شرح میں کٹوتی بعض شرائط کے تحت مناسب ہوگی (جیسے لیبر مارکیٹ کی مزید کمزوری)۔ اس کے ساتھ ہی، انہوں نے افراط زر پر قابو پانے کی اہمیت پر زور دیا، جو ڈونلڈ ٹرمپ کے محصولات کی وجہ سے مزید بڑھے گی۔ اس طرح، میں یہ نتیجہ اخذ کرتا ہوں کہ ستمبر میں مانیٹری پالیسی میں نرمی کا امکان زیادہ امکان نہیں ہے۔ تاہم، تاجر واضح طور پر مخالف نتیجے پر پہنچے۔ اس وقت، خبروں کا پس منظر قیمت کی نقل و حرکت کی منطق سے کسی حد تک ہٹ جاتا ہے۔ لہذا، مجھے یقین ہے کہ اس ہفتے کا چارٹ تجزیہ خبروں پر تجارت کرنے سے زیادہ مفید ہوگا۔

چار گھنٹے کے چارٹ پر، جوڑا 1.3378–1.3435 کے سپورٹ زون سے اچھالنے کے بعد پاؤنڈ کے حق میں پلٹ گیا۔ اس طرح، اوپر کی حرکت 1.3795 پر اگلے 127.2% ریٹریسمنٹ لیول کی طرف جاری رہ سکتی ہے۔ میری رائے میں، فی گھنٹہ کا چارٹ فی الحال تاجروں کے لیے زیادہ مفید ہے۔ آج کسی بھی اشارے میں کوئی ابھرتا ہوا اختلاف نہیں دیکھا گیا ہے۔

چار گھنٹے کے چارٹ پر، جوڑا 1.3378–1.3435 کے سپورٹ زون سے اچھالنے کے بعد پاؤنڈ کے حق میں پلٹ گیا۔ اس طرح، اوپر کی حرکت 1.3795 پر اگلے 127.2% ریٹریسمنٹ لیول کی طرف جاری رہ سکتی ہے۔ میری رائے میں، فی گھنٹہ کا چارٹ فی الحال تاجروں کے لیے زیادہ مفید ہے۔ آج کسی بھی اشارے میں کوئی ابھرتا ہوا اختلاف نہیں دیکھا گیا ہے۔

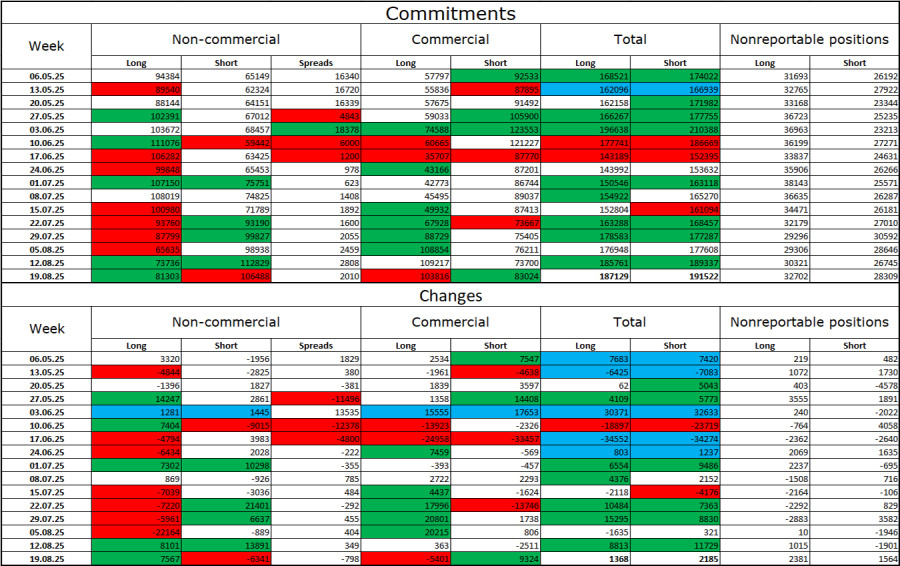

تاجروں کے وعدے (سی او ٹی) رپورٹ

تازہ ترین رپورٹنگ ہفتے میں تاجروں کے "غیر تجارتی" زمرے کے جذبات مزید بلند ہوئے۔ سٹہ بازوں کی طویل پوزیشنوں کی تعداد میں 7,567 کا اضافہ ہوا، جب کہ مختصر پوزیشنوں کی تعداد میں 6,341 کی کمی واقع ہوئی۔ لمبی اور مختصر پوزیشنوں کے درمیان فرق اب تقریباً 81,000 بمقابلہ 106,000 ہے۔ جیسا کہ ہم دیکھ سکتے ہیں، پاؤنڈ ترقی کی طرف زیادہ جھک رہا ہے، اور تاجر خریداری کی طرف۔

میرے خیال میں، پاؤنڈ اب بھی کمی کے امکانات کو برقرار رکھتا ہے۔ امریکی ڈالر کے لیے سال کے پہلے چھ مہینوں میں خبروں کا پس منظر ناموافق تھا، لیکن یہ آہستہ آہستہ بہتر ہونے لگا ہے۔ تجارتی تناؤ کم ہو رہا ہے، بڑے معاہدوں پر دستخط ہو رہے ہیں، اور امریکی معیشت دوسری سہ ماہی میں ٹیرف اور مختلف قسم کی گھریلو سرمایہ کاری کی بدولت بحال ہو جائے گی۔ اسی وقت، سال کی دوسری ششماہی میں فیڈ مانیٹری پالیسی میں نرمی کی توقعات نے پہلے ہی ڈالر پر شدید دباؤ پیدا کر دیا ہے۔ اس طرح، فی الحال مجھے "ڈالر کے رجحان" کی بنیاد نظر نہیں آتی۔

یو ایس اور یو کے کے لیے نیوز کیلنڈر:

25 اگست کو اقتصادی کیلنڈر میں کوئی قابل ذکر اندراج نہیں ہے۔ خبر کے پس منظر کا پیر کو مارکیٹ کے جذبات پر کوئی اثر نہیں پڑے گا۔

جی بی پی / یو ایس ڈی اور تجارتی تجاویز کے لیے پیشن گوئی

یہ کہ 1.3416–1.3425 کے ہدف کے ساتھ، اگر 1.3482 سے نیچے قریب ہے تو جوڑی میں مختصر پوزیشنوں پر آج غور کیا جا سکتا ہے۔ لمبی پوزیشنوں کے لیے، فی گھنٹہ چارٹ پر 1.3482 سے ریباؤنڈ کی ضرورت ہے، جس کا ہدف 1.3586 ہے۔

فیبونیکی گرڈز فی گھنٹہ کے چارٹ پر 1.3586–1.3139 اور 4 گھنٹے کے چارٹ پر 1.3431–1.2104 پر بنائے گئے ہیں۔

فوری رابطے