Evropská centrální banka se připravuje na další krok ve své dlouhodobé strategii měnového uvolňování.

Pod tlakem geopolitického napětí, především v důsledku celní politiky prezidenta Donalda Trumpa, plánuje ve čtvrtek již sedmé snížení úrokových sazeb v řadě. Tento krok přichází v době, kdy je hospodářský výhled eurozóny narušen obchodními bariérami, zpomalujícím růstem a rostoucími obavami z deflace.

Podle průzkumu agentury Bloomberg téměř všichni oslovení ekonomové očekávají, že depozitní sazba ECB bude snížena ze současných 2,5 % na 2,25 %. Z celkem 62 respondentů pouze jeden předpovídá pauzu, další jeden pak výraznější snížení. Převládající názor mezi tržními účastníky i analytiky je jednoznačný: centrální banka musí reagovat na zpomalující poptávku, pokles investic a nejistotu způsobenou americkými cly.

Tzv. „Den osvobození“, kdy Trumpova administrativa oznámila novou vlnu tarifů, zásadně ovlivnil očekávání investorů. Tato opatření nejenže zkomplikovala obchodní vztahy mezi USA a klíčovými partnery, ale zároveň se přelila i do evropského hospodářského prostoru. ECB proto čelí tlaku, aby i nadále uvolňovala měnovou politiku a bránila propadu důvěry v ekonomiku.

I když hlavní proud v Radě guvernérů směřuje ke snížení sazeb, uvnitř ECB nejsou názory zcela jednotné. Například rakouský centrální bankéř Robert Holzmann sice uvedl, že aktuálně nevidí pro tento krok dostatečné důvody, ale zároveň dodal, že zůstává otevřen „dobrým argumentům“. Tento postoj ilustruje napětí mezi obezřetností a potřebou pružně reagovat na vnější šoky.

Zatímco většina ekonomů očekává, že se sazby mohou letos dále snížit až k hranici 2 %, existují i odvážnější predikce, podle nichž by se depozitní sazba mohla přiblížit k 1,25 %. Překvapivě více než pětina analytiků oslovených agenturou Bloomberg nevylučuje, že první zvýšení sazeb by mohlo přijít již před rokem 2026, pokud by se ekonomika zotavila rychleji, než se dnes očekává.

Prezidentka ECB Christine Lagardeová bude muset na čtvrteční tiskové konferenci ve Frankfurtu balancovat mezi potřebou uklidnit trhy a nechutí dávat příliš konkrétní signály. Jak uvedl Klaas Knot z nizozemské centrální banky, ECB bude muset být „opravdu ostražitá“, protože dopady celní politiky i fiskálních stimulů se mohou výrazně měnit v čase.

ECB svým aktuálním postojem reaguje i na vývoj v oblasti fiskální politiky. Německo oznámilo rozsáhlé investice do infrastruktury a obrany, což teoreticky zvyšuje potenciál pro růst. Jenže podle nejnovějších předpovědí německých ekonomických institutů se pozitivní dopad těchto výdajů neprojeví dříve než v roce 2026. To znamená, že v krátkodobém horizontu přetrvává riziko slabého růstu, a to právě v době, kdy trhy potřebují jasné a důvěryhodné stimuly.

Situaci komplikuje také posílení eura vůči dolaru. To totiž oslabuje exportní konkurenceschopnost evropských podniků, což je v kombinaci s vyššími náklady na dovoz o to citlivější. ECB tak čelí složité výzvě: zajistit uvolněné měnové podmínky bez narušení stability a kredibility své politiky. Tržní očekávání navíc naznačují, že se úrokové sazby mohou dostat do pásma neutrální sazby, tedy na úroveň, která neomezuje ani nepodněcuje růst.

Zajímavé je, že ECB již dříve změnila jazyk ve svých prohlášeních. Po březnovém zasedání například uvedla, že úrokové sazby jsou „významně méně restriktivní“, což lze chápat jako přiznání, že se centrální banka připravuje na ještě další uvolnění měnové politiky, pokud to bude situace vyžadovat.

Podle hlavního ekonoma pro eurozónu Davida Powella z Bloomberg Economics čelí ECB zcela nové realitě. Americká cla se stala realitou a Evropa na to musí reagovat novými nástroji. Powell očekává, že ECB na svém dubnovém zasedání sníží sazby o 25 bazických bodů a bude pokračovat ve své měnové expanzi i ve druhé polovině roku. Tento názor sdílejí i další odborníci, kteří upozorňují, že opatření ECB mají především zabránit fragmentaci eurozóny a podpořit spotřebitelskou důvěru.

Trhy už na možné kroky ECB reagovaly – euro posílilo, zatímco evropské akcie oslabily. Investoři nyní očekávají, že centrální banka bude pokračovat v podpoře ekonomiky a zároveň si ponechá dostatečnou flexibilitu pro případ dalších otřesů.

Vzhledem k přetrvávajícímu geopolitickému napětí a vysoké nejistotě ohledně budoucího vývoje obchodu je téměř jisté, že role ECB v nadcházejících měsících zůstane klíčová. Otázkou však zůstává, zda snížení sazeb bude stačit – nebo bude potřeba i nové, kreativnější přístupy měnové politiky v době, kdy tradiční nástroje narážejí na své limity.

Макроэкономических публикаций на пятницу не запланировано ни одного. Таким образом, сегодня, вероятно, движения будут очень слабыми и нетрендовыми. Однако следует помнить, что президентом США остается Дональд Трамп. А это значит, что новый пакет тарифов может появиться в любой момент. Или же президент США может принять новое резонансное решение, которое вынудит рынок избавляться от доллара. Только на этой неделе Трамп уволил главу Бюро Статистики США из-за того, что ему не понравились последние данные по рынку труда.

Из фундаментальных событий пятницы выделить абсолютно нечего, но ранее на этой неделе Нил Кашкари и Мэри Дейли высказали «голубиные» ожидания по поводу изменения монетарной политики ФРС в сентябре. Таким образом, «голубиное крыло» внутри ФедРезерва разрастается, что сулит доллару только очередным падением.

На первом месте для трейдеров остается торговая война, которая на прошлой неделе заиграла новыми красками. Мы по-прежнему считаем, что любые торговые соглашения с сохранением пошлин – это та же самая торговая война, но «под другим соусом». Для Штатов, конечно, выгодны сделки по типу той, что заключены с Евросоюзом или с Японией. Поэтому каждая новая подобная сделка может провоцировать рост американского доллара. Однако глобально и фундаментально рынок будет держать в уме новую торговую архитектуру и политику протекционизма Дональда Трампа.

На этой неделе президент США принял ряд резонансных и важных решений, а также сделал несколько громких заявлений. В пятницу поток информации из Белого Дома может сохраниться, поэтому готовыми нужно быть ко всему. Расслабляться точно не следует, пока Трамп является президентом США.

Обзор пары EUR/USD. 8 августа. Тарифные тучи сгущаются.

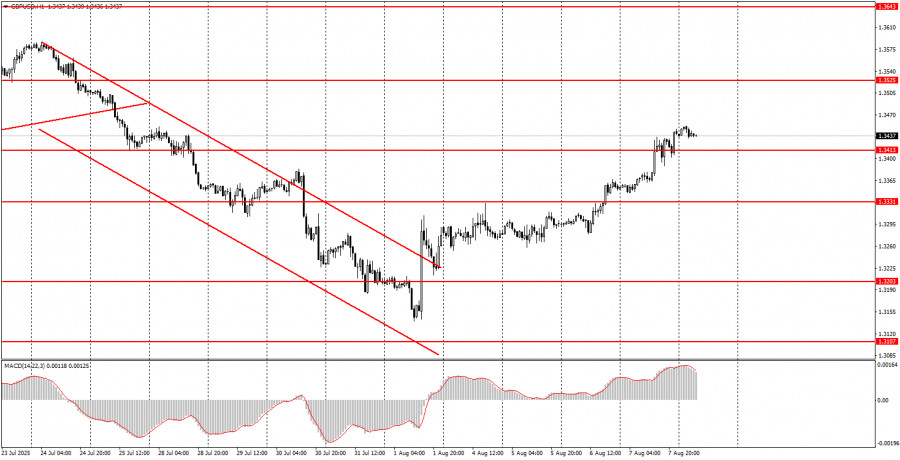

Обзор пары GBP/USD. 8 августа. На тоненькой: Банк Англии принял решение снизить ставку.

Торговые рекомендации и разбор сделок по EUR/USD на 8 августа.

Торговые рекомендации и разбор сделок по GBP/USD на 8 августа.

В течение последнего торгового дня недели обе валютные пары могут продолжить рост, который начался еще в прошлую пятницу. С нашей точки зрения, провальных событий для доллара в прошлую пятницу и на этой неделе было достаточно, чтобы доллар спокойно продолжал падение. Европейская валюта может продолжить рост от области 1,1655-1,1666. Британский фунт – от области 1,3413-1,3421.

1) Сила сигнала считается по времени, которое потребовалось на формирование сигнала(отскок или преодоление уровня). Чем меньше времени потребовалось, тем сильнее сигнал.

2) Если около какого-либо уровня были открыты две или больше сделки по ложным сигналам, то все последующие сигналы от этого уровня следует игнорировать.

3) Во флэте любая пара может формировать массу ложных сигналов или же не формировать их вовсе. Но в любом случае при первых признаках флэта лучше переставать торговать.

4) Торговые сделки открываются во временной период между началом европейской сессии и до середины американской, после чего все сделки должны быть закрыты вручную.

5) На часовом ТФ по сигналам от индикатора MACD желательно торговать только при наличие хорошей волатильности и тренда, который подтверждается линией тренда или трендовым каналом.

6) Если два уровня расположены слишком близко друг к другу(от 5 до 20 пунктов), то следует рассматривать их, как область поддержки или сопротивления.

7) При прохождении 15-20 пунктов в верном направлении следует выставить Stop Loss в безубыток.

Ценовые уровни поддержки и сопротивления – уровни, которые являются целями при открытии покупок или продаж. Около них можно размещать уровни Take Profit.

Красные линии – каналы или линии тренда, которые отображают текущую тенденцию и показывают в какую сторону предпочтительно сейчас торговать.

Индикатор MACD(14,22,3) – гистограмма и сигнальная линия – вспомогательный индикатор, который также можно использовать в качестве источника сигналов.

Важные выступления и отчеты(всегда содержаться в календаре новостей) могут очень сильно влиять на движение валютной пары. Поэтому во время их выхода торговать следует максимально осторожно или выходить из рынка во избежание резкого разворота цены против предшествующего движения.

Начинающим торговать на рынке форекс следует помнить, что каждая сделка не может быть прибыльной. Выработка четкой стратегии и мани-менеджмент являются залогом успеха в трейдинге на длительном промежутке времени.

БЫСТРЫЕ ССЫЛКИ