Americký akciový trh zakončil další bouřlivý týden ve výrazně negativním teritoriu. Tři hlavní americké indexy – index 500, Dow Jones Industrial Average a NASDAQ – zaznamenaly vážný pokles, což dále prohloubilo obavy ohledně směřování ekonomiky v nadcházejících měsících. Index S&P 500 klesl o 5,97 %, což představuje 17% pokles oproti jeho rekordnímu závěru z konce února; jde o nejhorší týden od finančních otřesů v březnu 2020.

Tento prudký propad přišel v návaznosti na oznámení prezidenta Donalda Trumpa o neobratném zvýšení cel označovaném jako jeho plán “Den osvobození” na začátku tohoto týdne; vývoj, který vyvolal rostoucí obavy investorů z možného dopadu na globální ekonomiku. Všudypřítomná nejistota se s touto zprávou výrazně vystupňovala, což se odrazilo v soustavném poklesu akciových trhů.

Plán, který Trump podrobně představil ve středu, počítá s 10% zvýšením cel na veškeré zboží dovážené do USA, které by mělo být uplatněno tento měsíc. Prezident navíc vyhlásil dodatečná cla na výrobky pocházející z určitých, blíže nespecifikovaných zemí a stanovil cla na zboží z Číny o závratných 34 % vyšší.

Očekává se, že fiskální dopad těchto cel bude rozsáhlý a značný. Podle Úřadu obchodního zmocněnce Spojených států se předpokládá, že související náklady na celosvětové zboží v hodnotě více než 3 bilionů dolarů prudce vzrostou. Toto zvýšení pravděpodobně způsobí, že spotřebitelé omezí své výdaje, což bude tlačit na akciový trh, aby snížil své očekávané tržby a zisky, což vyvrcholí výrazným poklesem trhu.

Čína, nikoli nečekaně, již tento pátek odpověděla zavedením recipročního 34% cla na americké zboží. Vzhledem k tomu, že americký vývoz do Číny dosáhne v roce 2024 hodnoty 140 miliard USD, předpokládá se, že americké firmy zapojené do obchodu s Čínou pravděpodobně zaznamenají v průběhu roku 2025 pokles poptávky. Rozsah potenciálních škod na jejich ziscích však nelze přesně posoudit, dokud trhy nebudou mít možnost zpracovat ekonomické údaje a nadcházející čtvrtletní zprávy o výsledcích hospodaření v několika následujících obdobích.

Vzhledem k nepředvídatelnosti současného klimatu je obtížné předpovídat v nejbližší době výrazné oživení trhu, pokud se nevyskytne několik potenciálních zmírňujících faktorů.

Například úspěšná jednání mezi Spojenými státy a jejich hlavními obchodními partnery, jako jsou Čína, Mexiko, Kanada a Evropská unie, by mohla působit jako výrazný impuls. Trump však zatím nenaznačil, že by od cel hodlal ustoupit. V pátek prezident naznačil ochotu jednat, ale pouze v případě, že obchodní partneři nabídnou USA příznivé podmínky týkající se problematických otázek.

Předpokladem pro jakékoli oživení trhu je rychlé zmírnění současného ekonomického diskurzu. Poslední americké ekonomické údaje již ukazují na ztrátu podnikatelské důvěry, což znamená pravděpodobné zpomalení investic a náboru nových zaměstnanců. Tato dynamika může nastartovat negativní hospodářský cyklus, který může vést až k recesi.

Podle hlavního amerického akciového stratéga banky Morgan Stanley Mikea Wilsona musí jednání o clech rychle dospět k úspěšnému závěru, aby se zmírnil tlak na kanály důvěry. Pokud se to nepodaří, může se zvýšit riziko hospodářského poklesu.

Nadcházející zveřejnění březnového údaje o indexu spotřebitelských cen (CPI) tento čtvrtek by se také mohlo ukázat jako rozhodující faktor při utváření ekonomického prostředí. Ekonomové podle průzkumu agentury FactSet předpovídají meziroční nárůst tohoto údaje o 2,6 %, což představuje pokles oproti únorovému růstu o 2,8 %.

Tento růst cen by však mohl potenciálně zkomplikovat situaci Federálnímu rezervnímu systému. Centrální banka sice projevila ochotu snižovat úrokové sazby v reakci na ekonomickou nejistotu, ale tváří v tvář vysoké inflaci je to stále obtížněji ospravedlnitelné. Údaje o vysoké inflaci by proto mohly zpozdit očekávání trhu, kdy se snížení sazeb projeví.

Faktory, které by mohly ovlivnit trajektorii ekonomiky v příštích týdnech a měsících, jsou také nižší počet nových zaměstnanců a nižší spotřebitelské výdaje. Zvýšená nezaměstnanost a snížená spotřeba by mohly snížit inflaci, potenciálně až na 2% cíl Federálního rezervního systému. Tato hranice by mohla usnadnit snížení sazeb s cílem stabilizovat ekonomiku.

Problematická se zdá být také situace na trhu práce. Ačkoli březnová zpráva o zaměstnanosti naznačila vyšší než očekávaný nárůst zaměstnanosti, obrázek za duben by mohl vypadat výrazně jinak.

V nadcházejícím týdnu poskytnou různí členové Federálního rezervního systému náhled na výhled centrální banky. Za pozornost budou stát komentáře předsedy Fedu Jeroma Powella a guvernérů Fedu Michaela Barra a Christophera Wallera, zejména proto, že promluví den po zveřejnění údaje o indexu spotřebitelských cen.

Aby trhy znovu získaly dynamiku, je třeba, aby došlo k viditelnému pokroku v jednáních o clech, který by vedl k budoucí orientaci na snižování cel, nebo k nečekaně holubičímu postoji Fedu. Zdá se, že oba scénáře v sobě skrývají značnou míru nejistoty, což investory staví do stále nejistější pozice. V současné době je pravděpodobné, že volatilita trhu a obavy investorů budou přetrvávat.

Валютная пара EUR/USD в течение среды торговалась достаточно спокойно, если можно применить слово «спокойно» к ежедневному падению доллара. Лучше всего происходящее на валютном рынке сейчас видно на дневном ТФ. К примеру, 9 последних торговых дней подряд доллар закрывался ниже, чем открывался, в паре с евровалютой. Падение не стремительное, доллар теряет по 20-30-50 пунктов в день. Но зато каждый день. Поэтому на младших ТФ может сложиться впечатление, что рост пары либо очень слабый, либо вообще отсутствует. Все потому, что рынок уже не продает американскую валюту, сломя голову. Он продает ее теперь размеренно и осознанно. И каждый день.

А почему бы и не продавать доллар? Новости из-за океана льются непрерывным потоком, а трейдерам приходится следить уже за несколькими темами сразу, чтобы успевать жать на кнопку «buy». Если раньше на первом месте стояла тема торговой войны, а все остальные оказывали лишь фоновое воздействие на курс доллара, то сейчас список важных тем расширился до 4 или 5. Две недели подряд рынок находился в эмоциональном состоянии из-за эскалации военного конфликта на Ближнем Востоке. При чем трейдеров раздирало противоречие: накал геополитической обстановки всегда провоцировал покупки доллара(как безопасного актива), но кто сейчас в здравом уме покупает доллар?

Немаловажной является тема вечного противостояния Трампа и Пауэлла. Буквально на днях к этому противостоянию прибавилось еще одно: Трамп против Маска. А вчера Сенат США принял «Один большой прекрасный закон». Напомним, что этот закон изначально подавался Трампом, как закон о налоговой реформе, которая приведет к сокращению налогов. Однако, как выяснилось позже, закон не только о налогах и их снижении. Он также подразумевает сокращение различных медицинских программ для малоимущих слоев населения, повышение расходов на оборону и миграционную службу, сокращение расходов на государственный аппарат. То есть этот закон полностью отображает всю суть политики Трампа – за Величие США заплатят сами американцы. При чем и в случае с торговой войной, и в случае с «законом Трампа» платить будут наименее обеспеченные слои населения.

Посудите сами, кто является основным покупателем китайских товаров, на которые установлены рекордные пошлины? Те, кто не могут себе позволить по различным причинам более дорогие европейские или американские аналоги. То есть малообеспеченные слои населения. Согласно «закону Трампа» налоги для бедных будут снижены минимально, зато олигархи, миллионеры и миллиардеры гораздо лучше почувствуют сокращение обязательств перед государством. Таким образом, с бедных Трамп собирает по максимуму, а лояльность богатых покупает. Вот и вся суть политики президента США.

Как мы уже говорили много раз, это, конечно, не наши проблемы, какую политику ведет американский президент. Американцы сами выбрали Трампа. Однако доллар продолжает весьма красноречиво реагировать на любые действия и решения, принимаемые лидером Республиканской партии.

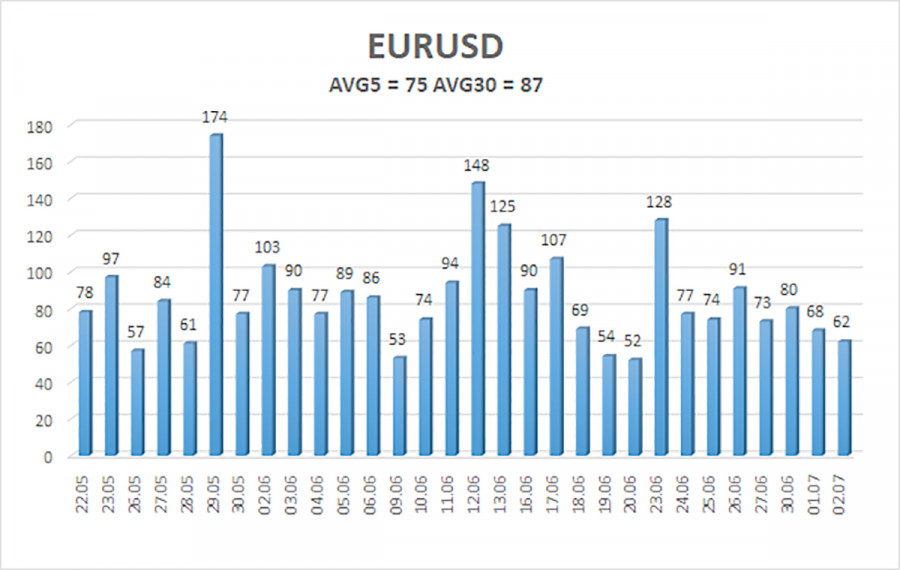

Средняя волатильность валютной пары EUR/USD за последние 5 торговых дней по состоянию на 3 июля составляет 75 пунктов и характеризуется, как «средняя». Мы ожидаем движение пары между уровнями 1,1720 и 1,1870 в четверг. Старший канал линейной регрессии направлен вверх, что по-прежнему указывает на восходящую тенденцию. Индикатор CCI заходил в область перекупленности, что опять спровоцировало лишь небольшую нисходящую коррекцию. В данное время индикатор формирует «медвежьи» дивергенции, но на восходящем тренде они указывают опять лишь на возможную коррекцию.

Ближайшие уровни поддержки:

S1 – 1,1719

S2 – 1,1597

S3 – 1,1475

Ближайшие уровни сопротивления:

R1 – 1,1841

R2 – 1,1963

Обзор пары GBP/USD. 3 июля. Джером Пауэлл наконец ответил Трампу.

Торговые рекомендации и разбор сделок по EUR/USD на 3 июля.

Торговые рекомендации и разбор сделок по GBP/USD на 3 июля.

Пара EUR/USD продолжает восходящий тренд. На американскую валюту по-прежнему сильнейшее воздействие оказывает политика Дональда Трампа. Как внешняя, так и внутренняя. Помимо этого, рынок многие данные трактует не в пользу доллара или игнорирует их. Мы по-прежнему отмечаем полное нежелание рынка покупать доллар при любых обстоятельствах. При расположении цены ниже мувинга можно рассматривать небольшие шорты с целью 1,1597, но сильного падения пары в текущих обстоятельствах ожидать не стоит. Выше скользящей средней линии остаются актуальными длинные позиции с целями 1,1841 и 1,1870 в продолжение тренда.

Каналы линейной регрессии помогают определить текущий тренд. Если оба направлены в одну сторону, значит тренд сейчас сильный;

Скользящая средняя линия (настройки 20,0, smoothed) определяет краткосрочную тенденцию и направление, в котором сейчас следует вести торговлю;

Уровни Мюррея – целевые уровни для движений и коррекций;

Уровни волатильности (красные линии) – вероятный ценовой канал, в котором пара проведет ближайшие сутки, исходя из текущих показателей волатильности;

Индикатор CCI – его заход в область перепроданности (ниже -250) или в область перекупленности (выше +250) означает, что близится разворот тренда в противоположную сторону.

БЫСТРЫЕ ССЫЛКИ