Evropská centrální banka se ocitá pod rostoucím tlakem ke zmírnění své měnové politiky.

Nový průzkum agentury Bloomberg ukazuje, že inflace v eurozóně by měla v příštích letech zpomalit, což posiluje argumenty pro snižování úrokových sazeb už na nejbližším zasedání. Tento vývoj přichází v době, kdy Spojené státy uvalily nová cla, která se mohou projevit v globální poptávce i cenové dynamice.

Zavedení amerických cel na dovoz z Číny (145 %) a dalších zemí včetně Evropské unie (10 %) přimělo analytiky k přehodnocení svých odhadů. Podle průzkumu Bloomberg nyní očekávají, že inflace v eurozóně poroste pouze o 1,9 % v roce 2026 a 2,0 % v roce 2027. Jde o snížení předchozích výhledů o 0,1 procentního bodu pro každý rok. Očekávaný růst ekonomiky pro letošní rok byl také upraven směrem dolů – z 0,9 % na 0,8 %.

Tato čísla odrážejí zhoršující se hospodářské podmínky, přičemž obchodní politika USA zůstává hlavním rizikovým faktorem. Přestože prezident Trump později zavedl 90denní přechodné období, během něhož budou cla snížena na 10 %, již nyní panuje vysoká nejistota ohledně dalšího vývoje.

Zatímco někteří členové Rady guvernérů ECB prosazují rychlé kroky, jiní zůstávají opatrní. Guvernér francouzské centrální banky Francois Villeroy de Galhau se vyslovil pro „brzké“ snížení sazeb a argumentuje, že cla vytvářejí tlak na růst i cenovou stabilitu. Podobně se vyjádřili zástupci z Finska a Litvy, kteří rovněž podporují uvolnění měnové politiky.

Na druhé straně Joachim Nagel, prezident německé Bundesbanky, zdůraznil, že ECB musí jednat odpovědně a na základě dostupných dat. Robert Holzmann z Rakouska zatím nevidí důvod k zásahu kvůli „příliš vysoké nejistotě“. Tyto rozdílné názory ukazují, že ECB bude muset na dubnovém zasedání hledat rovnováhu mezi reakcí na aktuální šoky a udržením kredibility své měnové politiky.

Kromě makroekonomických faktorů hrají důležitou roli také pohyby na finančních trzích. V pátek se euro vyšplhalo na tříleté maximum, což zlevňuje dovoz a přispívá ke snižování inflačních tlaků. Ceny energií navíc v posledních týdnech klesly, což dále zmírňuje cenové tlaky v klíčovém sektoru služeb.

Průzkum ECB mezi podniky ukazuje, že inflační očekávání firem v eurozóně se ochlazují. To je významný signál, který může ECB posílit v přesvědčení, že prostor pro snížení sazeb skutečně existuje. Prezidentka ECB Christine Lagardeová už dříve varovala, že cla mohou růst oslabit a zároveň krátkodobě zvýšit inflaci, což vytváří obtížné dilema pro měnovou politiku.

Trhy momentálně počítají s tím, že ECB sníží depozitní sazbu o 25 bazických bodů již tento týden a další krok přijde v červnu. Tento scénář odpovídá i odhadům Bloomberg Economics, podle nichž ECB s největší pravděpodobností pokračuje v uvolňování měnové politiky i v druhé polovině roku.

Ekonomka Evelyn Herrmannová z Bank of America tvrdí, že pokud se výrazně nezmění směnné kurzy a ceny energií, ECB nebude mít důvod nesnížit svou prognózu inflace. To by následně otevřelo dveře dalšímu snižování sazeb – i pod hranici tzv. neutrální sazby, která aktuálně činí přibližně 2 %. Sestup pod tuto úroveň by však podle Herrmannové vyžadoval výraznější známky ekonomického oslabení.

Ačkoli někteří analytici očekávají, že sazby letos klesnou až na 1,5 %, jiní varují před přílišným optimismem. Podle RBC Capital Markets je nepravděpodobné, že by ECB jednala unáhleně – přetrvávají totiž proinflační rizika a velká míra nejistoty ohledně globálních politik a budoucích dopadů cel. Guvernér nizozemské centrální banky Klaas Knot minulý týden upozornil, že v krátkodobém horizontu představují cla negativní šok pro poptávku, ale z dlouhodobého hlediska mohou inflační tlaky převážit.

Zejména fiskální politika Německa, kde se zvažují rozsáhlé rozpočtové stimuly, může v příštích měsících opravdu významně ovlivnit tempo a rozsah kroků ECB. S ohledem na tyto okolnosti bude muset centrální banka postupovat obezřetně a trpělivě.

Отговорът на този въпрос се крие във фона на новините, търговската политика на Доналд Тръмп, общата политика на САЩ и позицията на Федералния резерв относно лихвените проценти. Напълно разбирам много от читателите си, които просто искат да им се каже посоката на движение и къде да отворят позиции. Въпреки това, никой в света не може да предвиди движението на цените със 100% сигурност. Това означава, че всеки участник на пазара и анализатор прави грешки.

Какво може да се каже за движенията на EUR/USD през последните седмици?

Виждаме все още формирането на корективна вълнова структура след наблюдаването на класическа пето-вълнова импулсна структура. Тъй като три-вълновата корекция е най-често срещаната, това е, което трябва да очакваме. Обикновено вълна C е само малко по-силна от вълна A. Следователно цялата вълна 4 може скоро да завърши, последвана от началото на нова импулсна вълнова последователност. Но какъв е фона на новините?

Веднага след като Тръмп започна да подписва търговски споразумения, целият свят видя колко са изгодни за САЩ. Търсенето на американския долар започна да нараства, въпреки че не бих казал, че доверието в долара се връща. Важно е да се разбере, че търсенето на американската валута в голяма степен зависи от най-големите играчи на пазара — особено централните банки на други държави, които изграждат своите резерви, използвайки различни валути. В момента делът на долара в тези резерви намалява — именно заради протекционистичната политика на Тръмп.

С други думи, светът признава успеха на Тръмп, но явно не може да се радва заедно с него. Това е, защото президентът на САЩ постига успехи за сметка на други страни, което предизвиква голямо недоволство. Само днес, например, се появи новина за увеличени тарифи за Индия, която купува енергия и военно оборудване от Русия. Тръмп иска да сложи край на войната в Украйна и е готов да налага тежки санкции и тарифи на всяка страна, която "спонсорира" тази война. Според Тръмп, тези, които купуват руски петрол, газ и оръжие, подпомагат конфликта. Възприемат ли тези тарифи като справедливи в Индия? Малко вероятно. Ще искат ли Индия и Русия да увеличат своите доларови резерви, или ще предпочетат да се откажат от доларовите разплащания и резерви възможно най-скоро? Това е риторичен въпрос. Политиката на Тръмп има две страни — поне що се отнася до долара.

На база на текущия анализ на EUR/USD, заключавам, че валутната двойка продължава да формира възходящ сегмент на тренда. Броят на вълните остава изцяло зависим от новините — по-специално от решенията на Тръмп и външната политика на САЩ. Целите на сегмента на тренда могат да се простират до зоната около 1.25. Съответно, продължавам да обмислям дълги позиции с цели около марката 1.1875, която съответства на 161.8% по Фибоначи, и по-високи. Вълна 4 може да завърши през следващите дни, така че тази седмица има смисъл да се търсят нови възможности за закупуване и внимателно да се следи новинната обстановка.

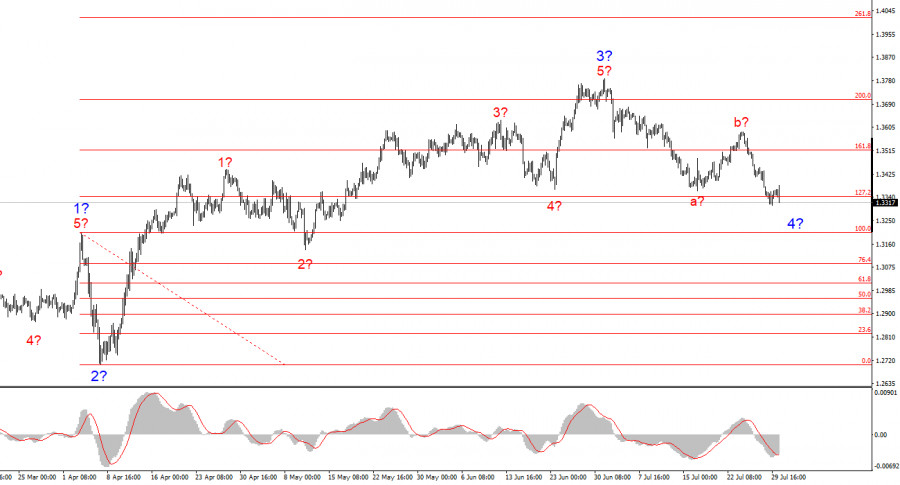

Вълновата структура за GBP/USD остава непроменена. Имаме работа с възходящ импулсен сегмент на тренда. С Тръмп начело, пазарите могат да се сблъскат с още много шокове и обрати, които могат значително да повлияят на вълновата картина — но засега, текущият сценарий остава непроменен. Целта за възходящия сегмент на тренда сега се намира близо до марката 1.4017. В момента се формира корективна вълнова структура в рамките на вълна 4. Според класическия модел, тя трябва да се състои от три вълни, и сега наблюдаваме формирането на вълна C.

БЪРЗИ ЛИНКОВЕ