Walaupun minggu lepas tidak memberikan maklumat yang mencukupi mengenai penunjuk fundamental, ia membenarkan pelarasan terhadap ramalan mengenai pertumbuhan ekonomi, inflasi, dan strategi dasar Bank Rizab New Zealand berdasarkan data baharu.

ANZ Bank telah menyemak ramalan inflasinya. Sebelumnya, ia telah menurunkan unjurannya untuk pertumbuhan KDNK, pasaran buruh, dan harga perumahan—yang masing-masing cukup untuk menjangkakan sikap pemotongan kadar yang lebih agresif daripada RBNZ. Mengenai inflasi, ANZ mengekalkan pendiriannya yang tegas bahawa inflasi hampir terkawal—walaupun ia telah meningkat pada S1 dari 2.2% kepada 2.5% tahun ke tahun, tahap tertinggi sejak Jun tahun lalu. Sambil menyatakan bahawa inflasi semakin perlahan, penganalisis ANZ memberikan pelbagai hujah yang kukuh, yang buat masa ini kita terima seadanya.

Menurut ANZ, inflasi keseluruhan akan perlahan kepada kira-kira 1.7% menjelang pertengahan 2026 dan meningkat kepada 2% menjelang 2027. Walaupun ramalan jangka panjang seperti ini mungkin kelihatan agak naif dalam persekitaran tidak menentu hari ini, yang lebih penting adalah bahawa unjuran untuk KDNK, buruh, dan inflasi membolehkan kita meramalkan keputusan kadar faedah RBNZ. Unjuran seperti ini kemudiannya membentuk hasil masa depan—dan, oleh itu, kadar pertukaran.

Aliran ini menunjukkan kadar penurunan kadar yang lebih cepat di sini. Pada masa ini, pasaran menjangka kadar akan diturunkan kepada 2.5%, tetapi ada yang sudah mencadangkan kadar terminal mungkin akan menjadi lebih rendah—sekitar 2%—terutama jika ancaman kemelesetan ekonomi timbul semula seiring dengan disinflasi.

BNZ Bank, sebaliknya, mempunyai pandangan yang berbeza dan memberi amaran bahawa "inflasi tidak mati atau terkubur. Ia sudah meningkat secara tahunan, dan tanda-tanda awal menunjukkan jangkaan inflasi—terutama di kalangan isi rumah—semakin meningkat (dari 4.2% kepada 4.7%)." Bank tersebut mengingatkan RBNZ agar tidak memotong kadar terlalu cepat.

Semua ini menunjukkan latar belakang kekeliruan, volatiliti, dan ketidakpastian. Dalam keadaan tegang seperti ini, adalah lebih baik untuk bergantung kepada aliran modal sebenar, hasil, dan kedudukan pasaran hadapan, kerana ini mencerminkan niat sebenar pemain utama.

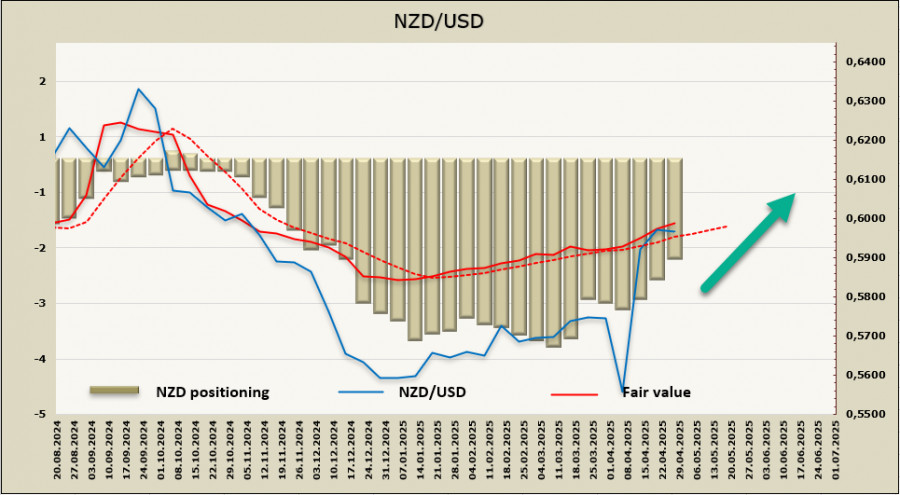

Kedudukan jual bersih NZD menguncup sebanyak $346 juta minggu lepas, membawa jumlah kepada—$1.6 bilion, kedudukan jual terkecil sejak awal Disember tahun lepas. Dolar New Zealand kekal dalam daerah negatif—di mana ia jatuh sejurus selepas pemilihan Trump sebagai presiden A.S.—tetapi sejak Februari, aliran telah beralih memihak kepada dolar New Zealand. Nilai wajarnya kekal di atas purata jangka panjang, tanpa sebarang tanda pembalikan ke bawah buat masa ini.

Minggu lalu, pasangan NZD/USD mencapai rintangan kuat pada 0.6030 tetapi gagal menembus pada percubaan pertama. Kemungkinan penarikan semula telah meningkat, dengan sokongan segera dilihat pada 0.5896. Walau bagaimanapun, jika laporan pasaran buruh AS pada hari Jumaat menunjukkan ketahanan ekonomi, pasangan ini boleh jatuh lebih jauh—ke dalam julat 0.5815/50. Buat masa ini, tiada justifikasi untuk pembalikan sepenuhnya ke bawah; penurunan yang dijangka dilihat sebagai pembetulan, dan kenaikan semula dijangka, dengan satu lagi percubaan untuk mendapatkan kedudukan di atas 0.6030.

Jika berjaya, tiada tahap rintangan teknikal yang kuat sehingga tinggi tempatan 0.6362 (dari 30 September). Walau bagaimanapun, ketidakpastian politik mungkin tidak menyokong kemajuan yang kuat tersebut.

PAUTAN SEGERA