Bien que la semaine dernière ait été complètement non-informative en ce qui concerne les indicateurs fondamentaux, elle a permis d'ajuster les prévisions sur la croissance économique, l'inflation et la stratégie de politique de la Reserve Bank of New Zealand basée sur de nouvelles données.

ANZ Bank a révisé sa prévision d'inflation. Précédemment, elle avait revu à la baisse ses projections pour la croissance du PIB, le marché du travail, et les prix du logement—chacun de ces éléments serait à lui seul suffisant pour anticiper une politique de baisse des taux plus agressive de la part de la Reserve Bank of New Zealand. Concernant l'inflation, ANZ maintient une position ferme affirmant que l'inflation est pratiquement sous contrôle—bien qu'elle ait augmenté au T1 de 2,2% à 2,5% en glissement annuel, atteignant le niveau le plus élevé depuis juin de l'année dernière. Tout en affirmant que l'inflation ralentit, les analystes d'ANZ proposent de nombreux arguments bien fondés, que nous accepterons pour le moment au pied de la lettre.

Selon ANZ, l'inflation globale ralentira pour atteindre environ 1,7% d'ici mi-2026 et augmentera à 2% d'ici 2027. Bien que de telles prévisions à long terme puissent sembler quelque peu naïves dans l'environnement incertain d'aujourd'hui, il est plus important de retenir que les projections pour le PIB, le marché du travail et l'inflation nous permettent de prévoir les décisions de taux d'intérêt de la RBNZ. Ces projections, à leur tour, façonnent les rendements futurs et, par conséquent, le taux de change.

La tendance suggère un rythme plus rapide de réductions de taux ici. Actuellement, les marchés s'attendent à ce que les taux soient abaissés à 2,5%, mais certains suggèrent déjà que le taux terminal pourrait descendre encore plus bas, autour de 2%, surtout si la menace d'une récession réapparaît avec la désinflation.

BNZ Bank, en revanche, a un point de vue totalement différent et avertit que "l'inflation n'est ni morte ni enterrée. Elle est déjà en train de grimper en termes annuels, et les premiers signes indiquent que les attentes d'inflation, en particulier parmi les ménages, augmentent (de 4,2% à 4,7%)." La banque met en garde la RBNZ contre une réduction trop rapide des taux.

Tout cela souligne un contexte de confusion, de volatilité et d'incertitude. Dans un environnement aussi tendu, il est préférable de s'appuyer sur les flux de capitaux réels, les rendements et le positionnement sur les marchés à terme, car ceux-ci reflètent les intentions réelles des grands acteurs.

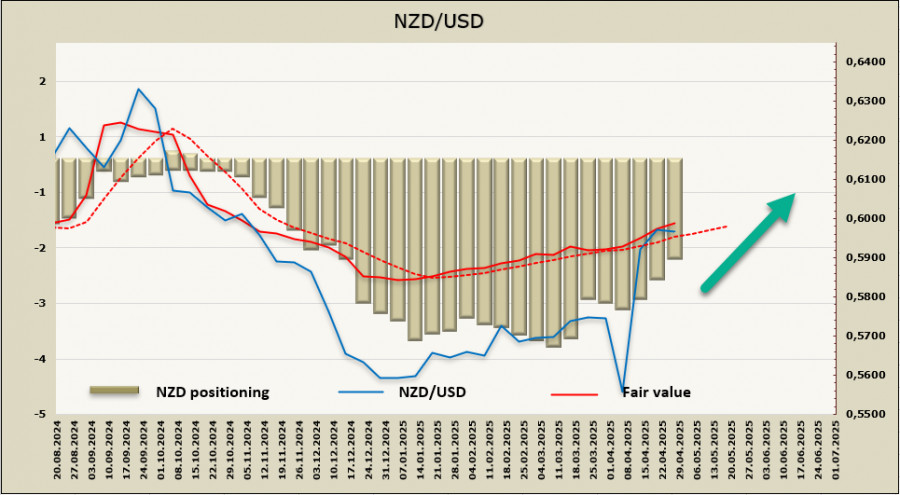

La position vendeuse nette sur le NZD s'est réduite de 346 millions de dollars la semaine dernière, portant le total à -1,6 milliard de dollars, la plus petite position vendeuse depuis début décembre de l'année dernière. Le Kiwi reste en territoire négatif, où il est tombé immédiatement après l'élection de Trump en tant que président des États-Unis, mais depuis février, la tendance a tourné en faveur du dollar néo-zélandais. Sa valeur réelle reste au-dessus de la moyenne à long terme, sans signe de renversement à la baisse pour l'instant.

La semaine dernière, la paire NZD/USD a atteint une forte résistance à 0,6030, mais n'a pas réussi à la franchir lors de la première tentative. La probabilité d'un repli a augmenté, avec un support immédiat observé à 0,5896. Toutefois, si le rapport sur le marché du travail des États-Unis de vendredi indique une résilience économique, la paire pourrait chuter davantage, dans la fourchette 0,5815/50. Pour l'instant, il y a peu de raisons de justifier un renversement complet à la baisse ; le déclin attendu est considéré comme une correction, et une reprise est anticipée, avec une nouvelle tentative de s'établir au-dessus de 0,6030.

Si elle réussit, il n'y aura pas de niveaux de résistance technique forts avant le sommet local de 0,6362 (du 30 septembre). Cependant, l'incertitude politique est peu susceptible de soutenir une telle avancée marquée.

QUICK LINKS