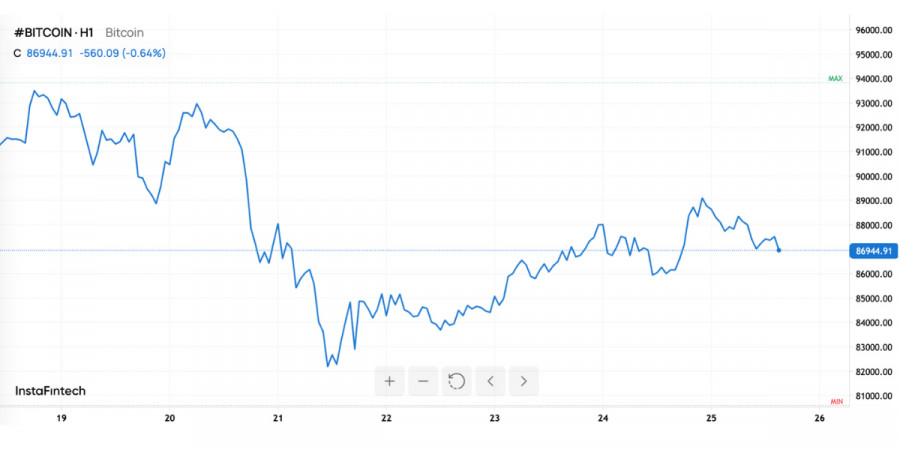

Ноември 2025 г. напомни на Bitcoin, че дори сред институционализацията и притока на ETF, пазарът остава изключително волатилен. След рязък спад до седеммесечни минимуми, най-голямата криптовалута започна предпазливо възстановяване и към 25 ноември се търгува около 88 000 долара. Формално това е отскок; в действителност, това е фаза на преоценка на риска, където всяко ново ниво се тества от ликвидност, настроения и макроикономически фактори.

Отвън картината не изглежда толкова драматично: +0,2% за деня, консолидация точно под психологическото ниво от 90 000 долара и постепенно повишаване на алткойните, с Ethereum, което печели около 4%. Въпреки това, вътре в пазара, преразпределение на капитала продължава, пречистване на излишния ливъридж и преоценка на очакванията, които наскоро очертаваха сценарии на "само растеж" и цели над 100 000–120 000 долара.

Корекцията през ноември не може да бъде наречена внезапна. Тя стана точката, където няколко фактора се сляха.

Първо, имаше натрупване на дълги позиции с висок ливъридж около ключови нива над $90,000–95,000. Пазарът живееше няколко месеца в режим "купи на спад" и всяко понижение беше изкупувано. Това създаде илюзия за безгрешен растеж и подтикна търговците да поемат прекомерен риск.

Второ, започна постепенно влошаване на макро икономическата среда: засилиха се дискусиите за по-дълъг период на високи лихви в САЩ и участниците на пазара станаха по-предпазливи към рисковите активи като цяло. За Bitcoin това означава не само намаляване на притока на нови пари, но и постепенно излизане на някои капитали към по-предсказуеми инструменти.

Трето, поведението на институционалните играчи изигра важна роля. Големи играчи, включително фондове, които оперират чрез спот и фючърсни ETFs, започнаха да реализират печалба след исторически силна година. Това не беше "падане от върха", а планирано нулиране: за тях, Bitcoin вече не е просто идея, а позиция в отчетите, която трябва да покаже резултати.

Всички тези фактори се обединиха в една кауза: няколко мощни негативни свещи бяха достатъчни, за да предизвикат лавина от ликвидации, които събориха пазара до седеммесечни минимуми. Падането беше усилено от алгоритмични стратегии, предизвикани от пробив на ключови нива, ускорявайки низходящото движение.

Bitcoin при $88,000 точка на обръщане ли е или пауза? Текущата картина на ликвидността за Bitcoin ясно показва защо възстановяването се случва на "стъпки", а не по права линия нагоре.

Топлинната карта на поръчките и ликвидациите указва две ключови клъстери:

За инвеститорите това означава едно просто нещо: пазарът в момента живее не само върху фундаментите, но и върху структурата на позициите. Резки движения нагоре могат да бъдат предизвикани не от "чисти" покупки, а от принудителни закривания на позиции, докато движения надолу могат да бъдат подтикнати не само от паника, но и от целенасочено изкарване на играчи с ливъридж.

От гледна точка на техническия анализ, корекцията през ноември нанесе значителен удар върху структурата на средносрочната тенденция. Падането под няколко ключови нива на подкрепа и обсъжданията около потенциален "смъртен кръст" засилиха предпазливостта дори сред биковете.

"Смъртният кръст" е пресичането на по-краткосрочна движеща се средна надолу чрез по-дългосрочна такава. Класически пример е, когато 50-дневната движеща се средна пада под 200-дневната движеща се средна. На крипто пазара този сигнал често съпровожда началото на дългосрочна корекция или финалния етап на панически спад, след който настъпва обрат.

Текущата ситуация е интересна, защото техническата картина и фундаменталните аргументи не се разминават напълно. От една страна, тенденцията формално е отслабнала и много алгоритмични модели интерпретират това като причина за намаляване на риска. От друга страна, фундаменталните истории за растеж не са изчезнали: институционалното участие, ETF-ите, ограниченото предлагане и очакваните цикли за намаляване на лихвените проценти все още благоприятстват Bitcoin в перспектива от няколко години.

В такива зони пазарът обикновено става максимално противоречив: някои виждат началото на меча фаза, докато други го разглеждат като неудобно дълбока, но все пак здравословна корекция в дългосрочния бичи цикъл.

Традиционно ноември се счита за един от най-добрите месеци за Bitcoin. Средната възвръщаемост за последните 12 години е близо 40+%, и този факт често се цитира от защитниците на сезонните модели. Въпреки това, 2025 показа, че статистиката не е гаранция, а само фон.

Корекцията през ноември е сблъсъкът на очакванията за "още един рекорден сезон" с реалността, че пазарът вече е пропътувал дълъг път на растеж и е станал претоварен с ливъридж и оптимизъм.

Исторически силният ноември се превърна по-скоро в повод за по-агресивна търговия, отколкото в гарантиран "талисман". В резултат, всяко отклонение от идеалния сценарий водеше до засилено развиване на позиции.

Извън краткосрочната волатилност е от съществено значение да се съсредоточим върху фундаментите, които ще определят как ще изглежда следващият голям цикъл.

Първо, регулациите. Все повече юрисдикции въвеждат ясни правила за опериране на крипто борси, стабилни монети и попечителски услуги. Това намалява риска за институционалните играчи, но същевременно намалява ефекта на "дивия запад", на който се базираха много от стратегиите с високи доходи през последните години. Пазарът става по-прозрачен, което го прави по-малко податлив на екстремни скача без основателни причини.

Второ, конкуренцията. Биткойн трябва да се бори не само с акциите и златото, но и със собствената си крипто среда: алтернативни L1 мрежи, развитието на DeFi и токенизацията на реални активи. Независимо от това, статусът му като "дигитално злато" остава уникален: ограниченото издаване, най-дългата история на сигурност и разпознаваемост все още правят BTC основен актив за пазара.

Трето, институционален интерес. Въпреки корекциите, светът на акциите вече е преминал точката на невъзвратимост: Биткойн се е закрепил в стратегиите на поне няколко големи мениджъри. За някои това е 1–2% от портфолиото; за други, по-агресивна позиция. Основният момент е присъствието. Това създава структурно търсене в моменти, когато цените изглеждат "привлекателни" в дългосрочен план.

Текущият диапазон около $88,000 е зоната, където се преоценяват очакванията.

Ако Биткойн успее уверено да се установи над $89,500–90,000 и премине през зоната на натрупана къса ликвидност, това може да провокира вълна на ускорено възстановяване. В този сценарий ще се активират както технически купувачи, така и тези, които чакат потвърждение за края на корекцията.

Ако пазарът не успее да преодолее този праг и се оттегли до $85,000–86,000, най-вероятно именно в този момент ще се определи дали текущата корекция остава "работеща пауза" в рамките на бичия цикъл или се превръща в по-дълбок и по-продължителен спад.

Ключови фактори, които ще повлияят на резултата:

БЪРЗИ ЛИНКОВЕ