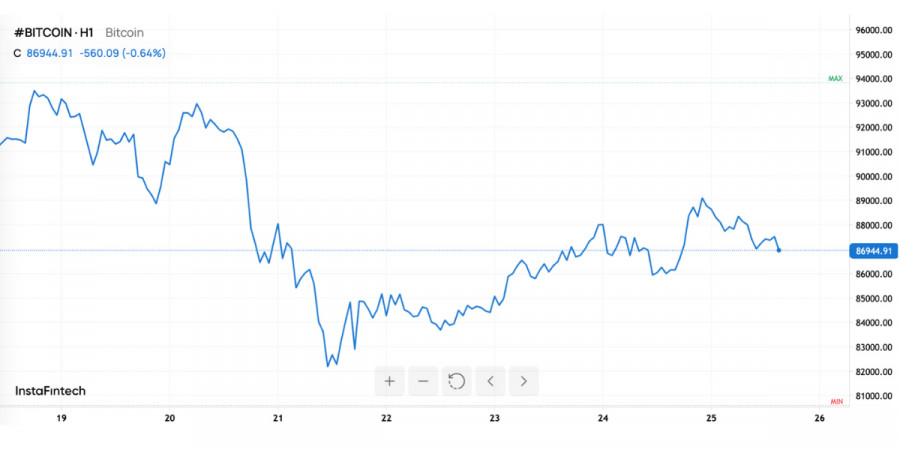

Novembre 2025 a rappelé à Bitcoin que, même au milieu de l'institutionnalisation et des flux de capitaux provenant des ETF, le marché reste hautement volatil. Après une chute brutale vers des creux de sept mois, la plus grande cryptomonnaie a entamé une reprise prudente et, au 25 novembre, elle se négocie autour de 88 000 $. Officiellement, c'est un rebond ; en réalité, c'est une phase de réévaluation des risques, où chaque nouveau palier est testé par la liquidité, le sentiment et les facteurs macroéconomiques.

De l'extérieur, la situation ne semble pas si dramatique : +0,2 % pour la journée, une consolidation juste en dessous du niveau psychologique de 90 000 $, et une remontée progressive des altcoins, avec Ethereum gagnant environ 4 %. Cependant, au sein du marché, la redistribution du capital se poursuit, purgeant l'excès d'effet de levier et réévaluant les attentes, qui envisageaient récemment des scénarios de "croissance uniquement" et des objectifs supérieurs à 100 000–120 000 $.

La correction de novembre ne peut être qualifiée de soudaine. Elle marque le point où plusieurs facteurs se sont conjugués.

Premièrement, il y a eu une accumulation de positions longues avec un effet de levier élevé autour de niveaux clés au-dessus de 90 000 $ à 95 000 $. Le marché a vécu pendant plusieurs mois dans une dynamique de "buy the dip", et toute baisse était rachetée. Cela a créé l'illusion d'une croissance sans culpabilité et a poussé les traders à prendre des risques excessifs.

Deuxièmement, une détérioration progressive du contexte macroéconomique a commencé : les discussions se sont intensifiées concernant une période prolongée de taux élevés aux États-Unis, et les participants du marché sont devenus plus prudents vis-à-vis des actifs risqués en général. Pour le Bitcoin, cela signifie non seulement une diminution de l'afflux de nouveaux capitaux mais aussi une sortie progressive de certains capitaux vers des instruments plus prévisibles.

Troisièmement, le comportement institutionnel a joué un rôle important. Les grands acteurs, y compris les fonds opérant via les ETFs spot et à terme, ont commencé à prendre des bénéfices après une année historiquement forte. Ce n'était pas un effondrement des sommets, mais une réinitialisation planifiée : pour eux, le Bitcoin n'est plus seulement une idée mais une position dans les rapports qui doit montrer des résultats.

Tous ces facteurs se sont conjugués en un seul récit : quelques puissants chandeliers négatifs ont suffi à déclencher une avalanche de liquidations qui a précipité le marché à un plus bas de sept mois. La chute a été amplifiée par des stratégies algorithmiques déclenchées par la rupture de niveaux clés, accélérant le mouvement à la baisse.

Le Bitcoin à 88 000 $ est-il un point de bascule ou une pause ? L’image actuelle de la liquidité pour le Bitcoin montre clairement pourquoi la reprise se fait par "étapes" plutôt qu’en ligne droite vers le haut.

La carte thermique des ordres et liquidations indique deux clusters clés :

Pour les investisseurs, cela signifie une chose simple : le marché vit actuellement non seulement sur les fondamentaux mais aussi sur la structure des positions. Les mouvements brusques à la hausse peuvent être causés non par des achats "purs" mais par des fermetures forcées de positions, tandis que les mouvements à la baisse peuvent être motivés non seulement par la panique mais aussi par le ciblage des joueurs utilisant l’effet de levier.

D'un point de vue d'analyse technique, la correction de novembre a porté un coup significatif à la structure de tendance à moyen terme. Le passage sous plusieurs niveaux de support clés et les discussions autour d'une potentielle "croix de la mort" ont accru la prudence même parmi les participants optimistes.

La "croix de la mort" est le franchissement d'une moyenne mobile plus courte à la baisse à travers une moyenne plus longue. Un exemple classique est lorsque la moyenne mobile à 50 jours passe sous la moyenne mobile à 200 jours. Sur le marché crypto, ce signal accompagne souvent soit le début d'une correction prolongée, soit la phase finale d'une chute panique, après quoi une inversion se produit.

La situation actuelle est intéressante car l'image technique et les arguments fondamentaux ne divergent pas complètement. D'un côté, la tendance s'est formellement affaiblie et de nombreux modèles algorithmiques interprètent cela comme une raison de réduire les risques. De l'autre, les fondamentaux de croissance n'ont pas disparu : implication institutionnelle, ETFs, offre limitée, et cycles de baisse des taux prévus favorisent toujours Bitcoin sur l'horizon de plusieurs années.

Dans de telles zones, le marché devient typiquement maximalement contradictoire : certains voient le début d'une phase baissière, tandis que d'autres considèrent cela comme une correction inconfortablement profonde mais toujours saine au sein du cycle haussier à long terme.

Traditionnellement, novembre est considéré comme l'un des meilleurs mois pour le Bitcoin. Le rendement moyen au cours des 12 dernières années avoisine les 40+%, et ce fait est souvent cité par les défenseurs des modèles saisonniers. Cependant, 2025 a montré que les statistiques ne sont pas des garanties mais simplement un contexte.

La correction de novembre est la collision entre les attentes de "une autre saison record" et la réalité que le marché a déjà parcouru un long chemin de croissance et est devenu surchargé de levier et d'optimisme.

Un novembre historiquement fort est devenu plus un prétexte pour un trading plus agressif qu'un "talisman" garanti. En conséquence, toute déviation du scénario idéal a conduit à une intensification du débouclage des positions.

Au-delà de la volatilité à court terme, il est essentiel de se concentrer sur les fondamentaux qui détermineront à quoi ressemblera le prochain grand cycle.

Premièrement, les réglementations. De plus en plus de juridictions introduisent des règles claires pour le fonctionnement des échanges crypto, des stablecoins et des services de garde. Cela réduit les risques pour les acteurs institutionnels mais, en même temps, diminue l'effet du "far west" sur lequel de nombreuses stratégies à haut rendement des années précédentes étaient basées. Le marché devient plus transparent, le rendant moins sujet à des flambées extrêmes sans raisons fondamentales.

Deuxièmement, la concurrence. Bitcoin doit se mesurer non seulement aux actions et à l'or, mais aussi à son propre environnement crypto : réseaux L1 alternatifs, développement DeFi et tokenisation des actifs réels. Néanmoins, son statut de "gold numérique" reste unique : émission limitée, la plus longue expérience en matière de sécurité, et reconnaissance font encore de BTC un actif fondamental pour le marché.

Troisièmement, l'intérêt institutionnel. Malgré les corrections, le monde des actions a déjà dépassé le point de non-retour : Bitcoin s'est ancré dans les stratégies d'au moins certains grands gestionnaires. Pour certains, cela représente 1 à 2% du portefeuille ; pour d'autres, une position plus agressive. Le point principal est la présence. Cela crée une demande structurelle à des moments où les prix semblent "attractifs" sur le long terme.

La fourchette actuelle autour de $88,000 est la zone où les attentes sont réévaluées.

Si Bitcoin parvient à s'établir avec confiance au-dessus de $89,500–90,000 et traverse la zone de liquidités courtes accumulées, cela peut déclencher une vague de reprise accélérée. Dans ce scénario, à la fois les acheteurs techniques et ceux qui attendent une confirmation de la fin de la correction seront activés.

Si le marché ne parvient pas à dépasser ce seuil et recule à $85,000–86,000, c'est probablement à ce moment-là qu'il sera déterminé si la correction actuelle reste une "pause de travail" dans le cycle haussier ou se transforme en un déclin plus profond et plus prolongé.

Les facteurs clés qui influenceront le résultat :

QUICK LINKS