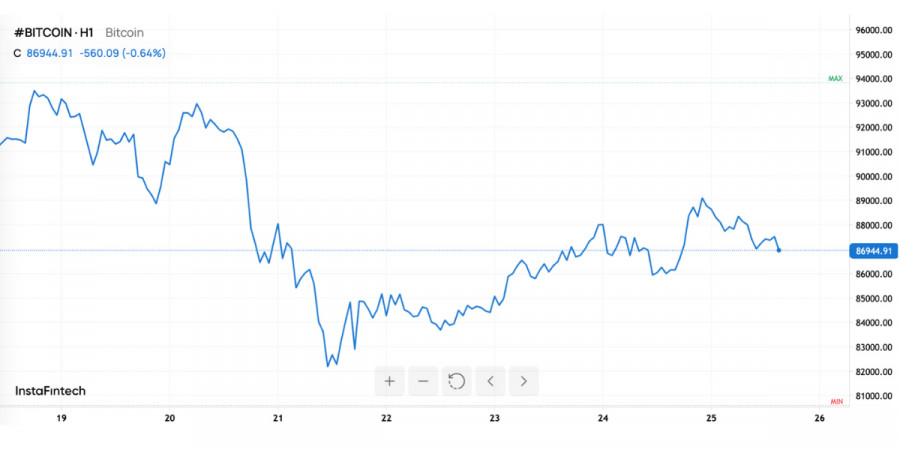

Der November 2025 erinnerte Bitcoin daran, dass der Markt, selbst in Zeiten der Institutionalisierung und ETF-Zuflüsse, nach wie vor äußerst volatil ist. Nach einem scharfen Rückgang auf ein Siebenmonatstief begann die größte Kryptowährung eine vorsichtige Erholung und notiert am 25. November bei etwa $88.000. Formal ist dies ein Rebound; in Wirklichkeit handelt es sich um eine Phase der Risikoeinschätzung, in der jedes neue Level durch Liquidität, Stimmung und makroökonomische Faktoren geprüft wird.

Von außen betrachtet erscheint das Bild nicht so dramatisch: +0,2% für den Tag, eine Konsolidierung knapp unterhalb der psychologischen Marke von $90.000 und ein allmähliches Aufholen der Altcoins, wobei Ethereum etwa 4% zulegt. Innerhalb des Marktes jedoch setzt sich die Kapitalumverteilung fort, überschüssiger Hebel wird bereinigt und Erwartungen werden neu bewertet, die kürzlich noch Szenarien von „nur Wachstum“ und Zielen oberhalb von $100.000–120.000 aufzeigten.

Die Korrektur im November kann nicht als plötzlich bezeichnet werden. Sie wurde der Punkt, an dem mehrere Faktoren zusammenkamen.

Erstens gab es eine Ansammlung von Long-Positionen mit hoher Hebelwirkung um Schlüsselbereiche oberhalb von $90.000–95.000. Der Markt lebte mehrere Monate in einem "buy the dip"-Modus, und jeder Rückgang wurde aufgekauft. Dies erzeugte die Illusion eines schuldlosen Wachstums und trieb Händler dazu, übermäßige Risiken einzugehen.

Zweitens begann sich das makroökonomische Umfeld allmählich zu verschlechtern: Die Diskussionen über eine längere Periode hoher Zinsen in den USA nahmen zu, und Marktteilnehmer wurden generell vorsichtiger gegenüber Risikoanlagen. Für Bitcoin bedeutet dies nicht nur ein Rückgang des Zustroms neuer Gelder, sondern auch den schrittweisen Abzug von Kapital hin zu berechenbareren Instrumenten.

Drittens spielte das Verhalten institutioneller Investoren eine wichtige Rolle. Große Akteure, einschließlich Fonds, die über Spot- und Futures-ETFs agieren, begannen Gewinne mitzunehmen, nachdem es ein historisch starkes Jahr gewesen war. Dies war kein "Spitzenabfall", sondern ein geplanter Rückzug: Für sie ist Bitcoin nicht mehr nur eine Idee, sondern eine Position im Reporting, die Ergebnisse zeigen muss.

Diese Faktoren verschmolzen zu einer Erzählung: Einige kraftvolle negative Kerzen reichten aus, um eine Lawine von Liquidationen auszulösen, die den Markt auf ein Siebenmonatstief brachten. Der Einbruch wurde durch algorithmische Strategien, die bei Durchbrechen der Schlüsselbereiche aktiviert wurden, noch verstärkt und beschleunigte die Abwärtsbewegung.

Ist Bitcoin bei $88.000 ein Wendepunkt oder eine Pause? Das aktuelle Liquiditätsbild für Bitcoin zeigt deutlich, warum die Erholung in "Schritten" stattfindet und nicht geradlinig nach oben weist.

Die Heatmap der Orders und Liquidationen zeigt zwei wichtige Cluster:

Für Investoren bedeutet dies etwas Einfaches: Der Markt lebt derzeit nicht nur von Fundamentaldaten, sondern auch von der Struktur der Positionen. Starke Aufwärtsbewegungen könnten nicht durch "reine" Käufe verursacht sein, sondern durch erzwungene Positionsschließungen, während Abwärtsbewegungen nicht nur von Panik, sondern auch von gezieltem Verdrängen von gehebelten Spielern angetrieben werden könnten.

Aus der Sicht der technischen Analyse hat die Korrektur im November der mittelfristigen Trendstruktur einen erheblichen Schlag versetzt. Das Unterschreiten mehrerer wichtiger Unterstützungsniveaus und die Diskussion über ein mögliches "Death Cross" haben die Vorsicht auch unter den bullischen Teilnehmern erhöht.

Das "Death Cross" ist das Durchkreuzen eines kürzeren gleitenden Durchschnitts unter einen längeren. Ein klassisches Beispiel ist, wenn der 50-Tage-Durchschnitt unter den 200-Tage-Durchschnitt fällt. Im Kryptomarkt begleitet dieses Signal oft entweder den Beginn einer längeren Korrektur oder die Endphase eines Panikabfalls, nach der eine Umkehrung erfolgt.

Die aktuelle Situation ist interessant, da sich das technische Bild und die fundamentalen Argumente nicht vollständig widersprechen. Einerseits hat sich der Trend formal abgeschwächt, und viele algorithmische Modelle interpretieren dies als Grund, das Risiko zu reduzieren. Andererseits sind die fundamentalen Wachstumsgründe nicht verschwunden: Institutionelle Beteiligung, ETFs, begrenztes Angebot und erwartete Zinssenkungszyklen begünstigen Bitcoin weiterhin über den Horizont von mehreren Jahren.

In solchen Zonen wird der Markt typischerweise maximal widersprüchlich: Einige sehen den Beginn einer bärischen Phase, während andere es als unangenehm tiefe, aber trotzdem gesunde Korrektur innerhalb des langfristigen bullischen Zyklus betrachten.

Traditionell gilt der November als einer der besten Monate für Bitcoin. Die durchschnittliche Rendite der letzten 12 Jahre liegt bei knapp 40+%, und dieser Fakt wird oft von Befürwortern saisonaler Muster angeführt. Allerdings zeigte 2025, dass Statistiken keine Garantien sind, sondern lediglich einen Hintergrund darstellen.

Die November-Korrektur ist der Zusammenstoß der Erwartungen eines "erneuten Rekordsaison"-Jahres mit der Realität, dass der Markt bereits einen langen Wachstumspfad zurückgelegt und sich mit Hebel und Optimismus überladen hat.

Der historisch starke November wurde eher zu einem Grund für aggressiveren Handel anstelle eines garantierten "Talismans". Infolgedessen führte jede Abweichung vom idealen Szenario zu einer verstärkten Auflösung von Positionen.

Jenseits kurzfristiger Volatilität ist es essenziell, sich auf die Fundamentaldaten zu konzentrieren, die bestimmen werden, wie der nächste große Zyklus aussehen wird.

Erstens, die Regulierung. Immer mehr Gerichtsbarkeiten führen klare Regeln für den Betrieb von Krypto-Börsen, Stablecoins und Verwahrungsdiensten ein. Dies reduziert das Risiko für institutionelle Akteure, verringert jedoch gleichzeitig den Effekt des "Wilden Westens", auf dem viele Hochrenditestrategien der vergangenen Jahre basierten. Der Markt wird transparenter und ist weniger anfällig für extreme Ausschläge ohne fundamentale Gründe.

Zweitens, der Wettbewerb. Bitcoin muss sich nicht nur mit Aktien und Gold auseinandersetzen, sondern auch mit seiner eigenen Krypto-Umgebung: alternativen L1-Netzwerken, DeFi-Entwicklung und der Tokenisierung realer Vermögenswerte. Dennoch bleibt sein Status als "digitales Gold" einzigartig: die begrenzte Ausgabe, die längste Sicherheitshistorie und die Wiedererkennbarkeit machen BTC nach wie vor zu einem grundlegenden Vermögenswert am Markt.

Drittens, das institutionelle Interesse. Trotz Korrekturen hat die Aktienwelt bereits den Punkt ohne Wiederkehr überschritten: Bitcoin hat sich in den Strategien zumindest einiger großer Manager verankert. Für manche ist dies ein 1–2% Anteil im Portfolio, für andere eine aggressivere Position. Der Hauptpunkt ist die Präsenz. Dies schafft strukturelle Nachfrage in Zeiten, in denen Preise langfristig „attraktiv“ erscheinen.

Der aktuelle Bereich um $88.000 ist die Zone, in der Erwartungen neu bewertet werden.

Wenn sich Bitcoin souverän über $89.500–90.000 etablieren und durch den Bereich der angesammelten Short-Liquidität bewegen kann, könnte dies eine Welle beschleunigter Erholung auslösen. In diesem Szenario werden sowohl technische Käufer als auch diejenigen, die auf eine Bestätigung des Endes der Korrektur warten, aktiviert.

Gelingt es dem Markt nicht, diese Schwelle zu überwinden und zieht er sich auf $85.000–86.000 zurück, wird sich höchstwahrscheinlich an diesem Punkt entscheiden, ob die aktuelle Korrektur eine "Arbeitspause" innerhalb des bullishen Zyklus bleibt oder in einen tieferen und länger andauernden Rückgang umschlägt.

Schlüsselfaktoren, die das Ergebnis beeinflussen werden:

QUICK LINKS