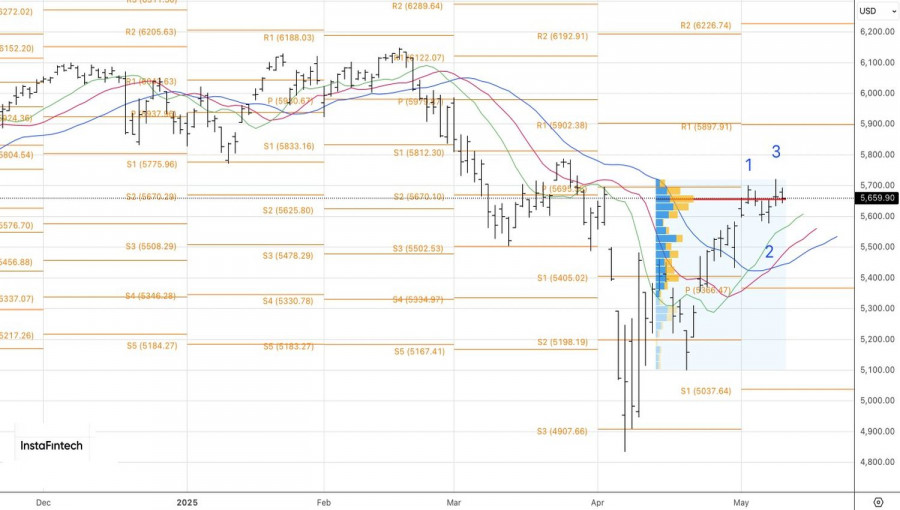

Betapa pantasnya perubahan berlaku di pasaran kewangan! Sebelum Hari Pembebasan Amerika, para pelabur menganggap tarif import sejagat sebanyak 10% sebagai sesuatu yang membawa malapetaka. Kini, ia dilihat sebagai pilihan yang paling menguntungkan. Indeks S&P 500 telah meningkat sebanyak 14% daripada paras terendah bulan April, menghapuskan semua kerugian sejak pengenaan tarif AS tertinggi sejak awal abad ke-20. Namun, adakah ini wajar, memandangkan beban tarif kekal pada paras yang sangat tinggi walaupun telah dikurangkan?

Sebahagian besar daripada lonjakan musim bunga dalam S&P 500 didorong oleh emosi. Pelabur membeli berdasarkan khabar angin bahawa tarif yang dikenakan pada 2 April adalah kemuncak dan akan dikurangkan tidak lama lagi, menjadikannya masa yang "ideal" untuk membeli saham. Menurut Bank of America, kini tiba masanya untuk "menjual apabila fakta diumumkan", yang bermaksud pergerakan menaik dalam indeks saham utama ini mungkin sudah berakhir.

Pandangan ini turut disokong oleh model Bloomberg yang menjejaki pendapatan korporat S&P 500, yang kini telah memasuki zon merah, menunjukkan kemungkinan kemerosotan dalam keputusan kewangan. Secara sejarah, ini bukan petanda baik bagi ekuiti. Dalam tujuh kes terdahulu apabila indeks memasuki zon merah, S&P 500 mencatatkan penurunan purata sebanyak 5.6% dalam tempoh 12 bulan berikutnya.

Perkara ini kelihatan agak munasabah. Donald Trump berpendapat bahawa pengurangan tarif ke atas import dari China daripada 145% kepada 80% adalah "adil"—tetapi hanya jika China membuka semula akses pasaran domestiknya kepada syarikat-syarikat AS. Menurut Bloomberg, syarikat-syarikat dalam indeks S&P 500 secara purata memperoleh 6.1% daripada hasil mereka melalui penjualan barangan di China atau kepada syarikat-syarikat China. Tarif balas sebanyak 125% yang dikenakan oleh Beijing dijangka akan menjejaskan prestasi kewangan mereka secara ketara.

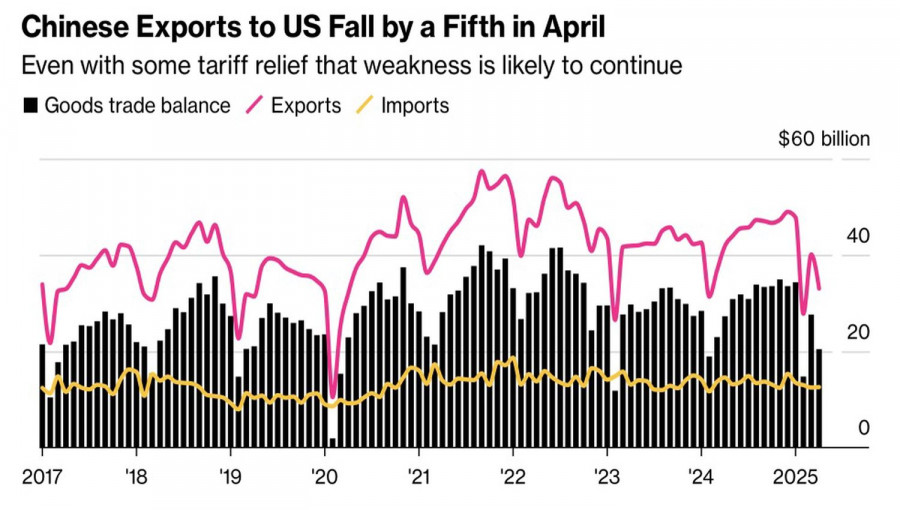

Perdagangan dua hala antara AS dan China dianggarkan bernilai $700 bilion. China telah melabur sebanyak $1.4 trilion di Amerika Syarikat. Sekiranya perang perdagangan kembali memuncak, ia bukan sahaja akan membebankan ekonomi Asia terbesar yang eksportnya kini sudah terjejas, malah turut mendatangkan kesan negatif kepada Amerika Syarikat. Risiko kemelesetan yang semakin meningkat akan memberi tekanan serius ke atas indeks S&P 500.

Dalam konteks ini, kenyataan daripada pegawai Rumah Putih mengenai kemajuan dalam rundingan AS–China — dan kemungkinan perjanjian yang butirannya mungkin diumumkan pada hari Isnin — kedengaran seperti sangat menyenangkan dalam pasaran saham. Namun begitu, pasaran sejak sekian lama telah digerakkan oleh emosi. Adakah kini masanya untuk berdepan dengan realiti? Perang perdagangan mengancam pertumbuhan ekonomi dan keuntungan korporat. Dalam suasana ini, lonjakan pasaran saham kelihatan berlebihan.

Dari sudut teknikal, pada carta harian, indeks S&P 500 menunjukkan kebarangkalian tinggi untuk membentuk corak pembalikan menurun yang dikenali sebagai Anti-Turtles, ditandai dengan lilin harga yang mempunyai bayang atas yang panjang. Penurunan di bawah paras 5635 akan mencetuskan isyarat jual untuk indeks utama ini.

PAUTAN SEGERA