Akciový trh dlouhodobě představuje výjimečný nástroj pro budování bohatství, a to i pro běžné investory. Díky složenému zhodnocení, které umocňuje účinek času, se může stát i relativně malá a pravidelná investice základem solidního finančního základu. K tomu, aby člověk využil potenciál akciového trhu naplno, není třeba mít pokročilé znalosti financí ani přístup k nejnovějším technologiím. Stačí správný nástroj – burzovně obchodovaný fond (ETF).

Jedním z nejlepších způsobů, jak investovat do akciového trhu, je prostřednictvím ETF kopírujícího index S&P 500, tedy indexu sdružujícího 500 největších a nejvýznamnějších amerických firem. Právě tento index je často považován za nejpřesnější měřítko výkonnosti americké ekonomiky a trhu jako celku.

ETF Vanguard S&P 500 (VOO) je ukázkovým příkladem tohoto přístupu. Nabízí ho renomovaná investiční společnost Vanguard, která je považována za průkopníka nízkonákladového investování. S více než 1,3 bilionu dolarů ve správě je VOO jedním z největších a nejpopulárnějších ETF na světě.

A čísla hovoří jasně. Za posledních 10 let dosáhl VOO celkového výnosu 208 % (včetně dividend, k 15. dubnu). To znamená, že investor, který by každý měsíc pravidelně investoval 100 USD, by mohl mít za 10 let v portfoliu přibližně 24 400 USD – a to bez nutnosti časovat trh nebo aktivně vybírat jednotlivé akcie.

Tato strategie se nazývá Dollar-Cost Averaging (DCA) neboli průměrování nákladů. Její síla spočívá v jednoduchosti – investujete pevnou částku v pravidelných intervalech bez ohledu na aktuální stav trhu. A to má několik zásadních výhod:

Z pohledu behaviorální ekonomie je právě jednoduchost a automatizace tím, co pomáhá lidem vydržet s investováním i v těžších časech.

Je fér říct, že výnosy z minulosti nejsou zárukou výnosů budoucích. Na budoucí výkonnost indexu S&P 500 může mít vliv celá řada faktorů – od ekonomického cyklu, geopolitického vývoje až po změny v technologiích a produktivitě.

To však neznamená, že by investice do ETF VOO nebyla rozumná. Právě naopak. Nízké náklady (pouhých 0,03 % ročně), vysoká likvidita a přímá expozice vůči 500 největším americkým společnostem z ní činí jeden z nejefektivnějších nástrojů pro dlouhodobé zhodnocení peněz.

Legendární investor Warren Buffett opakovaně doporučil právě tento typ fondu jako nejjednodušší a nejefektivnější volbu pro běžné investory. Podle něj je pro většinu lidí nejlepší strategií koupit nízkonákladový indexový fond a držet ho po dlouhou dobu. A právě Vanguard S&P 500 ETF je podle Buffetta ideálním kandidátem.

Ne každý má čas nebo chuť studovat finanční výkazy jednotlivých firem, sledovat hospodářské zprávy a analyzovat trendy v konkrétních sektorech. ETF jako VOO tuto potřebu eliminuje. Diverzifikaci, výkon i stabilitu totiž investor získává v jednom produktu.

Pokud začnete investovat 100 dolarů měsíčně, s trochou disciplíny a trpělivosti může mít vaše investice za deset let hodnotu téměř 25 000 dolarů – a to zcela pasivně. Přičteme-li k tomu růst příjmů a možnost časem měsíční částku navyšovat, mohou být výsledky ještě působivější.

Investování není složité. Není potřeba být odborník, trávit hodiny analýzami nebo sledovat každý pohyb trhu. Stačí:

Vanguard S&P 500 ETF (VOO) je přesně tím nástrojem, který vám může pomoci dosáhnout finanční svobody. Jednoduchá strategie, která dává výsledky.

Analyse des Transactions et Conseils pour Trader la Livre Sterling

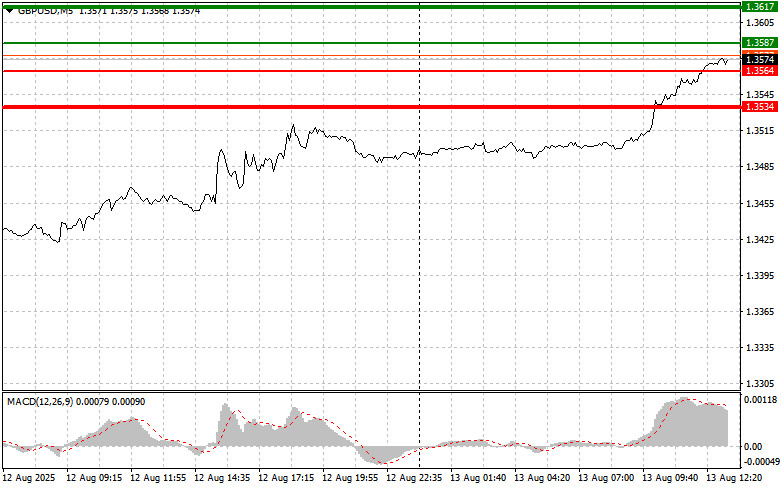

Le test du niveau de 1,3515 s'est produit lorsque l'indicateur MACD avait déjà bien dépassé la ligne zéro, ce qui a limité le potentiel de hausse de la paire. Pour cette raison, je n'ai pas acheté la livre et ai manqué une bonne progression à la hausse.

Comme prévu, en l'absence totale de statistiques importantes au Royaume-Uni, la livre a continué d'augmenter. Sans nouvelles données économiques, les investisseurs ont déplacé leur attention vers la performance générale des actifs à risque, qui ont récemment montré une solide tendance à la hausse, la monnaie britannique détenant traditionnellement une position notable dans ce groupe. En absence de directives macroéconomiques, l'analyse technique et le sentiment spéculatif sont devenus les moteurs principaux du marché.

Le renforcement de la livre pourrait également être lié à l'affaiblissement du dollar, qui ces derniers jours a subi quelques pressions suite à des attentes révisées concernant la politique future de la Réserve fédérale. Les hypothèses d'une approche plus souple de la Fed face aux hausses de taux d'intérêt, incitées par des données économiques américaines faibles, affaiblissent la position du dollar comme un actif refuge attrayant.

Plus tard aujourd'hui, des discours sont attendus des membres du FOMC Thomas Barkin, Austan D. Goolsbee, et Raphael Bostic. Nous entendrons leurs commentaires sur les données d'inflation d'hier et la stratégie qu'ils comptent désormais adopter. Les chiffres de l'inflation d'hier ont certainement causé une certaine confusion. D'une part, il y a un ralentissement de la croissance des prix à la consommation, ce qui est un signal positif. D'autre part, l'inflation sous-jacente reste obstinément élevée, indiquant que les pressions inflationnistes de fond ne sont pas encore surmontées. Cela crée un dilemme complexe pour la Fed : comment continuer à contenir l'inflation sans risquer de déclencher une récession. Dans ce contexte, les commentaires de Barkin, Goolsbee, et Bostic sur le niveau optimal des taux d'intérêt et le rythme de sa future réduction seront d'un intérêt particulier. Étant donné la diversité des opinions au sein du FOMC, leurs déclarations pourraient fournir un aperçu précieux des compromis possibles et du consensus qui façonnent la politique du régulateur.

Pour ce qui est de la stratégie intrajournalière, je me concentrerai davantage sur la mise en œuvre des Scénarios #1 et #2.

Signal d'Achat

Scénario n°1 : Aujourd'hui, je prévois d'acheter la livre au point d'entrée autour de 1,3587 (ligne verte sur le graphique) avec l'objectif de la faire monter à 1,3617 (ligne verte plus épaisse sur le graphique). Aux alentours de 1,3617, je sortirai des positions d'achat et ouvrirai des transactions de vente dans la direction opposée, visant un mouvement de 30 à 35 points dans la direction inverse à partir de ce niveau. Une croissance supplémentaire de la livre est attendue aujourd'hui dans le contexte d'un marché haussier. Important ! Avant d'acheter, assurez-vous que l'indicateur MACD est au-dessus de la ligne zéro et commence juste à monter à partir de là.

Scénario n°2 : Je prévois également d'acheter la livre aujourd'hui en cas de deux tests consécutifs du niveau de 1,3564 lorsque l'indicateur MACD est dans la zone de survente. Cela limitera le potentiel de baisse de la paire et entraînera une inversion vers le haut. Une croissance peut être attendue vers les niveaux opposés de 1,3587 et 1,3617.

Signal de Vente

Scénario n°1 : Aujourd'hui, je prévois de vendre la livre après une cassure en dessous du niveau de 1,3564 (ligne rouge sur le graphique), ce qui entraînera une baisse rapide de la paire. L'objectif clé pour les vendeurs sera 1,3534, où je sortirai des positions de vente et ouvrirai immédiatement des transactions d'achat dans la direction opposée (visant un mouvement de 20 à 25 points dans la direction inverse à partir de ce niveau). Il est peu probable que les vendeurs soient actifs aujourd'hui. Important ! Avant de vendre, assurez-vous que l'indicateur MACD est en dessous de la ligne zéro et commence juste à baisser à partir de là.

Scénario n°2 : Je prévois également de vendre la livre aujourd'hui en cas de deux tests consécutifs du niveau de 1,3587 lorsque l'indicateur MACD est dans la zone de surachat. Cela limitera le potentiel de hausse de la paire et entraînera une inversion vers le bas. Une baisse peut être attendue vers les niveaux opposés de 1,3564 et 1,3534.

Détails du graphique :

Important : Les traders débutants en Forex doivent être très prudents lors de la prise de décisions d'entrée. Avant la publication de rapports fondamentaux majeurs, il est préférable de rester hors du marché pour éviter les fluctuations brusques des prix. Si vous décidez de négocier lors de la publication de nouvelles, définissez toujours des ordres de stop-loss pour minimiser les pertes. Sans stop-loss, vous pouvez perdre très rapidement la totalité de votre dépôt, surtout si vous ne gérez pas votre capital et négociez avec de gros volumes.

Rappelez-vous qu'un trading réussi nécessite un plan de trading clair, tel que celui présenté ci-dessus. Prendre des décisions de trading spontanées basées sur la situation actuelle du marché est une stratégie perdante par nature pour un trader intrajournalier.

QUICK LINKS