Akciový trh dlouhodobě představuje výjimečný nástroj pro budování bohatství, a to i pro běžné investory. Díky složenému zhodnocení, které umocňuje účinek času, se může stát i relativně malá a pravidelná investice základem solidního finančního základu. K tomu, aby člověk využil potenciál akciového trhu naplno, není třeba mít pokročilé znalosti financí ani přístup k nejnovějším technologiím. Stačí správný nástroj – burzovně obchodovaný fond (ETF).

Jedním z nejlepších způsobů, jak investovat do akciového trhu, je prostřednictvím ETF kopírujícího index S&P 500, tedy indexu sdružujícího 500 největších a nejvýznamnějších amerických firem. Právě tento index je často považován za nejpřesnější měřítko výkonnosti americké ekonomiky a trhu jako celku.

ETF Vanguard S&P 500 (VOO) je ukázkovým příkladem tohoto přístupu. Nabízí ho renomovaná investiční společnost Vanguard, která je považována za průkopníka nízkonákladového investování. S více než 1,3 bilionu dolarů ve správě je VOO jedním z největších a nejpopulárnějších ETF na světě.

A čísla hovoří jasně. Za posledních 10 let dosáhl VOO celkového výnosu 208 % (včetně dividend, k 15. dubnu). To znamená, že investor, který by každý měsíc pravidelně investoval 100 USD, by mohl mít za 10 let v portfoliu přibližně 24 400 USD – a to bez nutnosti časovat trh nebo aktivně vybírat jednotlivé akcie.

Tato strategie se nazývá Dollar-Cost Averaging (DCA) neboli průměrování nákladů. Její síla spočívá v jednoduchosti – investujete pevnou částku v pravidelných intervalech bez ohledu na aktuální stav trhu. A to má několik zásadních výhod:

Z pohledu behaviorální ekonomie je právě jednoduchost a automatizace tím, co pomáhá lidem vydržet s investováním i v těžších časech.

Je fér říct, že výnosy z minulosti nejsou zárukou výnosů budoucích. Na budoucí výkonnost indexu S&P 500 může mít vliv celá řada faktorů – od ekonomického cyklu, geopolitického vývoje až po změny v technologiích a produktivitě.

To však neznamená, že by investice do ETF VOO nebyla rozumná. Právě naopak. Nízké náklady (pouhých 0,03 % ročně), vysoká likvidita a přímá expozice vůči 500 největším americkým společnostem z ní činí jeden z nejefektivnějších nástrojů pro dlouhodobé zhodnocení peněz.

Legendární investor Warren Buffett opakovaně doporučil právě tento typ fondu jako nejjednodušší a nejefektivnější volbu pro běžné investory. Podle něj je pro většinu lidí nejlepší strategií koupit nízkonákladový indexový fond a držet ho po dlouhou dobu. A právě Vanguard S&P 500 ETF je podle Buffetta ideálním kandidátem.

Ne každý má čas nebo chuť studovat finanční výkazy jednotlivých firem, sledovat hospodářské zprávy a analyzovat trendy v konkrétních sektorech. ETF jako VOO tuto potřebu eliminuje. Diverzifikaci, výkon i stabilitu totiž investor získává v jednom produktu.

Pokud začnete investovat 100 dolarů měsíčně, s trochou disciplíny a trpělivosti může mít vaše investice za deset let hodnotu téměř 25 000 dolarů – a to zcela pasivně. Přičteme-li k tomu růst příjmů a možnost časem měsíční částku navyšovat, mohou být výsledky ještě působivější.

Investování není složité. Není potřeba být odborník, trávit hodiny analýzami nebo sledovat každý pohyb trhu. Stačí:

Vanguard S&P 500 ETF (VOO) je přesně tím nástrojem, který vám může pomoci dosáhnout finanční svobody. Jednoduchá strategie, která dává výsledky.

Přehled obchodů a tipy na obchodování s britskou librou

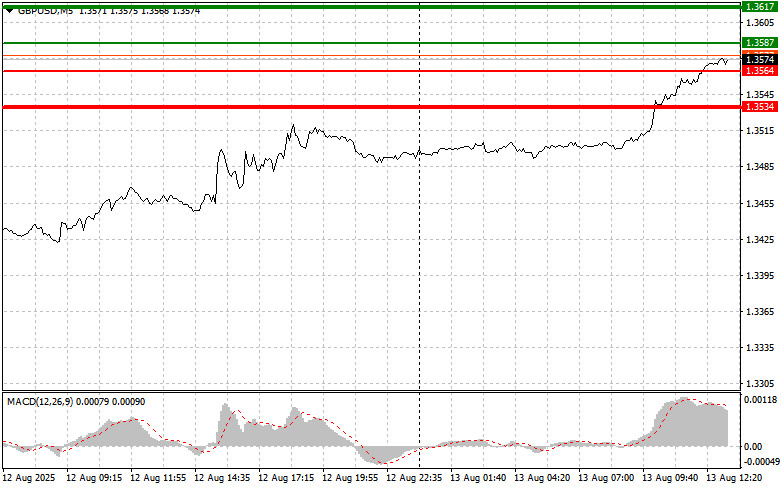

Úroveň 1,3515 byla otestována, když už se indikátor MACD posunul výrazně nad linii nula, což omezilo růstový potenciál páru. Z tohoto důvodu jsem libru nekupoval a promeškal jsem dobrý růstový pohyb.

Jak se očekávalo, libra i při naprosté absenci důležitých statistik z Velké Británie pokračovala v růstu. Investoři bez nových ekonomických údajů přesunuli pozornost k celkovému výkonu rizikových aktiv, která v poslední době vykazují solidní růstový trend, přičemž britská měna si v této skupině už tradičně drží významnou pozici. Při absenci makroekonomického směru se hlavními hnacími silami trhu stala technická analýza a spekulativní sentiment.

Posilování libry může souviset i s oslabováním dolaru, který je v posledních dnech pod určitým tlakem kvůli revidovaným očekáváním ohledně budoucí politiky Federálního rezervního systému. Předpoklad měkčího přístupu Fedu k úrokovým sazbám, podpořený slabými údaji o americké ekonomice, oslabují pozici dolaru jako atraktivního bezpečného přístavu.Později během dne se očekávají projevy členů FOMC Thomase Barkina, Austana D. Goolsbeeho a Raphaela Bostice. Uslyšíme, jak okomentují včerejší údaje o inflaci a jakou taktiku nyní hodlají zaujmout. Včerejší údaje o inflaci přinesly bezpochyby určité zmatení. Na jedné straně dochází ke zpomalení růstu spotřebitelských cen, což je pozitivní signál. Na druhé straně je jádrová inflace, která zůstává trvale vysoká, což naznačuje, že základní inflační tlaky ještě nebyly zvládnuty. Fed tak má těžké dilema, jak dál držet inflaci pod kontrolou, aniž by riskoval, že spustí recesi. V tomto kontextu budou komentáře Barkina, Goolsbeeho a Bostice k optimální úrovni úrokových sazeb a tempu jejich budoucího snižování mimořádně zajímavé. Vzhledem k rozdílnosti názorů uvnitř FOMC mohou poskytnout cenný pohled na možné kompromisy a konsenzus formující politiku regulátora.

Co se týče intradenní strategie, zaměřím se více na realizaci scénářů č. 1 a 2.

Signál k nákupu

Scénář č. 1: Libru dnes plánuji nakoupit na vstupní úrovni okolo 1,3587 (zelená linie v grafu) s cílem růstu 1,3617 (silnější zelená linie v grafu). Tam zavřu nákupní pozice a otevřu prodejní obchody opačným směrem s cílem návratu od této úrovně o 30–35 bodů. Další růst libry lze dnes očekávat v kontextu býčího trhu. Důležité! Před nákupem se ujistěte, že indikátor MACD je nad linií nula a právě od ní začíná stoupat.

Scénář č. 2: Libru dnes plánuji nakoupit i v případě dvou po sobě jdoucích testů úrovně 1,3564, když indikátor MACD bude v zóně přeprodanosti. Toto omezí potenciál páru klesat a povede k obratu směrem nahoru. Lze očekávat růst k opačným úrovním 1,3587 a 1,3617.

Signál k prodeji

Scénář č. 1: Libru dnes plánuji prodat po průrazu pod úroveň 1,3564 (červená linie v grafu), což povede k rychlému poklesu páru. Klíčovým cílem prodejců bude kurz 1,3534, kde zavřu prodejní pozice a ihned otevřu nákupní obchody opačným směrem s cílem návratu od této úrovně o 20–25 bodů. Je nepravděpodobné, že prodejci by dnes byli příliš aktivní. Důležité! Před prodejem se ujistěte, že indikátor MACD je pod linií nula a právě od ní začíná klesat.

Scénář č. 2: Libru dnes plánuji prodat i v případě dvou po sobě jdoucích testů úrovně 1,3587, když indikátor MACD bude v zóně překoupenosti. Toto omezí růstový potenciál páru a povede k obratu směrem dolů. Lze očekávat pokles k opačným úrovním 1,3564 a 1,3534.

Důležitá poznámka: Začínající forexoví obchodníci by měli být při rozhodování o vstupu do obchodu velmi opatrní. Před zveřejněním významných fundamentálních zpráv je nejlepší zůstat mimo trh a vyvarovat se tak prudkých cenových výkyvů. Pokud se rozhodnete obchodovat v době zveřejnění zpráv, vždy nastavte příkazy stop loss, kterými minimalizujete ztráty. Bez těchto příkazů můžete velmi rychle přijít o celý vklad, zejména pokud nepoužíváte money management a obchodujete s velkými objemy.

Pamatujte, že úspěšné obchodování vyžaduje jasný obchodní plán podobný tomu, jaký jsem představil výše. Spontánní obchodní rozhodnutí na základě aktuální tržní situace je pro intradenního obchodníka ze své podstaty ztrátová strategie.

RYCHLÉ ODKAZY