El dólar cotiza de manera diferente con el índice mostrando algunos movimientos multidireccionales. La caída a un mínimo de 2 semanas no se ha redimido. Sin embargo, el dólar tiende a subir y la tendencia alcista es fuerte. Es poco probable que la corrección del dólar dure mucho, ya que los activos defensivos seguirán teniendo una gran demanda en el mercado.

La única pregunta es qué activos preferirán comprar los inversores. El sentimiento del dólar ha sido socavado. Los creadores de mercado expresan una profunda preocupación por una posible recesión. Por lo tanto, las estadísticas económicas entrantes se analizarán a fondo en términos de desaceleración del crecimiento económico. Los datos semanales del mercado laboral publicados los jueves mostraron ganancias. Por lo tanto, los inversionistas se preocuparon y el dólar también cayó significativamente.

Los riesgos de recesión fueron la razón principal por la que el dólar detuvo su rápido aumento en respuesta al creciente sentimiento agresivo de la Reserva Federal. Los operadores comenzaron a centrarse en otros activos de protección.

El franco suizo se encuentra en una posición favorable ya que se ha estado corrigiendo desde el comienzo de la semana desde sus mínimos de 3 años. Ha recuperado casi por completo sus pérdidas frente al dólar incurridas a principios de mayo.

Además, el yen japonés ha ganado considerablemente. Su tipo de cambio volvió a los niveles de abril. Sin embargo, todavía permanece cerca de mínimos de 20 años.

El par USD/JPY ha quedado atrapado alrededor de 128.00. El viernes, el dólar logró atraer compradores en 127.50 debido a una combinación de factores favorables. El banco central de China recortó su tasa de préstamo a cinco años en 15 puntos básicos para aumentar el crecimiento económico. En consecuencia, los mercados bursátiles se recuperaron levemente. Sin embargo, la función defensiva del yen se vio socavada.

Los rendimientos de los bonos del Tesoro de EE. UU. seguirán desempeñando un papel clave en el desempeño del dólar, excepto por otros factores importantes (publicaciones, eventos). Los operadores se centrarán aún más en las señales y estimarán los riesgos para operar con el par USD/JPY.

El soporte se encuentra en 126.95, 126.05 y 125.10. La resistencia está en 128.85, 129.85, 130.80.

El oro ganó considerablemente, aunque a principios de esta semana había cotizado a su nivel más bajo del año. Sus precios alcanzaron una resistencia intermedia en torno a los $1.850 la onza. Si el oro supera esta marca, alcanzará los $1.900. En caso de que los operadores continúen liquidando posiciones largas en las próximas sesiones, será fácil alcanzar este nivel.

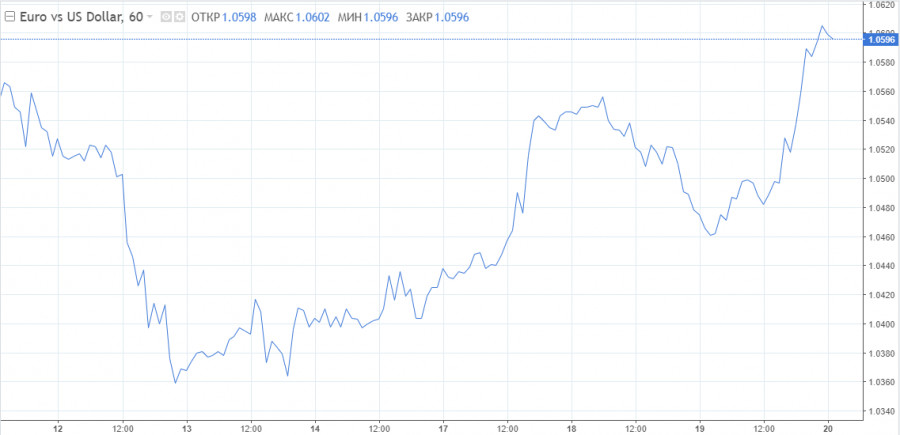

Es probable que el euro se recupere. Además, también comenzó a consolidarse en un amplio rango siguiendo al dólar. El viernes, el par EUR/USD registró algunas pérdidas cerca de 1.0580. Sin embargo, luego los bajistas aumentaron su presión sobre el par. El escenario alcista es poco probable ya que las cotizaciones tocaron por debajo de 1.0550, lo que provocó la caída del par.

El soporte se encuentra en 1.0495, 1.0410 y 1.0350. La resistencia está en 1.0635, 1.0690, 1.0780.

Los mercados alimentan más especulaciones sobre la posible paridad y sus términos. El par EUR/USD puede caer por debajo de 1 durante la primera mitad del año y solo debido a la diferencia en las políticas monetarias de la Fed y el BCE. La segunda mitad de 2022 definitivamente será más favorable para el euro.

La situación actual es la siguiente: la Fed ha comenzado a endurecer su política monetaria, mientras que el BCE aún lo está considerando. En consecuencia, el dólar puede aumentar aún más frente al euro. Mientras tanto, el diferencial entre las tasas a corto plazo de EE. UU. y Alemania está disminuyendo en medio de la desaceleración de su crecimiento en EE. UU. y el aumento continuo en Alemania. Es probable que persistan las presiones macroeconómicas en la UE.

Los economistas esperan que el euro se recupere en la segunda mitad del año. En consecuencia, el par EUR/USD regresará gradualmente a 1,1 en medio de una política más estricta del BCE y la desaceleración de la inflación estadounidense.

RÁPIDOS ENLACES