La paire de devises EUR/USD a trouvé une raison de reprendre sa baisse lundi. Comme mentionné précédemment, la position du dollar américain semble très fragile. Il avait augmenté pendant plus d'un mois, mais cette croissance était bien plus faible que la chute précédente. Et bien que le dollar montait techniquement, qui peut affirmer avec confiance que cette tendance se poursuivra ? Après tout, le "facteur Trump" n'a pas disparu. Oui, les tensions commerciales se sont atténuées le mois dernier, ce qui explique probablement le renforcement du dollar.

Pendant ce temps, la Banque centrale européenne a continué d'assouplir sa politique monétaire, et la Réserve fédérale attend patiemment que l'inflation accélère, refusant de céder ni à Trump ni aux marchés. En vérité, il y avait plusieurs raisons à la hausse du dollar ces dernières semaines. Le fait qu'il ne se soit renforcé que légèrement souligne le scepticisme du marché envers le dollar américain.

Lundi, la nouvelle la plus notable a été la dégradation de la note de crédit des États-Unis par Moody's. Moody's, l'une des trois agences de notation reconnues mondialement, a été la dernière à abaisser la note. La notation de crédit de l'Amérique est maintenant AA1—toujours très élevée, juste un cran en dessous du niveau AAA le plus élevé.

Le problème n'est pas la nouvelle note mais le moment choisi : cela s'est produit pendant le second mandat de Donald Trump. Alors que Trump continue de vanter un "futur grand" dans chaque interview, ce futur pourrait ne pas arriver avant son départ de la présidence. Cela ne le dérange pas—il blâme Biden pour la crise actuelle et le ralentissement économique et s'attribuera, bien sûr, le mérite de tout boom futur.

Moody's a expliqué sa décision en citant la forte augmentation de la dette nationale au cours des 10 dernières années et l'augmentation des coûts de service de la dette. Les intérêts sur les prêts d'État n'augmentent pas arbitrairement—ils augmentent quand les prêteurs sont hésitants. Par conséquent, le gouvernement américain est contraint d'augmenter les taux, ce qui exerce une pression supplémentaire sur le budget fédéral. Ironiquement, Trump, qui visait à lutter contre le déficit budgétaire et la dette publique, a aggravé les deux. Moody's a souligné que peu d'autres nations souveraines ont des taux d'intérêt sur leur dette aussi élevés que ceux des États-Unis, ce qui a été un facteur dans la dégradation.

Une note de crédit n'est pas juste un label formel—elle reflète la santé financière et la stabilité d'une nation.

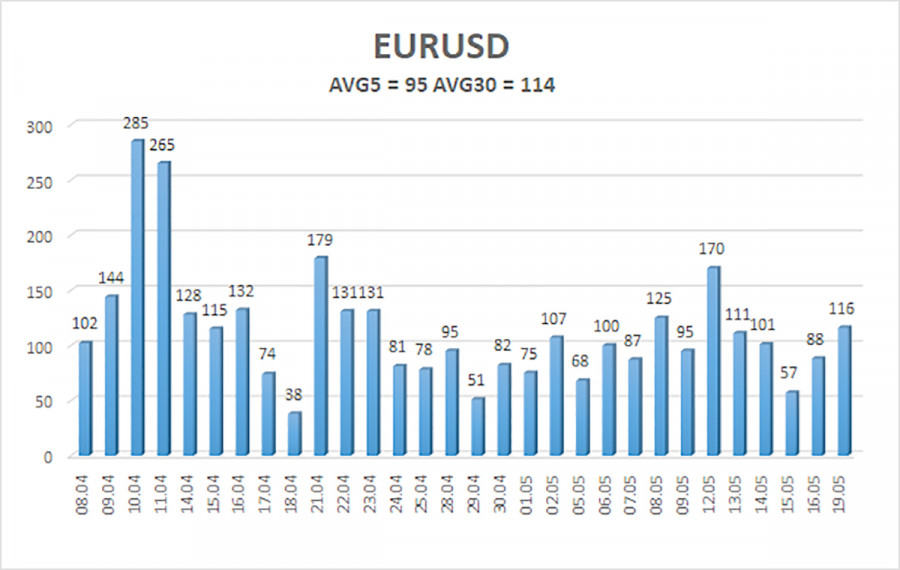

La volatilité moyenne de la paire EUR/USD au cours des cinq derniers jours de bourse au 20 mai est de 95 pips, ce qui est considéré comme élevé. Nous prévoyons que la paire se déplacera entre 1.1143 et 1.1333 mardi. Le canal de régression à long terme est toujours orienté à la hausse, indiquant une tendance haussière à court terme. L'indicateur CCI est entré dans la zone de survente, ce qui, dans le cadre d'une tendance haussière, signale la reprise de la tendance. Peu après, une divergence haussière s'est formée, déclenchant une nouvelle vague de mouvement à la hausse.

S1 : 1.1230

S2 : 1.1108

S3 : 1.0986

R1 : 1.1353

R2 : 1.1475

R3 : 1.1597

La paire EUR/USD essaie de reprendre sa tendance haussière. Au cours des derniers mois, nous avons constamment affirmé que nous prévoyons un déclin à moyen terme de l'euro, et cette opinion demeure inchangée. Mis à part Donald Trump, le dollar américain n'a toujours pas de raison de chuter. Cependant, comme Trump s'est récemment orienté vers une désescalade commerciale, le facteur de guerre commerciale soutient actuellement le dollar, qui pourrait éventuellement revenir à son niveau de base autour de 1.03.

Dans le contexte actuel, les positions longues ne sont pas considérées comme pertinentes. Les positions courtes restent préférables si le prix est en dessous de la moyenne mobile, avec des objectifs à 1.1108 et 1.0986.

Les Canaux de Régression Linéaire aident à déterminer la tendance actuelle. Si les deux canaux sont alignés, cela indique une forte tendance.

Ligne de Moyenne Mobile (paramètres : 20,0, lissée) définit la tendance à court terme et guide la direction du trading.

Les Niveaux de Murray servent de niveaux cibles pour les mouvements et les corrections.

Les Niveaux de Volatilité (lignes rouges) représentent la fourchette de prix probable pour la paire au cours des prochaines 24 heures, basée sur les lectures actuelles de volatilité.

Indicateur CCI : S'il pénètre dans la région de survente (en dessous de -250) ou de surachat (au-dessus de +250), il signale un retournement de tendance imminent dans la direction opposée.

QUICK LINKS