Les perspectives économiques du Royaume-Uni ont récemment fait l'objet d'un examen attentif. Selon l'enquête trimestrielle de Deloitte auprès des directeurs financiers des plus grandes entreprises du pays, il est prévu que les embauches déclinent au rythme le plus rapide depuis la période COVID. Cela s'accompagne d'une réduction des investissements due aux augmentations fiscales importantes annoncées par le gouvernement dans le budget. En conséquence, l'optimisme des entreprises est tombé à son plus bas niveau depuis deux ans. Les données récentes de l'Office for National Statistics (ONS), publiées en décembre, ont révélé que l'économie s'est contractée pour le deuxième mois consécutif en octobre et a montré une croissance nulle au troisième trimestre. De plus, le National Institute of Economic and Social Research (NIESR) a prédit une baisse du PIB pour décembre, qui semble se concrétiser et n'apporte aucun soutien à la livre sterling.

En 2024, l'inflation au Royaume-Uni a tendance à diminuer, ce qui a incité la Banque d'Angleterre à procéder à deux baisses de taux. Cependant, il y a eu une hausse de l'inflation en octobre et novembre, principalement attribuée aux effets de base des prix de l'énergie. Cette augmentation devrait s'atténuer d'ici le printemps, amenant les économistes britanniques à suggérer que cette poussée temporaire de l'inflation ne devrait pas être fortement pondérée dans les analyses futures. Fait intéressant, bien que les prix de l'énergie aient eu un impact mondial, le Royaume-Uni est unique en identifiant cela comme le principal moteur de la hausse de l'inflation. En revanche, l'inflation dans le secteur des services a dépassé 5 %, ce qui est supérieur à de nombreux autres pays, et n'est que légèrement lié aux prix de l'énergie. Malgré cela, il ne semble pas y avoir de préoccupation significative.

En ce qui concerne d'éventuels changements dans la politique tarifaire américaine, le Royaume-Uni est en position plus forte par rapport à la zone euro, car son commerce avec les États-Unis se concentre principalement sur les services plutôt que sur les biens.

Le gouverneur de la BoE, Andrew Bailey, a noté à la fin de l'année dernière que si l'inflation continue de baisser, quatre baisses de taux pourraient être envisagées en 2025. Le rapport de décembre à venir, qui sera publié mercredi, apportera des éclaircissements sur la question de savoir si l'inflation diminue réellement. Les prévisions actuelles, qui sont partagées, suggèrent que l'inflation globale pourrait passer de 2,6 % à 2,7 % d'une année sur l'autre, tandis que l'inflation sous-jacente pourrait diminuer de 3,5 % à 3,4 %. Si ces prédictions se vérifient, les marchés pourraient considérer ces résultats comme baissiers, en ligne avec les prévisions de la BoE et accroissant ainsi la probabilité de quatre baisses de taux.

Le marché obligataire, généralement prompt à réagir aux changements de tendances, ne montre actuellement aucune direction claire. En octobre de l'année dernière, le rendement des gilts britanniques à 10 ans a dépassé celui des bons du Trésor américain comparables, marquant un changement de sentiment qui a contribué à la forte baisse de la GBP/USD. Cependant, les rendements se sont depuis stabilisés, reflétant le scepticisme envers les plans de quatre baisses de taux de la BoE cette année. Pour l'heure, le marché obligataire reste prudent.

En plus du rapport sur l'inflation, la livre sera également influencée par les données de production industrielle et de PIB prévues pour publication jeudi, ainsi que par les chiffres de ventes au détail vendredi. Ce flux constant de données pourrait entraîner des mouvements significatifs sur le marché, mais il est probable que les investisseurs attendront l'investiture de Donald Trump, car cet événement devrait avoir un impact plus important.

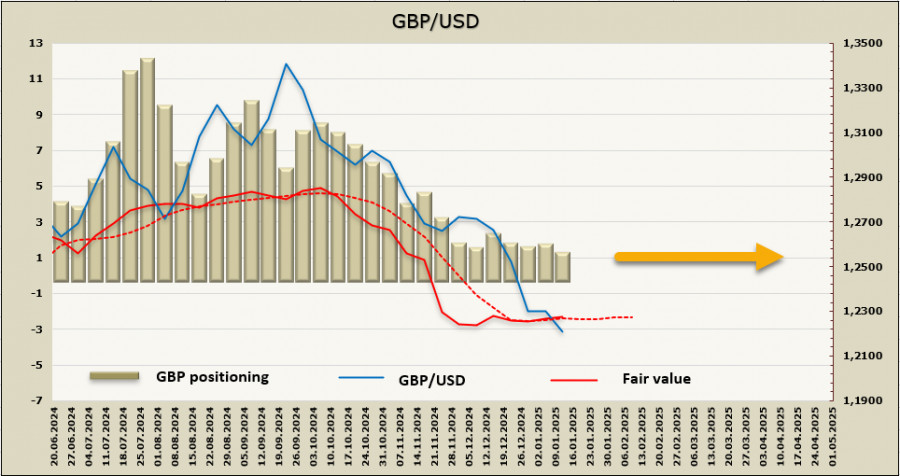

Actuellement, le positionnement spéculatif sur la livre est neutre, le prix calculé perdant de son élan et manquant de direction claire.

La livre continue d'être massivement vendue, ayant glissé encore la semaine dernière vers le niveau de support de 1.2036. Les perspectives pour la livre restent résolument baissières ; cependant, sa condition de survente manifeste—indiquée par le RSI se trouvant dans la zone de survente sur les graphiques quotidiens et hebdomadaires—suggère une possibilité de correction technique. En cas de tentative de rebond, une résistance est anticipée à 1.2295, où la vente pourrait reprendre. L'objectif principal reste à 1.2036.

QUICK LINKS