Доллар перед выходными сохраняет силу, торгуясь между локальным многомесячным максимумом 96,94 и недавним локальным минимумом 95,54 по индексу. Еще одна попытка роста к новому максимуму на отметке 97,00 остается в силе. Рыночные игроки переоценивают сделанные ранее ястребиные заявления Джерома Пауэлла, учитывая при этом риски Омикрона.

На следующей неделе в фокус рынка постепенно будет входить последнее в этом году заседание ФРС (14–15 декабря), на котором руководство должно сообщить об ускорении темпов сокращения покупок активов. Если они будут сокращены, к примеру, до 30 млрд долларов в месяц, то QE завершится к марту, а значит, первое повышение ставок состоится ближе к середине 2022 года. Данный сценарий уже закладывается рынками, но после того, как они услышат подтверждения от Пауэлла, ожидания повышения ставок усилятся. Инвесторы рассчитывают на три ужесточения ДКП в новом году и покупают доллар исходя из этих ожиданий. Такая перспектива создает предпосылки для дальнейшего укрепления американской валюты.

В следующую пятницу США опубликуют показатель инфляции, который может повлиять на жесткость риторики руководства ФРС на декабрьском заседании. Есть основания полагать, что темпы роста потребительской инфляции в ноябре немного снизились, и все же они остаются высокими.

Напомним, по итогам октября индекс потребительских цен (CPI) прибавил 0,9% в месячном выражении, а за год поднялся на 6,2%. Базовый индекс (Core CPI) показал прирост на 4,6% за 12 месяцев. Оба индикатора на максимуме более чем за 30 лет, поэтому небольшое снижение давления на цены особой роли не сыграет, ситуация требует вмешательства, и ФРС теперь уже признает этот факт.

Состояние экономики приближено к тому, когда можно говорить о повышении ставок. Показатели этой недели подтвердили хорошую тенденцию. Индекс менеджеров по снабжению для производственного сектора вырос в ноябре сильнее прогноза до 61,1 против 60,8 в октябре. Индекс ISM новых заказов в производстве поднялся до 61,5 с 59,8 в октябре, а индекс занятости ISM за тот же отчетный период увеличился до 53,3 с 52,0.

Занятость также продолжает восстанавливаться, несмотря на имеющиеся трудности в этом направлении. Признаки улучшения состояния экономики и рынка труда, а также сохраняющаяся высокая инфляция могут стать еще одной причиной на то, что ФРС начнет ужесточать политику раньше, чем планировалось ранее.

В этой связи интерес представляют сегодняшние нонфармы. Между тем картина по рынку труда неоднозначная. Безработица в ноябре сократилась до 4,2% с 4,6% в октябре, а вот рост числа занятых в несельскохозяйственных отраслях экономики не оправдал надежд. Показатель увеличился на 210 тысяч при прогнозе на 550 тысяч.

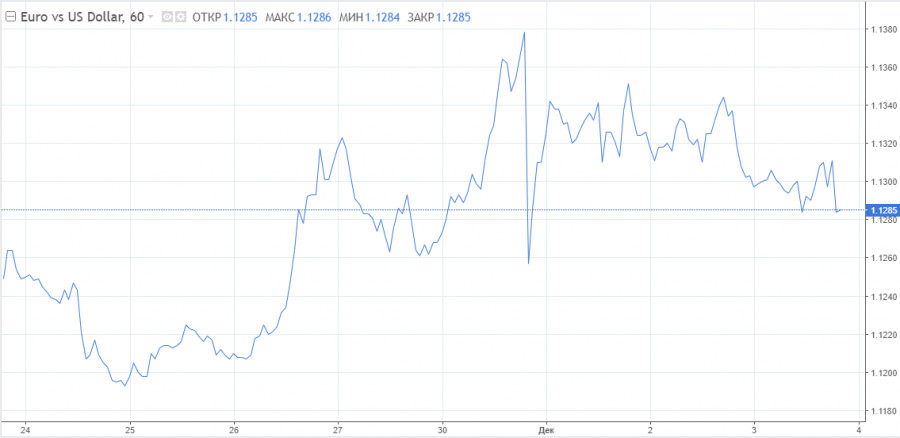

Если инвесторы в итоге разочаруются, то стоит ожидать ралли EUR/USD до 1,1400. В противном случае возможно падение до 1,1235.

Безусловно, этот отчет важен для рынка, так как выходит в преддверии заседания ФРС. Однако ему могут не придать большого значения, ведь повышать ставки американский ЦБ, судя по риторике, намерен «несмотря ни на что». Здесь возникает встречный вопрос: не решит ли рынок, что ФРС совершает политическую ошибку, ужесточая политику раньше времени?

Между тем в сети начали появляться единичные комментарии по поводу того, что ФРС на декабрьском заседании проявит твердость характера, а ускорение сокращения стимулов будет отложено на попозже.

Могут ли повлиять такого рода реплики на позиционирование «американца»? Скорее нет, чем да. Доллар выкрутится, он известен своей способностью извлекать выгоду. В Goldman Sachs считают, что в предстоящие недели доллар сохранит потенциал роста по двум причинам и они пока не планируют менять свой прогноз.

Фактором роста будет выступать жесткая риторика ФРС и Омикрон, который сыграет на руку доллару, как защитному активу.

Как ни крути, евро на фоне доллара выглядит крайне удручающе. Есть, конечно, у него внутренний макроэкономический позитив. Так, темпы деловой активности ускоряются в Старом свете, несмотря на рост инфляции и проблемы в цепочках поставок сырья и комплектующих. Довольно высоким остается спрос на европейскую промышленную продукцию.

Поскольку инфляция в еврозоне не достигла такого размаха, как в США или той же Великобритании, ЕЦБ вряд ли изменит свою цель сохранения сверхмягкой политики. Сегодня Кристин Лагард в ходе онлайн-конференции Reuters Next в очередной раз дала понять рынкам, что повышение ставок в 2022 году «очень маловероятно». Экономисты не ждут смены курса монетарной политики и в 2023 году. Единственное, на что они надеются, так это на объявление о завершении чрезвычайной программы покупок активов (PEPP) в марте 2022 года. Однако и эти ожидания могут не сбыться.

У пары EUR/USD нет иного пути, кроме как вниз. Рост курса евро следует рассматривать исключительно в качестве временного коррекционного движения. В конце ноября, к примеру, он был спровоцирован резким падением европейских фондовых индексов.

БЫСТРЫЕ ССЫЛКИ