Os mercados acumulam muitas informações conflitantes sobre as ações futuras da Reserva Federal e do Banco Central Europeu. Alguns estão esperando por medidas agressivas do Banco Central dos EUA nas próximas reuniões, após as quais deve ser mantida uma pausa para apertar a política. No próximo ano, idealmente, o banco central começará novamente a flexibilizar as condições monetárias. Enquanto isso, um dos altos funcionários do Fed disse na véspera que o banco central precisaria reduzir as taxas mesmo em 2023 para suprimir a inflação com confiança.

O chefe do Fed de Nova York, John Williams, disse esperar que as taxas de juros fiquem entre 3% e 3,5%. A economia do país, em sua opinião, conseguirá evitar a recessão mesmo com taxas "significativamente mais altas".

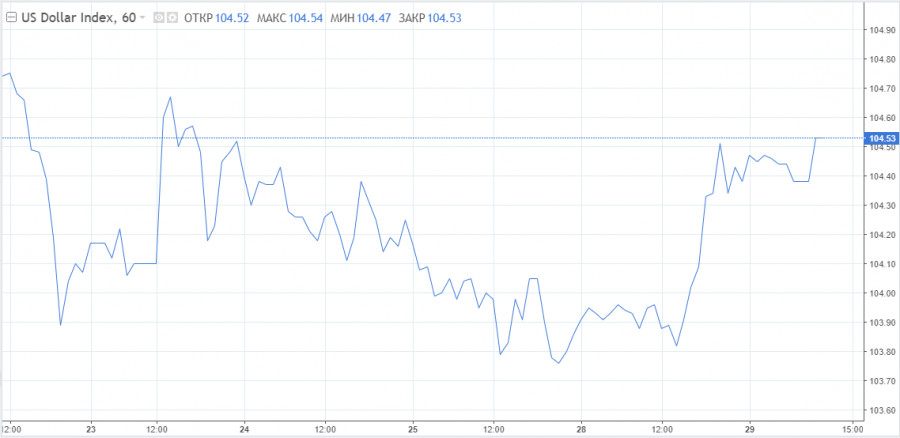

Enquanto isso, os dados econômicos recebidos não sinalizam isso de forma alguma. A confiança dos consumidores caiu mais do que o esperado em junho, aumentando o pessimismo de Wall Street em relação a uma recessão. O dólar subiu, usando suas funções de proteção e as expectativas de um aumento mais longo das taxas.

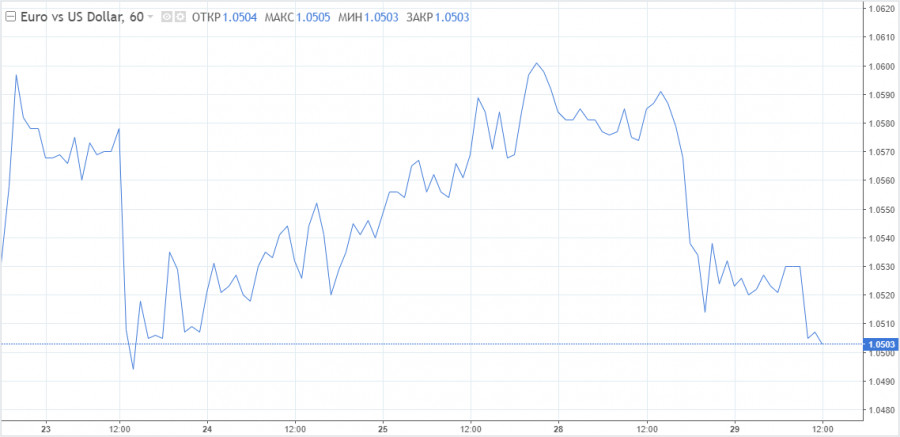

O crescimento do euro foi interrompido após a Presidente do BCE, Christine Lagarde, não dedicou os mercados a nenhum detalhe sobre o desenvolvimento futuro da política do banco. Os jogadores são deixados para pensar ou usar previsões em constante mudança para as taxas no bloco do euro. Os últimos dados indicam que o BCE começará imediatamente a aumentar as taxas de forma agressiva, sendo possível um aumento de 50 bp em julho. Há uma mensagem dos falcões, mas o euro mina a incerteza.

O euro esteve entre as pessoas de fora durante a sessão de terça-feira nos EUA. A taxa caiu em relação ao dólar para os mínimos da semana passada na área de 1,0500. O fórum anual do BCE em Portugal termina hoje. O painel de discussão contará com a presença dos chefes do BCE, do Fed e do Banco da Inglaterra. A volatilidade aumentará se as autoridades monetárias fornecerem quaisquer detalhes de outras medidas ou fornecerem informações inesperadas aos mercados.

Previsão a curto prazo

O EUR/USD pode continuar de lado entre 1.0500 e 1.0600. Na terça-feira anterior, a cotação estava acima de 1.0600, mas, como era de se esperar amplamente, não manteve o alto insuportável para ele. O euro precisa se consolidar acima desses níveis para poder continuar subindo.

A resistência principal é notada no nível de 1.0550, então um teste de 1.0500 é possível. Os traders ficarão atentos ao baixo nível da semana passada, em 1,0467.

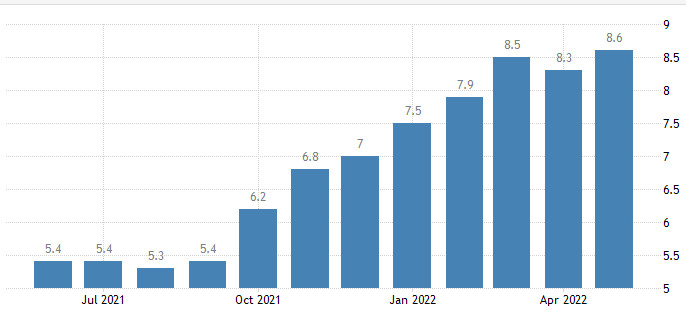

Fed e a inflação: quem ganha

A inflação está criando raízes mais profundas na economia. À medida que essa pressão de preços penetra na economia como um todo, percebe-se o crescimento do indicador médio. Agora é de 6,53%, a inflação vem crescendo continuamente desde meados de 2021.

Outro indicador de fortalecimento da inflação é o impacto sobre os salários. O desemprego é baixo: 3,6% em maio contra 14% no início da pandemia. As empresas enfrentam forte concorrência quando procuram trabalhadores. E eles superam isso aumentando os salários, pagos de acordo com a inflação.

O presidente do Fed, Jerome Powell, falando na semana passada no Senado, mais uma vez colocou a luta contra a inflação em primeiro lugar. Ele reconheceu: "Estamos muito longe de nossa meta de inflação. Realmente precisamos restaurar a estabilidade de preços - reduzir a inflação para 2%".

É evidente, o banco central está tentando regular a política com base nos indicadores de inflação mais recentes. Os dados quentes pouco antes da última reunião levaram a um aumento de 75pb. Tal cenário agora parece provável para julho também.

Até onde o Fed pode ir? A taxa de 3,5% é um mínimo, pode ser muito mais alta. Em 2004-2006, o ciclo de subida da taxa do Fed atingiu um pico de 5,25%. Isso aconteceu com uma inflação de apenas 4,7% e uma inflação central de 2,4%. No momento, a América está enfrentando 8,6% e a linha de base é de 6%.

Taxa de Inflação dos EUA (anual)

Há especulações de que as taxas de juros terão que se aproximar da taxa de inflação para que as taxas reais sejam positivas. Dada a expectativa consensual de uma inflação de 6,5% até o final do ano, isto sugere que as taxas de juros devem estar muito mais próximas da taxa final dos anos 2000, de 5,25%.

A discrepância entre a taxa final assumida pelo mercado e a taxa de inflação é muito grande. Os investidores pensam que o Fed vai recuar para proteger as ações ou evitar uma recessão, mas este não é o caso.

Como o BCE.

O BCE pode dar início a seu ciclo de aumento de taxas com um movimento ousado de 50 bp de uma só vez. Ao mesmo tempo, um aumento de 25 bp já foi apelidado de padrão. O banco central terá que se esquivar o máximo possível. A menos que um aumento de meio por cento aconteça de repente em julho, ele será definitivamente necessário em setembro. Em todo caso, tal passo não pode ser evitado.

A deterioração da situação e as notícias negativas em termos de expectativas inflacionárias forçarão o banco central a agir mais duramente. Acima de 50 bp na reunião de julho acontecerá com um alto grau de probabilidade, os falcões estão bem cientes de que chegou o momento. Qualquer aumento, mesmo o mais insignificante no índice de preços ao consumidor na zona do euro esta semana, irá empurrar para tal passo. Esta será uma semana movimentada para a política do BCE, já que o fórum anual do banco central também está sendo realizado.

A fragmentação é o tópico mais interessante para os agentes do mercado neste momento, pois os riscos negativos na periferia poderiam desestabilizar a zona do euro e, assim, exacerbar as perspectivas invejáveis para o euro.

O BCE está falando de algumas ferramentas para garantir que a diferença de rendimento das obrigações entre os diferentes países permaneça estável, mas até agora sem muitos detalhes.

Espera-se mais discussão sobre esta questão esta semana. Um plano convincente pode impulsionar o euro. Ao mesmo tempo, quaisquer mensagens negativas criarão riscos de queda.

LINKS RÁPIDOS