Investiční banka Barclays zveřejnila aktualizovaný výběr evropských akcií pro druhé čtvrtletí roku, přičemž sestavila seznam tří titulů s nadváženým doporučením („Overweight“) a tří s podváženým („Underweight“). Tento výběr reflektuje očekávané oživení v některých odvětvích, ale také přetrvávající geopolitická a obchodní rizika, která by mohla některé společnosti výrazně zasáhnout.

Na straně nadvážených titulů se Barclays soustředí především na biotechnologie a environmentální služby. První dvě doporučené společnosti, Sartorius a její dceřiná společnost Sartorius Stedim, podle analytiků těží z oživující poptávky po komerčních bioprocesorech. Tento sektor byl po pandemii zasažen nadměrnými zásobami, ale Barclays nyní pozoruje, že se situace stabilizuje a zákaznická aktivita se vrací na úroveň, která odpovídá trendu před COVID-19.

Barclays k tomu uvádí: „Naše klouzavá čtyřčtvrtletní analýza poměru objednávek k tržbám naznačuje, že zákazníci opět začínají aktivně investovat. Očekáváme pozitivní výsledky již v prvním kvartálu.“ Výsledky společnosti Merck, která působí v podobném segmentu, a pozitivní výhled ostatních firem z oblasti věd o živé přírodě podpořily očekávání, že základní poptávka se začne rychle zvedat.

Další favorit Barclays, společnost Veolia, je podle stratégů na dobré cestě díky očekávanému červnovému „deep dive“ do své divize odpadového hospodářství. Tento klíčový investorský den, naplánovaný na 25. června, by měl poskytnout jasnější obraz o dlouhodobých vyhlídkách tohoto segmentu a podle Barclays má potenciál přehodnotit názor trhu na vnímanou cykličnost této činnosti.

Třetí nadváženou akcií je Fresenius SE, která má dle analytiků předpoklady pro růst až o 20 %. Důvodem je očekávané zlepšení marží v biofarmaceutické jednotce, stejně jako minimální expozice vůči americkým clům, což je v současné době stále větším investičním rizikem. Barclays také upozorňuje, že silné výsledky za první kvartál a potvrzení ročního výhledu by mohly vést ke zvýšenému zájmu investorů a podpořit výkonnost akcie.

Na opačném konci spektra doporučuje Barclays vyhnout se některým titulům, které podle ní čelí specifickým strukturálním problémům nebo hrozbám plynoucím z globálního obchodního prostředí. Jednou z nich je Remy Cointreau, známý výrobce koňaku, který podle Barclays čelí oslabující poptávce v Číně a USA, tedy na klíčových exportních trzích. Firma má navíc vysokou expozici vůči možným celním opatřením.

„Společnost Remy zveřejní výsledky za čtvrté čtvrtletí 30. dubna a očekáváme, že se zde ukáže slabší dynamika,“ uvedli analytici. Dále dodávají, že jejich vlastní odhady EBIT pro fiskální roky 2026 a 2027 jsou více než 20 % pod tržním konsensem, což podle nich naznačuje přeceňování titulu.

Další společností s podváženým hodnocením je Deutsche Lufthansa. Barclays upozorňuje na potenciální pokles poptávky po transatlantickém cestování, který by mohl tuto leteckou společnost výrazně zasáhnout. Lufthansa je zároveň podle nich zranitelná vůči slábnoucí výkonnosti v Asii a nižší ziskovosti na linkách mimo Severní Ameriku.

Třetí rizikový titul je SalMar ASA, norská společnost působící v oblasti chovu lososů. Barclays zde vidí problémy především kvůli riziku amerických cel a slabším objemům na začátku roku 2025. V prvním čtvrtletí totiž SalMar oznámil meziroční pokles produkce o téměř 19 %. Kromě toho analytici varují, že jejich vlastní odhady ziskovosti na rok 2025 jsou o 20 % nižší než konsenzus agentury Bloomberg.

Tento výběr od Barclays ukazuje, že investoři by měli být v druhém čtvrtletí velmi selektivní, přičemž důraz by měl být kladen na fundamentální zdraví společností, jejich odolnost vůči geopolitickým otřesům a expozici vůči clům. Biotechnologické a environmentální sektory se podle banky zdají být atraktivními oblastmi, zatímco společnosti závislé na luxusní poptávce nebo na mezinárodní přepravě čelí většímu tlaku. Vývoj ve druhém čtvrtletí tak může být silně ovlivněn nejen firemními výsledky, ale i makroekonomickými riziky a dalšími zásahy do světového obchodu.

Handelsanalyse und Empfehlungen für den japanischen Yen

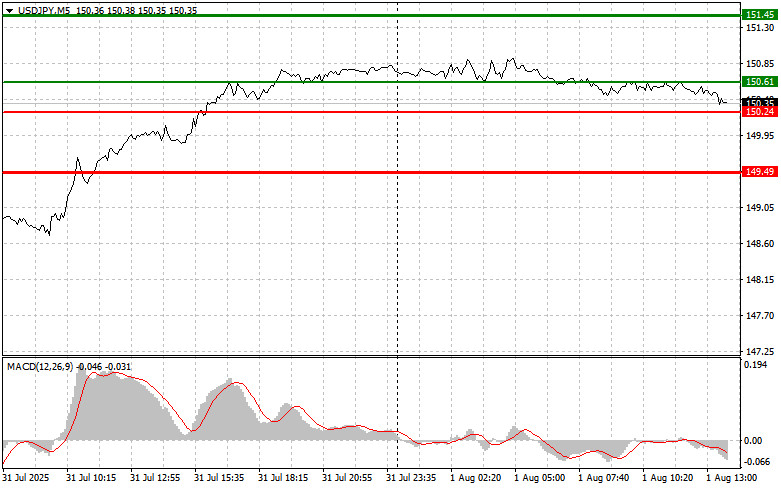

Der Test der Marke von 150,37 fand statt, als sich der MACD-Indikator bereits deutlich unterhalb der Nulllinie befand, was das Abwärtspotential des Paares begrenzte. Aus diesem Grund habe ich den Dollar nicht verkauft.

Heute sollte besonderes Augenmerk auf den ISM Manufacturing Index und den University of Michigan Consumer Sentiment Index gelegt werden. Starke Zahlen werden voraussichtlich einen weiteren Abverkauf des Yen auslösen, da sie die Erwartungen an eine restriktivere Haltung der US-Notenbank verstärken würden. Ein Anstieg des ISM Manufacturing Index würde eine Expansion der industriellen Aktivität anzeigen und damit wirtschaftliche Stärke signalisieren. Gleichzeitig spiegelt ein hoher Wert im Consumer Sentiment Index Vertrauen in die Wirtschaft und eine Bereitschaft zum Ausgeben wider, was das Wachstum anregt und die Fed veranlassen könnte, die Geldpolitik beizubehalten oder zu verschärfen.

Der Haupttreiber der Marktbewegungen wird heute jedoch die US-Daten zu den Beschäftigtenzahlen außerhalb der Landwirtschaft (NFP) für Juli und die Arbeitslosenquote sein. Die starken Daten für Juni übertrafen die Prognosen der Ökonomen und führten zu einem kräftigen Anstieg des USD/JPY-Paars. Wir werden sehen, ob eine ähnliche Reaktion auf die heutigen Veröffentlichungen folgt.

Bezüglich der Tagesstrategie werde ich mich in erster Linie auf die Umsetzung von Szenario #1 und #2 stützen.

Kaufsignal

Szenario #1: Ich plane, USD/JPY zu kaufen, sobald der Einstiegspunkt bei 150.61 (grüne Linie auf dem Chart) erreicht wird, mit einem Zielwachstum in Richtung 151.45 (dickere grüne Linie auf dem Chart). Bei 151.45 plane ich, die Long-Positionen zu schließen und Short-Positionen in die entgegengesetzte Richtung zu eröffnen, in Erwartung eines Rückgangs von 30–35 Punkten. Ein anhaltender Aufwärtstrend unterstützt die Möglichkeit weiterer Gewinne. Wichtig! Bevor Sie einen Kauf tätigen, stellen Sie sicher, dass der MACD-Indikator über der Nulllinie liegt und gerade beginnt zu steigen.

Szenario #2: Ich plane auch den Kauf von USD/JPY, wenn der Preis zweimal hintereinander das Niveau von 150.24 testet, während der MACD im überverkauften Bereich ist. Dies würde das Abwärtspotenzial des Paares begrenzen und eine Umkehr nach oben auslösen. Ein Wachstum in Richtung 150.61 und 151.45 kann dann erwartet werden.

Verkaufssignal

Szenario #1: Ich plane, USD/JPY nach dem Bruch unter das Niveau von 150.24 (rote Linie auf dem Chart) zu verkaufen, was zu einem raschen Rückgang des Paares führen könnte. Das Hauptziel für Verkäufer wird 149.49 sein, wo ich die Short-Positionen schließen und einen Kauf in die entgegengesetzte Richtung erwägen werde, mit einem Ziel für einen Rückgang von 20–25 Punkten. Der Druck auf das Paar wird wahrscheinlich zurückkehren, wenn die US-Arbeitsmarktdaten enttäuschen. Wichtig! Bevor Sie verkaufen, stellen Sie sicher, dass der MACD-Indikator unter der Nulllinie liegt und gerade beginnt zu fallen.

Szenario #2: Ich plane auch den Verkauf von USD/JPY, wenn es zwei aufeinanderfolgende Tests des Niveaus von 150.61 gibt, während der MACD im überkauften Bereich ist. Dies würde das Aufwärtspotenzial des Paares begrenzen und eine Umkehr nach unten auslösen. Ein Rückgang in Richtung der entgegengesetzten Niveaus von 150.24 und 149.49 kann dann erwartet werden.

Diagrammschlüssel:

Wichtiger Hinweis: Anfänger im Forex-Markt sollten Einstieg Entscheidungen mit großer Vorsicht treffen. Es ist am besten, dem Markt fernzubleiben, bevor wichtige fundamentale Daten veröffentlicht werden, um nicht von starken Kursschwankungen überrascht zu werden. Wenn Sie sich entscheiden, während Nachrichtenereignissen zu handeln, platzieren Sie immer Stop-Loss-Orders, um potenzielle Verluste zu minimieren. Der Handel ohne Stop-Loss kann zum schnellen Verlust Ihrer gesamten Einlage führen, insbesondere wenn Sie kein Money Management anwenden und mit großen Volumina handeln.

Und denken Sie daran, dass erfolgreicher Handel einen gut definierten Handelsplan erfordert, wie oben beschrieben. Spontane Handelsentscheidungen auf der Grundlage der aktuellen Marktsituation zu treffen, ist eine von Natur aus verlustreiche Strategie für Intraday-Händler.

QUICK LINKS