Investiční banka Bernstein posílila svůj optimistický výhled na akcie společnosti Boeing, když její hlavní analytik Douglas Harned zvýšil cílovou cenu z 218 na 249 dolarů, což znamená potenciální růst přibližně o 21 % oproti současné hodnotě akcie. Tato revize přichází v době, kdy Boeing letos zaznamenal nárůst ceny akcie o 16 %, a to navzdory přetrvávajícím obavám ohledně dodávek některých modelů letadel a složité certifikační procedury nových verzí.

Harned v pondělní zprávě pro klienty uvedl, že důvodem k navýšení odhadu je souhra několika pozitivních faktorů, které by mohly výrazně podpořit růst Boeingu. Mezi nimi vyzdvihl obnovení dodávek letadel do Číny, čerstvě oznámenou dohodu s Qatar Airways o dodávce až 210 širokotrupých letadel, a také uklidnění dřívějších obav týkajících se cel, jež doposud brzdily výhled amerických výrobců v zahraničí.

Podle Harneda tyto vývoje ukazují, že se pozitivní trendy konečně začínají konsolidovat, a že největší riziko v tuto chvíli představuje spíše nevlastnit akcie Boeingu, než se obávat možných krátkodobých výkyvů. „Vzhledem k mnoha chybným krokům společnosti Boeing v posledním desetiletí není nic z toho bez rizika. Ale vzhledem k tomu, že se zdá, že se pozitivní faktory začínají seřazovat, věříme, že větší riziko představuje nevlastnit akcie společnosti s historií dynamického růstu,“ napsal Harned.

Pozitivní očekávání navíc nesouvisí pouze s komerční leteckou divizí. Harned vidí stále větší potenciál v obranném byznysu Boeingu, který se podle něj opět stává významným generátorem hotovosti. V tomto segmentu hraje Boeing důležitou roli v rámci amerických vládních zakázek a v posledních měsících zaznamenal pozitivní vývoj díky silné poptávce po vojenských letounech a podpoře ze strany Pentagonu.

Současné zvýšení cílové ceny přichází přibližně měsíc poté, co analytik upgradoval své hodnocení z „market perform“ na „outperform“. V té době upozorňoval na pokrok v produkci modelů 737 Max a 787, stejně jako na lepší výkonnost v obranném sektoru a silnou cash flow, která podle něj dokázala převážit i obavy z možných dopadů mezinárodního obchodního napětí. Tím si Boeing upevnil pozici nejen jako letecký výrobce, ale i jako stabilní technologický partner pro obranný průmysl.

Nicméně, Harned připouští, že existují důležité krátkodobé výzvy, které mohou vývoj mírně zpomalit. Zmínil především nízký počet dodaných letadel 737 v květnu, což vzbuzuje otázky ohledně kontinuity produkce. Dále upozornil na nejisté načasování certifikace modelů Boeing 737 Max 7 a Max 10, které je důležité pro rozšíření portfolia a naplnění kontraktů s klíčovými aerolinkami.

Tržní konsenzus, jak ho zachycuje agentura LSEG, však zůstává relativně opatrný. Průměrná cílová cena stanovená ostatními analytiky naznačuje růst o pouhé 1 %, což je v kontrastu s Harnedovým výhledem. I přesto však 20 z 29 oslovených analytiků doporučuje akcie Boeingu kupovat nebo mají silné doporučení „buy“, což naznačuje, že investiční komunita jako celek zůstává společnosti nakloněna.

The Boeing Company (BA)

Silná objednávková kniha, stabilizace mezinárodních vztahů a pokračující obnovování globální letecké flotily po pandemii jsou dalšími faktory, které by mohly v příštích měsících přispět k vyšší tržní ceně akcií. Boeing se totiž nachází v klíčové fázi – má šanci znovu získat ztracenou důvěru investorů, konsolidovat svou produkci a využít růstové příležitosti, které nabízí globální poptávka po letectví a obranných systémech.

Suma sumárum, aktuální zvýšení cílové ceny analytiky Bernstein je pro akcie Boeingu důležitým signálem. Pokud společnost dokáže vyřešit přetrvávající provozní problémy a udrží tempo pozitivních kontraktů, může být skutečně před další růstovou vlnou. A podle Harneda je pravděpodobnější, že tyto příležitosti přinesou výraznější zhodnocení než riziko poklesu.

The EUR/USD currency pair posted record-low volatility on Tuesday. By the end of the day, the pair started moving somewhat, but it fluctuated within a 30-pip range throughout the day. Overall, there is not much more to add. A daily volatility of 30 pips came despite the release of significant reports from the Eurozone that showed noteworthy figures. The Consumer Price Index (CPI) rose to 2.2% year-on-year, while the market expected to see a reading of 2.1%. The unemployment rate climbed to 6.4%, exceeding forecasts of 6.3%. In light of this data, the euro neither rose nor fell. The market ignored the new series of reports.

In the second half of the day, the U.S. dollar began to strengthen. Why this happened remains unclear. Once again, traders are reminded that a sideways range persists on the daily timeframe, suggesting that one should not expect logical, systematic movements on lower timeframes. The market is characterized by randomness and chaos, and the volatility is such that it is unlikely to profit from any trade under these conditions.

On the 5-minute timeframe, the nature of the pair's movement throughout the previous day is even clearer. There was no sense in opening trades, as no valid signals were generated during the day.

The latest COT report was released last week and is dated October 14, meaning it is somewhat outdated. The illustration clearly shows that the net position of non-commercial traders had long been "bullish," with bears struggling to gain a foothold in the zone of superiority towards the end of 2024, only to lose it quickly. Since Trump took office for a second time as U.S. president, only the dollar has been in decline.

We cannot state with 100% certainty that the decline of the American currency will continue, but current global developments suggest this scenario. We still do not see any fundamental factors that would strengthen the European currency, while there are plenty of factors that could lead to a decline in the dollar. The global downward trend remains intact, but it is less relevant to consider where the price has moved over the last 17 years at this point. The dollar may grow if the global fundamental picture changes, but there are currently no signs of that.

The positioning of the red and blue lines in the indicator continues to suggest that the "bullish" trend is preserved. Over the last reporting week, the number of long positions within the "Non-commercial" group decreased by 12,900, while the number of short positions increased by 2,800. Consequently, the net position decreased by 10,100 contracts over the week. However, this data is already outdated and holds little significance.

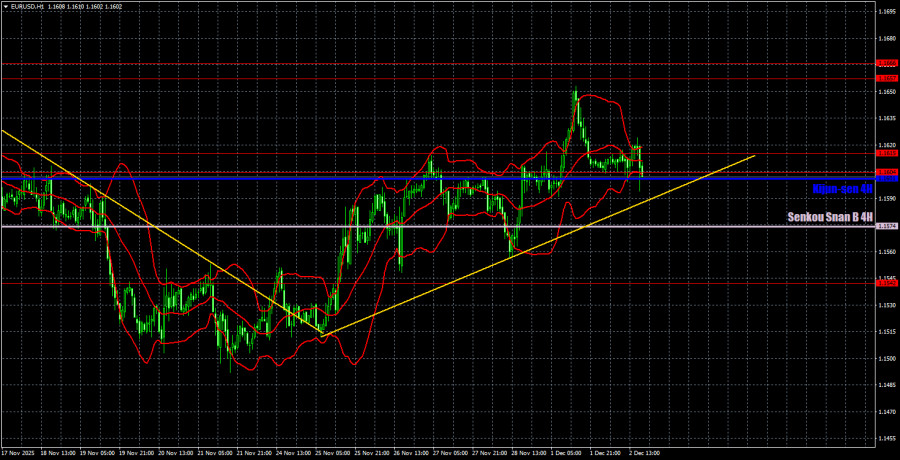

On the hourly timeframe, the EUR/USD pair continues to form an upward trend, but it is moving upward very slowly and reluctantly. The price remains within a sideways channel of 1.1400-1.1830 on the daily timeframe, so a rise in the euro toward 1.1800 can be anticipated, at least within the context of a local trend. The rise of the euro cannot be called strong, but movements within a flat are always weak and chaotic.

For December 3, we identify the following levels for trading: 1.1234, 1.1274, 1.1362, 1.1426, 1.1542, 1.1604-1.1615, 1.1657-1.1666, 1.1750-1.1760, 1.1846-1.1857, 1.1922, 1.1971-1.1988, as well as the Senkou Span B line (1.1574) and the Kijun-sen line (1.1601). The Ichimoku indicator lines may shift during the day, which should be considered when determining trading signals. Remember to set stop-loss orders to breakeven once the price moves in the right direction by 15 pips. This will safeguard against potential losses if the signal turns out to be false.

On Wednesday, there are no significant reports or events scheduled in the Eurozone, aside from a speech by Christine Lagarde. However, we should not expect any significant statements from the European Central Bank head at this time. The market is largely unresponsive to news, especially from the Eurozone. In the U.S., reports on industrial production, the labor market (ADP), and the ISM services activity index will be published. We are uncertain whether the market will react to these quite important releases.

On Wednesday, traders may again look to trade from the 1.1604-1.1615 region. If the price consolidates above this area, new long positions can be considered, with a target of 1.1657-1.1666. Conversely, if the price consolidates below this area, short positions can be considered, with targets at the Senkou Span B line and the 1.1542 level.

LINKS RÁPIDOS