یورو/امریکی ڈالر کرنسی کے جوڑے نے بالآخر جمعرات کو گرنا شروع کر دیا، لیکن ایک بار پھر، اس تحریک کا میکرو اکنامک عوامل یا بنیادی واقعات سے کوئی تعلق نہیں تھا۔ اس کا تعلق ڈونلڈ ٹرمپ سے بھی نہیں تھا۔ جمعرات کی صبح، جرمنی نے ایک صنعتی پیداوار کی رپورٹ جاری کی جو پیش گوئی سے زیادہ تھی۔ اس سے یورو کو کم از کم صبح اٹھنے کی ایک جائز وجہ ملنی چاہیے تھی۔ مزید برآں، بدھ کو امریکی افراط زر کی رپورٹ شائع کی گئی تھی، جو نظریاتی طور پر ڈالر میں گراوٹ کا باعث بن سکتی تھی (اور اس طرح یورو/امریکی ڈالر میں اضافہ)۔ تاہم، یورو بدھ یا جمعرات کو کوئی ترقی دکھانے میں ناکام رہا، ایک بار پھر یہ ثابت کر رہا ہے کہ مارکیٹ ٹرمپ کے محصولات سے متعلق تمام خبروں کو نظر انداز کر رہی ہے۔ نتیجے کے طور پر، ہم نے ڈیڑھ ہفتے سے یورو کی مضبوط ریلی دیکھی ہے، لیکن لگتا ہے کہ مارکیٹ اب جاری رکھنے سے قاصر ہے۔ یا تو اصلاح کی ضرورت ہے، یا یہ اوپر کی حرکت ختم ہو جائے گی۔

ہم یورو کی اس غیر معقول ترقی کو ختم کرنے کے خیال کی مکمل حمایت کرتے ہیں۔ امریکی معیشت ابھی سکڑنا شروع نہیں ہوئی ہے، ٹرمپ نے ابھی تک نئی پابندیاں نہیں لگائی ہیں، اور فیڈرل ریزرو 2025 میں دو سے زیادہ شرحوں میں کمی پر غور نہیں کر رہا ہے۔ پھر بھی، مارکیٹ پہلے ہی ڈالر کے لیے بدترین صورت حال میں قیمت کر چکی ہے۔ شاید یہ صحیح ہے، یا شاید نہیں. تکنیکی نقطہ نظر سے، چھ ماہ اور 16 سالہ کمی کے رجحانات اب بھی متعلقہ ہیں، حالانکہ ترقی میں یہ تازہ ترین اضافہ کافی پریشان کن ہے۔ تاہم، اگر کمی اب دوبارہ شروع ہوتی ہے، جوڑے کے پاس اب بھی 1.0200 کی سطح پر واپس آنے اور ممکنہ طور پر قیمت کی برابری تک پہنچنے کا موقع ہے۔

دو ہفتے پہلے، کون پیشن گوئی کر سکتا تھا کہ یورو صرف چند دنوں میں 1.0370 سے 1.0940 تک بڑھ جائے گا؟ کسی کو اس کی توقع نہیں تھی، لیکن یہ ہوا. لہذا، اگر جوڑی 300-400 پپس تک گر جاتی ہے، تو یہ حیرت کی بات نہیں ہوگی۔ ایک بار پھر، ڈالر اتنا کمزور نہیں ہے کہ صرف دو ہفتوں میں 600 پِپس کھو جائے۔

دریں اثنا، یورپی یونین امریکی درآمدات پر جوابی محصولات عائد کر رہی ہے۔ یہ واضح نہیں ہے کہ کون سے سامان متاثر ہوں گے، لیکن ٹیرف ممکنہ طور پر ایلومینیم اور اسٹیل پر لگائے گئے متناسب ہوں گے۔ ڈونلڈ ٹرمپ پہلے ہی کہہ چکے ہیں کہ کوئی بھی انتقامی اقدام "ناقابل قبول" ہے اور واشنگٹن اضافی محصولات لگانے پر غور کرے گا—خاص طور پر یورپی آٹو موٹیو انڈسٹری پر۔ دوسرے لفظوں میں، یورپی یونین کینیڈا کے نقش قدم پر چل رہی ہے: کینیڈا نے امریکہ کی "51 ویں ریاست" بننے سے انکار کر دیا اور ٹرمپ کے محصولات کا خود ہی جواب دیا۔ نتیجے کے طور پر، ٹرمپ نے کینیڈا کے سامان پر محصولات میں مزید اضافہ کیا۔ تاہم، جیسا کہ ہم دیکھ سکتے ہیں، یہ پیش رفت اب ڈالر میں کمی کو متحرک نہیں کرتی ہے۔

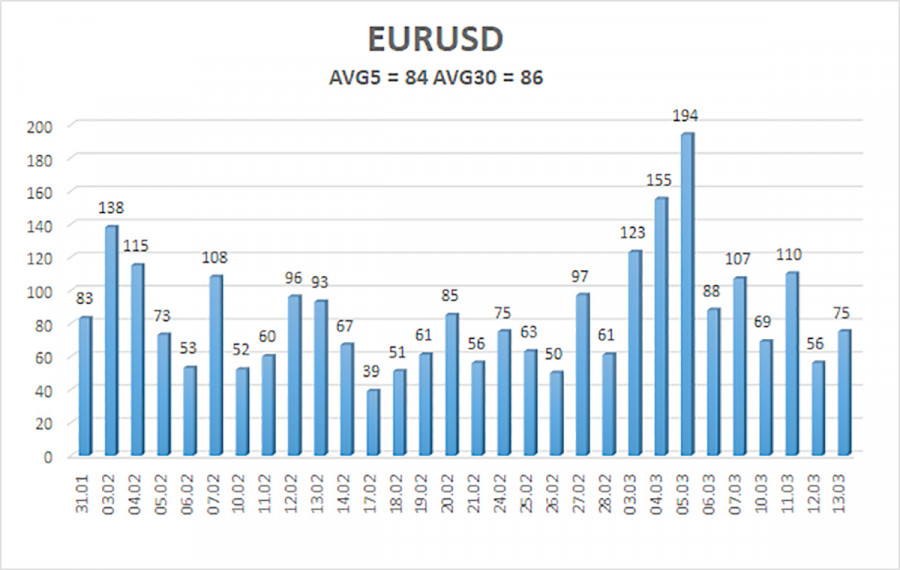

گزشتہ پانچ تجارتی دنوں میں یورو/امریکی ڈالر کی کرنسی کے جوڑے کی اوسط اتار چڑھاؤ، 14 مارچ تک، 84 پپس ہے اور اسے "اعتدال پسند" سمجھا جاتا ہے۔ ہم توقع کرتے ہیں کہ جوڑی جمعہ کو 1.0783 اور 1.0951 کی سطح کے درمیان چلے گی۔ طویل مدتی ریگریشن چینل اوپر کی طرف مڑ گیا ہے، لیکن عالمی کمی کا رجحان برقرار ہے، جیسا کہ اعلیٰ ٹائم فریموں پر دیکھا جاتا ہے۔ CCI انڈیکیٹر ایک بار پھر زیادہ فروخت شدہ علاقے میں ڈوب گیا، اوپر کی طرف اصلاح کی ایک اور لہر کا اشارہ، جو کہ اب بمشکل ہی درست نظر آتا ہے...

S1 - 1.0864

S2 - 1.0742

S3 - 1.0620

R1 - 1.0986

یورو/امریکی ڈالر کا جوڑا اپنے سائیڈ وے چینل سے نکل چکا ہے اور تیزی سے بڑھ رہا ہے۔ حالیہ مہینوں میں، ہم نے مسلسل کہا ہے کہ ہم درمیانی مدت میں یورو کی قدر میں کمی کی توقع رکھتے ہیں، اور کچھ بھی نہیں بدلا ہے۔ ڈالر کے پاس اب بھی درمیانی مدت میں کمی کی کوئی معقول وجوہات نہیں ہیں سوائے ڈونلڈ ٹرمپ کے۔ 1.0315 اور 1.0254 کے اہداف کے ساتھ، مختصر پوزیشنیں کہیں زیادہ پرکشش رہتی ہیں، لیکن اس وقت، یہ پیش گوئی کرنا انتہائی مشکل ہے کہ ریلی کب ختم ہوگی۔ اگر آپ خالصتاً تکنیکی تجزیہ کی بنیاد پر تجارت کرتے ہیں، تو لمبی پوزیشنوں کو تب تک سمجھا جا سکتا ہے جب تک قیمت حرکت پذیری اوسط سے اوپر رہتی ہے، جس کے اہداف 1.0951 اور 1.0986 ہیں۔

لکیری ریگریشن چینلز موجودہ رجحان کا تعین کرنے میں مدد کرتے ہیں۔ اگر دونوں چینلز منسلک ہیں، تو یہ ایک مضبوط رجحان کی نشاندہی کرتا ہے۔

موونگ ایوریج لائن (ترتیبات: 20,0، ہموار) مختصر مدت کے رجحان کی وضاحت کرتی ہے اور تجارتی سمت کی رہنمائی کرتی ہے۔

مرے لیول حرکت اور اصلاح کے لیے ہدف کی سطح کے طور پر کام کرتے ہیں۔

اتار چڑھاؤ کی سطحیں (سرخ لکیریں) موجودہ اتار چڑھاؤ کی ریڈنگز کی بنیاد پر اگلے 24 گھنٹوں کے دوران جوڑے کے لیے ممکنہ قیمت کی حد کی نمائندگی کرتی ہیں۔

CCI انڈیکیٹر: اگر یہ اوور سیلڈ ریجن (-250 سے نیچے) یا زیادہ خریدے ہوئے علاقے (+250 سے اوپر) میں داخل ہوتا ہے، تو یہ مخالف سمت میں آنے والے رجحان کو تبدیل کرنے کا اشارہ دیتا ہے۔

فوری رابطے