Investiční banka Bernstein posílila svůj optimistický výhled na akcie společnosti Boeing, když její hlavní analytik Douglas Harned zvýšil cílovou cenu z 218 na 249 dolarů, což znamená potenciální růst přibližně o 21 % oproti současné hodnotě akcie. Tato revize přichází v době, kdy Boeing letos zaznamenal nárůst ceny akcie o 16 %, a to navzdory přetrvávajícím obavám ohledně dodávek některých modelů letadel a složité certifikační procedury nových verzí.

Harned v pondělní zprávě pro klienty uvedl, že důvodem k navýšení odhadu je souhra několika pozitivních faktorů, které by mohly výrazně podpořit růst Boeingu. Mezi nimi vyzdvihl obnovení dodávek letadel do Číny, čerstvě oznámenou dohodu s Qatar Airways o dodávce až 210 širokotrupých letadel, a také uklidnění dřívějších obav týkajících se cel, jež doposud brzdily výhled amerických výrobců v zahraničí.

Podle Harneda tyto vývoje ukazují, že se pozitivní trendy konečně začínají konsolidovat, a že největší riziko v tuto chvíli představuje spíše nevlastnit akcie Boeingu, než se obávat možných krátkodobých výkyvů. „Vzhledem k mnoha chybným krokům společnosti Boeing v posledním desetiletí není nic z toho bez rizika. Ale vzhledem k tomu, že se zdá, že se pozitivní faktory začínají seřazovat, věříme, že větší riziko představuje nevlastnit akcie společnosti s historií dynamického růstu,“ napsal Harned.

Pozitivní očekávání navíc nesouvisí pouze s komerční leteckou divizí. Harned vidí stále větší potenciál v obranném byznysu Boeingu, který se podle něj opět stává významným generátorem hotovosti. V tomto segmentu hraje Boeing důležitou roli v rámci amerických vládních zakázek a v posledních měsících zaznamenal pozitivní vývoj díky silné poptávce po vojenských letounech a podpoře ze strany Pentagonu.

Současné zvýšení cílové ceny přichází přibližně měsíc poté, co analytik upgradoval své hodnocení z „market perform“ na „outperform“. V té době upozorňoval na pokrok v produkci modelů 737 Max a 787, stejně jako na lepší výkonnost v obranném sektoru a silnou cash flow, která podle něj dokázala převážit i obavy z možných dopadů mezinárodního obchodního napětí. Tím si Boeing upevnil pozici nejen jako letecký výrobce, ale i jako stabilní technologický partner pro obranný průmysl.

Nicméně, Harned připouští, že existují důležité krátkodobé výzvy, které mohou vývoj mírně zpomalit. Zmínil především nízký počet dodaných letadel 737 v květnu, což vzbuzuje otázky ohledně kontinuity produkce. Dále upozornil na nejisté načasování certifikace modelů Boeing 737 Max 7 a Max 10, které je důležité pro rozšíření portfolia a naplnění kontraktů s klíčovými aerolinkami.

Tržní konsenzus, jak ho zachycuje agentura LSEG, však zůstává relativně opatrný. Průměrná cílová cena stanovená ostatními analytiky naznačuje růst o pouhé 1 %, což je v kontrastu s Harnedovým výhledem. I přesto však 20 z 29 oslovených analytiků doporučuje akcie Boeingu kupovat nebo mají silné doporučení „buy“, což naznačuje, že investiční komunita jako celek zůstává společnosti nakloněna.

The Boeing Company (BA)

Silná objednávková kniha, stabilizace mezinárodních vztahů a pokračující obnovování globální letecké flotily po pandemii jsou dalšími faktory, které by mohly v příštích měsících přispět k vyšší tržní ceně akcií. Boeing se totiž nachází v klíčové fázi – má šanci znovu získat ztracenou důvěru investorů, konsolidovat svou produkci a využít růstové příležitosti, které nabízí globální poptávka po letectví a obranných systémech.

Suma sumárum, aktuální zvýšení cílové ceny analytiky Bernstein je pro akcie Boeingu důležitým signálem. Pokud společnost dokáže vyřešit přetrvávající provozní problémy a udrží tempo pozitivních kontraktů, může být skutečně před další růstovou vlnou. A podle Harneda je pravděpodobnější, že tyto příležitosti přinesou výraznější zhodnocení než riziko poklesu.

La paire de devises EUR/USD a affiché une volatilité extrêmement faible mardi. À la fin de la journée, la paire a commencé à bouger quelque peu, mais elle a fluctué dans une fourchette de 30 pips tout au long de la journée. Globalement, il n'y a pas grand-chose de plus à ajouter. Une volatilité quotidienne de 30 pips s'est produite malgré la publication de rapports significatifs en provenance de la zone euro qui ont exposé des chiffres remarquables. L'indice des prix à la consommation (CPI) a augmenté de 2,2 % en rythme annuel, tandis que le marché s'attendait à une lecture de 2,1 %. Le taux de chômage a grimpé à 6,4 %, dépassant les prévisions de 6,3 %. À la lumière de ces données, l'euro n'a ni augmenté ni baissé. Le marché a ignoré la nouvelle série de rapports.

Dans la seconde moitié de la journée, le dollar américain a commencé à se renforcer. Pourquoi cela s'est produit reste flou. Une fois encore, les traders se rappellent qu'une fourchette latérale persiste sur le graphique journalier, ce qui suggère qu'il ne faut pas s'attendre à des mouvements logiques et systématiques sur des cadres temporels inférieurs. Le marché est caractérisé par le hasard et le chaos, et la volatilité est telle qu'il est peu probable de tirer profit de quelque transaction que ce soit dans ces conditions.

Sur le graphique en 5 minutes, la nature du mouvement de la paire au cours de la journée précédente est encore plus claire. Il n'y avait pas de sens à ouvrir des positions, car aucun signal valable n'a été généré pendant la journée.

Le dernier rapport COT a été publié la semaine dernière et est daté du 14 octobre, ce qui signifie qu'il est quelque peu dépassé. L'illustration montre clairement que la position nette des traders non commerciaux était depuis longtemps "haussière", les baissiers ayant du mal à s'imposer dans la zone de supériorité vers la fin de 2024, pour la perdre rapidement ensuite. Depuis que Trump a pris ses fonctions pour la deuxième fois en tant que président des États-Unis, seul le dollar est en déclin.

Nous ne pouvons pas affirmer avec une certitude de 100 % que le déclin de la monnaie américaine va se poursuivre, mais les développements mondiaux actuels suggèrent ce scénario. Nous ne voyons toujours pas de facteurs fondamentaux qui pourraient renforcer la monnaie européenne, tandis qu'il y a de nombreux facteurs qui pourraient entraîner un déclin du dollar. La tendance mondiale à la baisse reste intacte, mais il est moins pertinent de considérer où le prix a évolué au cours des 17 dernières années pour l'instant. Le dollar pourrait croître si la situation fondamentale mondiale change, mais il n'y a actuellement aucun signe de cela.

La positionnement des lignes rouge et bleue dans l'indicateur continue de suggérer que la tendance "haussière" est préservée. Au cours de la dernière semaine de rapport, le nombre de positions longues dans le groupe "Non-commercial" a diminué de 12 900, tandis que le nombre de positions courtes a augmenté de 2 800. Par conséquent, la position nette a diminué de 10 100 contrats au cours de la semaine. Cependant, ces données sont déjà dépassées et ont peu de signification.

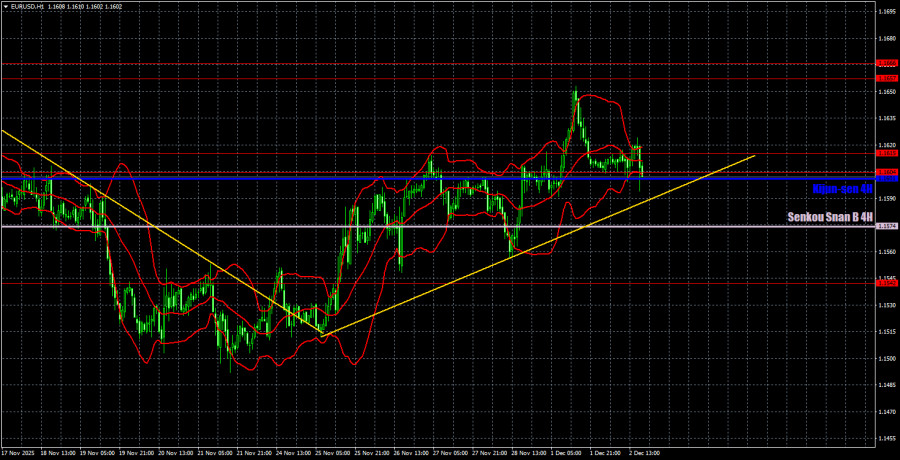

Sur le graphique horaire, la paire EUR/USD continue de former une tendance à la hausse, mais elle progresse très lentement et avec réticence. Le prix reste dans un canal latéral compris entre 1.1400 et 1.1830 sur le graphique journalier, donc une hausse de l'euro vers 1.1800 peut être anticipée, au moins dans le contexte d'une tendance locale. La hausse de l'euro ne peut pas être qualifiée de forte, mais les mouvements à plat sont toujours faibles et chaotiques.

Pour le 3 décembre, nous identifions les niveaux suivants pour le trading : 1.1234, 1.1274, 1.1362, 1.1426, 1.1542, 1.1604-1.1615, 1.1657-1.1666, 1.1750-1.1760, 1.1846-1.1857, 1.1922, 1.1971-1.1988, ainsi que la ligne Senkou Span B (1.1574) et la ligne Kijun-sen (1.1601). Les lignes de l'indicateur Ichimoku peuvent changer au cours de la journée, ce qui doit être pris en compte lors de la détermination des signaux de trading. N'oubliez pas de placer des ordres stop-loss au point mort une fois que le prix évolue dans la bonne direction de 15 pips. Cela protégera contre les pertes potentielles si le signal se révèle être faux.

Mercredi, il n'y a pas de rapports ou d'événements significatifs prévus dans la zone euro, à l'exception d'un discours de Christine Lagarde. Cependant, nous ne devrions pas attendre de déclarations significatives de la part de la présidente de la Banque centrale européenne à ce moment-là. Le marché est largement insensible aux nouvelles, surtout en provenance de la zone euro. Aux États-Unis, des rapports sur la production industrielle, le marché du travail (ADP) et l'indice d'activité des services ISM seront publiés. Nous ne savons pas si le marché réagira à ces publications importantes.

Mercredi, les traders peuvent de nouveau envisager de trader à partir de la région 1.1604-1.1615. Si le prix se consolide au-dessus de cette zone, de nouvelles positions longues peuvent être envisagées, avec un objectif de 1.1657-1.1666. Inversement, si le prix se consolide en dessous de cette zone, des positions courtes peuvent être envisagées, avec des objectifs à la ligne Senkou Span B et au niveau 1.1542.

QUICK LINKS