Investiční banka Bernstein posílila svůj optimistický výhled na akcie společnosti Boeing, když její hlavní analytik Douglas Harned zvýšil cílovou cenu z 218 na 249 dolarů, což znamená potenciální růst přibližně o 21 % oproti současné hodnotě akcie. Tato revize přichází v době, kdy Boeing letos zaznamenal nárůst ceny akcie o 16 %, a to navzdory přetrvávajícím obavám ohledně dodávek některých modelů letadel a složité certifikační procedury nových verzí.

Harned v pondělní zprávě pro klienty uvedl, že důvodem k navýšení odhadu je souhra několika pozitivních faktorů, které by mohly výrazně podpořit růst Boeingu. Mezi nimi vyzdvihl obnovení dodávek letadel do Číny, čerstvě oznámenou dohodu s Qatar Airways o dodávce až 210 širokotrupých letadel, a také uklidnění dřívějších obav týkajících se cel, jež doposud brzdily výhled amerických výrobců v zahraničí.

Podle Harneda tyto vývoje ukazují, že se pozitivní trendy konečně začínají konsolidovat, a že největší riziko v tuto chvíli představuje spíše nevlastnit akcie Boeingu, než se obávat možných krátkodobých výkyvů. „Vzhledem k mnoha chybným krokům společnosti Boeing v posledním desetiletí není nic z toho bez rizika. Ale vzhledem k tomu, že se zdá, že se pozitivní faktory začínají seřazovat, věříme, že větší riziko představuje nevlastnit akcie společnosti s historií dynamického růstu,“ napsal Harned.

Pozitivní očekávání navíc nesouvisí pouze s komerční leteckou divizí. Harned vidí stále větší potenciál v obranném byznysu Boeingu, který se podle něj opět stává významným generátorem hotovosti. V tomto segmentu hraje Boeing důležitou roli v rámci amerických vládních zakázek a v posledních měsících zaznamenal pozitivní vývoj díky silné poptávce po vojenských letounech a podpoře ze strany Pentagonu.

Současné zvýšení cílové ceny přichází přibližně měsíc poté, co analytik upgradoval své hodnocení z „market perform“ na „outperform“. V té době upozorňoval na pokrok v produkci modelů 737 Max a 787, stejně jako na lepší výkonnost v obranném sektoru a silnou cash flow, která podle něj dokázala převážit i obavy z možných dopadů mezinárodního obchodního napětí. Tím si Boeing upevnil pozici nejen jako letecký výrobce, ale i jako stabilní technologický partner pro obranný průmysl.

Nicméně, Harned připouští, že existují důležité krátkodobé výzvy, které mohou vývoj mírně zpomalit. Zmínil především nízký počet dodaných letadel 737 v květnu, což vzbuzuje otázky ohledně kontinuity produkce. Dále upozornil na nejisté načasování certifikace modelů Boeing 737 Max 7 a Max 10, které je důležité pro rozšíření portfolia a naplnění kontraktů s klíčovými aerolinkami.

Tržní konsenzus, jak ho zachycuje agentura LSEG, však zůstává relativně opatrný. Průměrná cílová cena stanovená ostatními analytiky naznačuje růst o pouhé 1 %, což je v kontrastu s Harnedovým výhledem. I přesto však 20 z 29 oslovených analytiků doporučuje akcie Boeingu kupovat nebo mají silné doporučení „buy“, což naznačuje, že investiční komunita jako celek zůstává společnosti nakloněna.

The Boeing Company (BA)

Silná objednávková kniha, stabilizace mezinárodních vztahů a pokračující obnovování globální letecké flotily po pandemii jsou dalšími faktory, které by mohly v příštích měsících přispět k vyšší tržní ceně akcií. Boeing se totiž nachází v klíčové fázi – má šanci znovu získat ztracenou důvěru investorů, konsolidovat svou produkci a využít růstové příležitosti, které nabízí globální poptávka po letectví a obranných systémech.

Suma sumárum, aktuální zvýšení cílové ceny analytiky Bernstein je pro akcie Boeingu důležitým signálem. Pokud společnost dokáže vyřešit přetrvávající provozní problémy a udrží tempo pozitivních kontraktů, může být skutečně před další růstovou vlnou. A podle Harneda je pravděpodobnější, že tyto příležitosti přinesou výraznější zhodnocení než riziko poklesu.

Валутната двойка EUR/USD отбеляза рекордно ниска волатилност във вторник. До края на деня двойката започна да се движи леко, но през целия ден се колебаеше в рамките на 30 пипса. Като цяло няма много повече за добавяне. Дневната волатилност от 30 пипса се появи въпреки публикуването на значими доклади от Еврозоната, които показаха забележителни цифри. Индексът на потребителските цени (CPI) се покачи до 2.2% на годишна база, докато пазара очакваше стойност от 2.1%. Процентът на безработица се качи до 6.4%, надминавайки прогнозите от 6.3%. В светлината на тези данни еврото нито поскъпна, нито поевтиня. Пазарът пренебрегна новата серия от доклади.

През втората половина на деня, американският долар започна да се укрепва. Защо това се случи остава неясно. Отново се напомня на търговците, че на дневната графика продължава страничния рейндж, което предполага че не бива да се очакват логични, систематични движения на по-ниските времеви рамки. Пазарът се характеризира с случайност и хаос, а волатилността е такава, че е малко вероятно да се реализира печалба от каквато и да е търговия при тези условия.

На 5-минутната времева рамка, естеството на движението на двойката през предходния ден е още по-ясно. Нямаше смисъл да се откриват сделки, тъй като през деня не се генерираха валидни сигнали.

Последният COT доклад беше публикуван миналата седмица и е датиран от 14 октомври, което означава, че информацията в него е донякъде остаряла. Илюстрацията ясно показва, че нетната позиция на некомерсиалните търговци е била дълго време "бичи," докато мечките са се борили да завземат водеща позиция в зоната на превъзходство до края на 2024 г., но бързо са я изгубили. Откакто Тръмп зае втори мандат като президент на САЩ, само доларът е в трайно отстъпление.

Не можем да твърдим със 100% сигурност, че спадът на американската валута ще продължи, но текущите световни събития подсказват този сценарий. Все още не виждаме фундаментални фактори, които биха укрепили европейската валута, докато има множество фактори, които биха могли да доведат до спад на долара. Глобалната низходяща тенденция остава непроменена, но в момента не е от съществено значение да се разглежда къде цената се е движила през последните 17 години. Доларът би могъл да нарасне, ако световната фундаментална картина се промени, но в момента няма признаци за това.

Разположението на червената и синята линии в индикатора продължава да предполага, че "бичата" тенденция се запазва. През последната отчетна седмица, броят на дългите позиции в групата "Некомерсиални" намалява с 12,900, докато броят на късите позиции се увеличава с 2,800. В резултат на това нетната позиция намалява с 10,100 контракта за седмицата. Въпреки това, тези данни вече са остарели и имат малко значение.

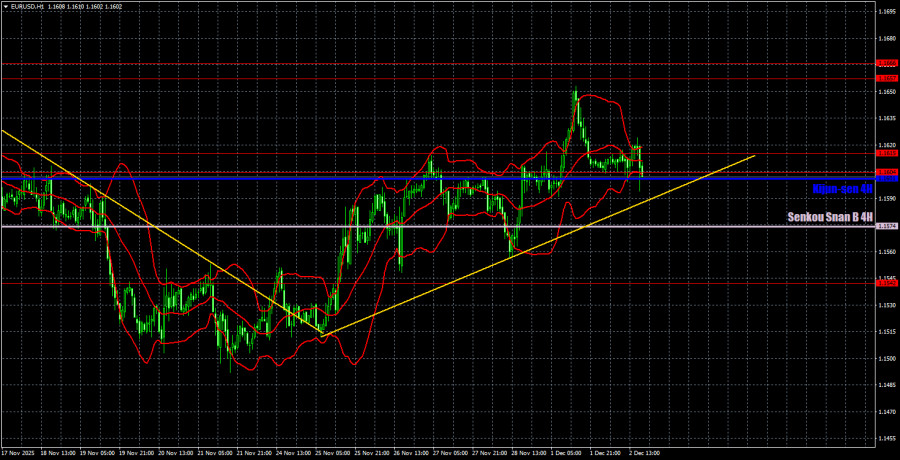

На часовата времева рамка, двойката EUR/USD продължава да формира възходящ тренд, но се движи нагоре много бавно и неохотно. Цената остава в границите на страничен канал от 1.1400-1.1830 в дневната времева рамка, така че може да се очаква покачване на еврото към 1.1800, поне в контекста на местен тренд. Покачването на еврото не може да бъде наречено силно, но движенията в рамките на плосък коридор винаги са слаби и хаотични.

За 3 декември определяме следните нива за търговия: 1.1234, 1.1274, 1.1362, 1.1426, 1.1542, 1.1604-1.1615, 1.1657-1.1666, 1.1750-1.1760, 1.1846-1.1857, 1.1922, 1.1971-1.1988, както и линиите Сенку Спан B (1.1574) и Китджун-сен (1.1601). Линиите на индикатора Ichimoku могат да се променят през деня, което трябва да се вземе предвид при определянето на търговските сигнали. Не забравяйте да поставите стоп лосс поръчки, когато цената се движи в правилната посока с 15 пипса. Това ще защити срещу потенциални загуби, ако сигналът се окаже фалшив.

В сряда няма планирани значими доклади или събития в еврозоната, освен реч от Кристин Лагард. Все пак, не трябва да очакваме значими изявления от страна на ръководителя на Европейската централна банка в този момент. Пазарът в голяма степен не реагира на новини, особено от еврозоната. В САЩ ще бъдат публикувани доклади за индустриалното производство, трудовия пазар (ADP) и индекса на активността в областта на услугите от ISM. Несигурно е дали пазарът ще реагира на тези толкова важни издания.

В сряда, търговците могат отново да търсят да търгуват от региона 1.1604-1.1615. Ако цената се консолидира над тази зона, могат да се обмислят нови дълги позиции, с цел 1.1657-1.1666. Обратно, ако цената се консолидира под тази зона, могат да се обмислят къси позиции с цели на линията Сенку Спан B и нивото 1.1542.

БЪРЗИ ЛИНКОВЕ